13.2001年遇到的危机与转折

13.1分析师预测的对与错

由于2000年互联网泡沫破裂和股市下跌,加上98、99年的巨额并购不及预期。同时,亚马逊在1999年开始销售电子、工具、厨房用品和玩具等一系列新品类,2000年新品类的营业利润为-2.7亿美元。

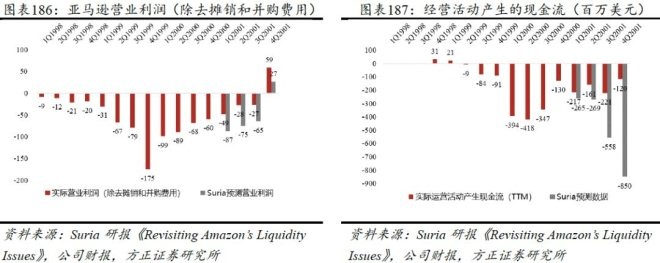

综合这些因素的影响,2001年Suria预测亚马逊的营业利润(除去摊销和并购费用)在2001年4个季度将分别达到-0.87亿、-0.75亿、-0.65亿、0.27亿美元。但是亚马逊实际营业利润则高于Suria的预测。在2001年4个季度亚马逊实际营业利润(除去摊销和并购费用)分别达到了-0.49亿、-0.28亿、-0.27亿、0.59亿美元。

Suria预测亚马逊营业利润和净利润会在2001年巨额亏损,加上Suria同时预测2001年亚马逊经营活动产生的现金流将持续流出,其预测亚马逊经营活动产生的现金流净额(TTM)为-2.65亿、-2.69亿、-5.58亿、-8.5亿美元。但是实际亚马逊经营活动产生的现金流净额(TTM)为-2.17亿、-1.61亿、-2.21亿、-1.2亿美元,显著好于Suria的预测。

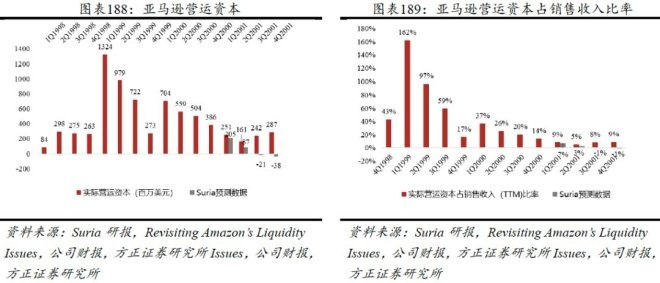

营运资本反映了亚马逊能迅速转换成为现金的资产的能力,营运资本是由流动资产减去流动负债。由于亚马逊在1999和2000年通过债权融资分别筹集12.5亿和6.9亿美元,因此1999Q1和2000Q1的营运资本都有显著增长。在2001年互联派泡沫破裂后市场持续低迷的情况下,Suria认为亚马逊不可能再通过债权融资来筹集资金,因此预测2001年亚马逊的营运资本将持续降低,并从2001Q3开始营运资本由正转负。但实际上亚马逊的营运资本从2001Q3开始止跌回升,截止到2001年底亚马逊的营运资本为2.87亿美元,远远高于Suria预测的-0.38亿美元。

营运资本占销售收入的比率反映出亚马逊每单位销售额所对应的营运资本,该值越高则表明经营越稳定。亚马逊的实际营运资本占销售收入的比率从2001Q3开始增长,到2001年底为9%,高于Ravi Suria预测的-1%。

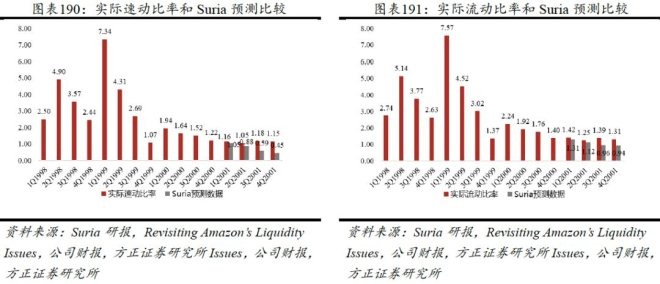

流动比率和速动比率反映出亚马逊的短期偿债能力。Suria预测2001年亚马逊的流动比率和速动比率将继续降低,到2001年底分别为0.94和0.45。但是实际亚马逊在2001年的流动比率和速动比率则都保持在1以上,到2001年底分别为1.31和1.15。

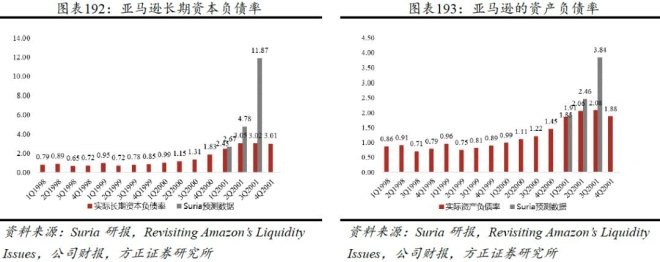

在分析亚马逊杠杆率的时候,Suria用了长期资本负债率(长期债务/(长期债务+所有者权益))和资产负债率两个指标来衡量。Suria预测2001年亚马逊的长期资本负债率和资产负债率将持续上升,到2001Q3分别为11.87和3.84。但是实际亚马逊的长期资本负债率和资产负债率在2001年保持稳定,并在2001Q3以后有一定的下降,到2001年底分别为3.01和1.88。

13.2亚马逊实际数据与Suria预测不符的原因分析

13.2.1 亚马逊转变扩张优先战略

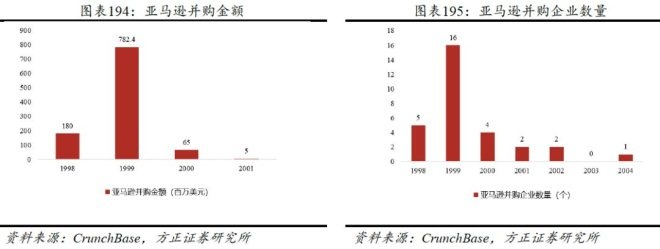

1999年亚马逊利用发行债券共融资12.5亿美元,并将其中约7.82亿的资金用于并购不同类型的公司,亚马逊希望通过收购这些企业来帮助亚马逊拓展自身品类和提高顾客购物体验。但这些收购使得亚马逊在短期内的成本大幅上升,且新收购的企业在短时间内不能为亚马逊创造利润。

在2000年自身经营亏损严重、互联网泡沫破裂、股价下跌的影响下,亚马逊将扩张优先的战略转变为规范仓库管理,减缓新品类的上线速度。同时亚马逊减少企业的并购数量和金额,并购数量从1999年的并购16家企业下降到2001年的2家,并购金额从7.82亿美元下降到500万美元,亚马逊将主要精力致力于完善自身业务结构和提升自身经营效率上。

13.2.2 新品类迅速增长

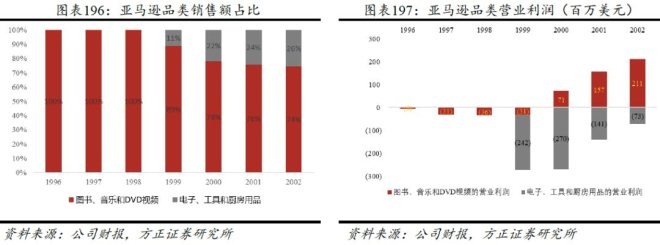

1999年亚马逊扩大了自身类别的线上销售,在销售图书、音乐和DVD视频的同时,开始销售电子、工具、厨房用品和玩具等一系列新品类。由于刚开展新业务,亚马逊的议价能力弱,进货成本相对较高,同时为了保证销量亚马逊也提供了有竞争力的价格,因此1999年亚马逊电子、工具、厨房用品和玩具等一系列新业务销售额虽然为1.64亿美元,但是有些品类例如玩具因为库存积压问题而损失了3900万美元,新业务整体毛利为-800万美元,营业利润为-2.42亿美元。1999年亚马逊总营业利润为-2.73亿美元,销售额为14.72亿美元,电子、工具、厨房用品和玩具等一系列新业务的营收占比仅为11.14%,但营业利润中的亏损有88.64%来自新业务。

随着亚马逊新品类业务的不断发展和成熟,新品类议价和定价能力都得到了一定程度的提高,新品类的营业利润从1999年的亏损2.42亿美元缩减到2001年的亏损1.41亿美元。同时亚马逊图书、音乐和DVD视频等原有品类的营业利润也有所增加,使得亚马逊总营业利润在2001年达到了0.16亿美元,比2000的营业利润增长了2.14亿美元。

13.2.3 缩减开支

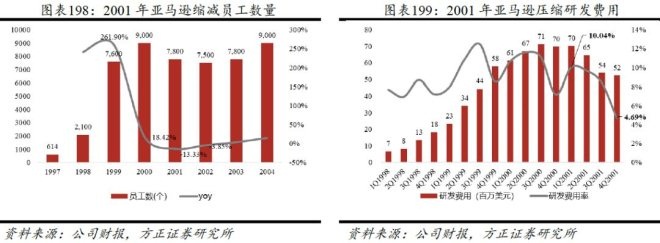

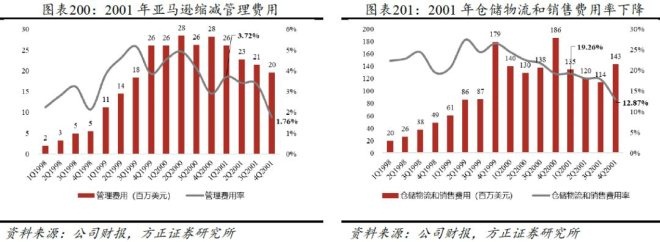

为了应对危机,从2001年开始大幅压缩自身运营支出。亚马逊员工、管理费用、仓储物流和销售费用、技术和内容费用都进行了相应的裁减。

亚马逊员工的数量从2000年的9000人减少到2001年的7800人,下降13.33%。同时从2001Q1到2001Q4,管理费用从0.26亿美元下降到0.2亿美元,管理费用率从3.72%下降到1.76%。亚马逊仓储物流和销售费用也相应的进行了缩减,仓储物流和销售费用率从2001Q1的19.26%下降到2001Q4的12.87%。亚马逊一直致力于提高用户的购物体验,因此在研发支出方面投入很大,但这段时间亚马逊也缩减了研发支出,研发支出费用从2001Q1的0.7亿美元下降到2001Q4的0.52亿美元,占营收比从10.04%下降到4.69%。

13.2.4 保持稳定的现金流

稳定的现金流是公司跨过行业低谷的保障。1999到2001年亚马逊的现金和有价证券一直保持在6亿美元以上,稳定的现金流使得亚马逊在严重经营亏损的情况下销售额依然快速增长

亚马逊保持稳定现金流的原因:

(1)亚马逊在1999和2000年通过发行可转换债券分别筹集了12.5亿和6.9亿美元的现金。这两笔资金有效保证了亚马逊的整体现金流。

(2)2001年由于缩减自身各项开支,同时商品定价和议价能力提高,亚马逊的营业利润开始提升,从2000Q4的亏损3.22亿美元增长到2001Q4的盈利0.15亿美元。

(3)亚马逊在2000年转变了扩张优先的战略,减少了并购企业的数量和金额,减缓新品类的上线速度。使得投资活动产生的现金流流失减少,总现金流增加。

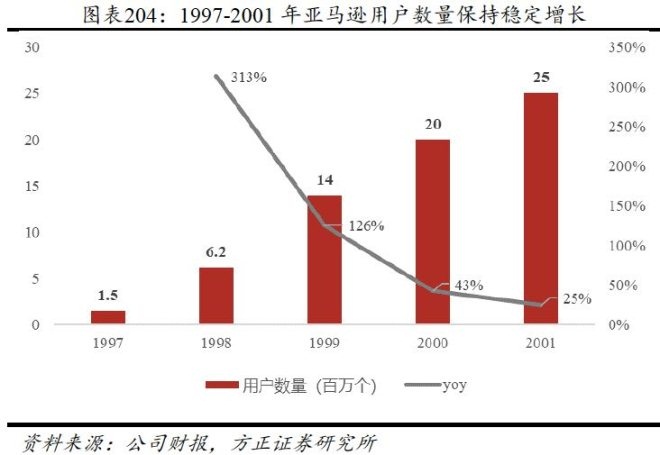

13.2.5 用户数量稳定增长

稳定的现金支持,保证了业务的平稳增长,用户数量从1999年的1400万增长到2001年的2500万用户,年复合增长率为33.63%,亚马逊用户数量保持稳定增长也让亚马逊在各种内外部负面因素的影响下销售额继续快速增长。

13.2.6 关键时刻的危机公关能确保各方对公司的信心

Suria分别在2000年6月和2001年2月写了2篇报告,认为亚马逊未来可能存在债务危机,未来现金流将不足以支付其负债。Suria对亚马逊的看空预测还是引发了投资者的恐慌,许多投资者开始抛售亚马逊的股票,一时间亚马逊股价下跌了约20%。面对突如其来的危机,亚马逊迅速应对。

为保证投资者和供货商的信心,维护亚马逊的声誉和形象,一方面亚马逊不断与供货商接触,展示其良好的财务状况。另一方面贝索斯开始频繁接受记者采访,自信坚称Suria的分析预测是错误的,亚马逊当前的经营财务运营状况都非常良好。

亚马逊凭借对危机的快速调整和应对,让亚马逊迅速从市场恐慌中挣脱出来,让投资者、供货商、顾客没有因为Suria的看空报告而对亚马逊产生信任危机和过度的恐慌。有效及时的危机公关能避免一篇看空报告的蝴蝶效应,一定程度也帮助公司度过了难关。

共9页 上一页 [1] [2] [3] [4] [5] [6] [7] [8] [9] 下一页

搜索更多: 亚马逊