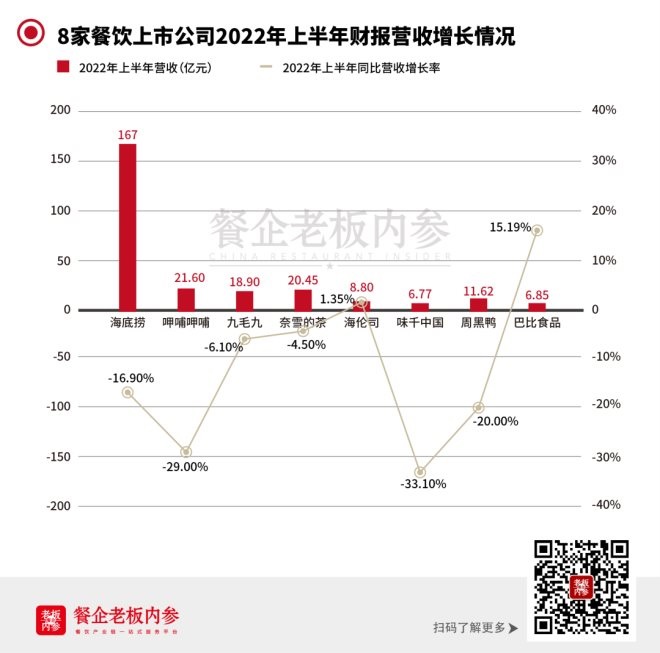

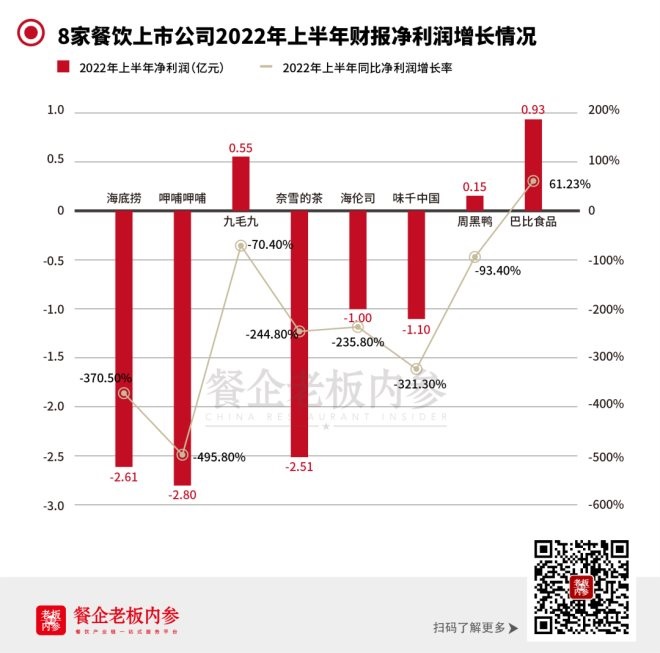

三年疫情,数月管控,让许多餐饮人艰难求生。在如此重压之下,海底捞、呷哺呷哺、九毛九等一众上市餐企也给出了自己的半年报,没有一家餐企能够实现营收、净利润双涨,今年财报总体“哀鸿遍野”。

对于这份上市餐企的半年报该怎样去解读,我们和餐饮老板内参创始人秦朝、内参资深主编王盼,在内参一档全新的“参见圆桌派”栏目中,进行了一次深度对话。

01

海底捞和呷哺呷哺这对难兄难弟

>>>餐饮老板内参:

7、8月,各家餐饮上市公司陆续公布了财报。海底捞上半年亏损2.61亿元,去年同期盈利9650万元,亏损增幅达到了370%;呷哺呷哺上半年亏损2.8亿元,这数字在去年同期是0.4亿元,亏损增幅达到了540%……该怎样去解读海底捞和呷哺呷哺它们今年上半年这份双双亏损的预警?

>>>秦朝:

海底捞跟呷哺这两个火锅大佬的业绩,其实没有那么理想。

主要原因还是疫情影响,谁也没有想到疫情会持续三年的时间,更没有想到2022年是最难的一年。在这半年里,整个环境的变化和对行业的冲击,以及很多现实的考验,严峻程度都超越了疫情前两年。比如去年上半年,海底捞还是有9650多万的利润的。

反观今年,不能堂食,这四个字在2022年上半年,是一个让餐饮人非常痛苦的事情,而且是一个高频发生的事情。

每个月都会有禁止堂食的几天,尤其在北京跟上海这两个餐饮重镇,那海底捞跟呷哺呷哺以及更多的上市餐饮企业或者不上市的餐饮企业,在这种残酷的环境下,想要实现利润增长是一件极其难而且极具考验的事情。

此时能够争取不要让现金流断掉,能够活着,都是一件非常不错的事情了。

所以我们看海底捞,如果对比去年的亏损额度来看,其实是在大幅收窄的,如果下半年环境转好,我相信海底捞到年底的财报,可能会更好一些,包括其他上市餐企也会更好一些。

>>>王盼:

上半年疫情的影响,是非常客观且不可抗拒的因素,有一个数据想跟大家做分享。

我观察到上半年商场餐饮,无论是客流量还是空置率,都在大幅提升。就空置率来说的话,而行业里的警戒线是6%,但是我们看到上半年像是成都上海大部分地区超过10%,是一个非常普遍的现象,而广州的话也是14.1%,这样很高的数据。

所以会看到不管是海底捞也好,呷哺呷哺也好,他们在商场里的占比是非常高。这种情况下,商场客流断崖式下跌,那商场里的大佬们也是非常困难的一个状态。整个商场的日均客流也是在上半年下降了19%之多。

>>>餐饮老板内参:

那在这种餐饮环境如此恶劣的上半年,呷哺呷哺仍然计划在2022年全年要拓店100家,他们为什么要这样做?对于他这个计划那有什么看法吗?

>>>秦朝:

我觉得上半年疫情最难的时刻即将过去了。

因为种种的迹象、趋势都表明,中国餐饮市场可能是最后开放的市场。虽说最后开放,但也未来可期。在这样一个前提条件下,对于很多头部赛道的头部品牌来说,扩张是他们唯一的选择。

尤其对于上市的餐饮企业来说,有一个核心的指标——不论是利润的增长还是业绩的增长,或是规模的增长,总之,必须要保持增长。

这种增长对于资本市场来讲就相当于一个硬通货,大家都认可这个指标。

当然了,更重要的是前一个原因,就是这些头部品牌的企业家和同行,觉得明年是一个比较好的年份,那么现在提出扩张计划和未来布局的计划,也正是时候,如果等到明年环境转好,再开始计划布局,那就晚了。

最后一个原因,是市场的原因。疫情这三年其实像一个极限挑战赛,它让我们看到了非常残酷的行业出清。像我们以前讨论过一些弱小的品牌,或者本来就存在一些问题的、能力不佳的品牌,在这三年里可能真的已经出清了。

但反过来看,疫情的波折反而会带给头部品牌一个直接的小红利——马太效应的红利。未来机会将出现更多的倾斜,倾斜到这些头部品牌。所以我们看到目前,无论是物业的成本、甚至人工成本在当下的环境都开始出现一定程度的下降。对于扩张而言是好事,对于投顾企业或者投顾品牌的决策人来说,在这种条件的聚合下,也只能选择扩张。

>>>王盼:

呷哺呷哺在去年的时候关了很多店。

当很多人在吐槽说呷哺呷哺怎么越来越贵的时候,呷哺呷哺回头一看,最早以性价比打天下的这个优势,但实际上好像似乎已经在逐步的渐行渐远。

同时市场上已经出现了很多中小型的品牌,主打这个性价比的市场,当呷哺呷哺回头一看当年这个为我立下悍马功劳的主战场,现在丢失了一部分,肯定还是想找回来。

>>>秦朝:

海底捞和呷哺呷哺这两个火锅大佬,在三年疫情里面,可能同时出现了战略决策失误。

海底捞出现了极速扩张的战略失误,在进行布局时,没有想到疫情周期会持续这么长,所以他在第一年的时候急速扩张,开了上千家店。后来创始人张勇也承认是战略决策失误,现在开始收缩,启动啄木鸟计划关停了300家店。

对于呷哺呷哺,我觉得同样也出现了一次战略判断的失误。

确实在2019年疫情没有出现时,“消费”这个话题异常火热,甚至“消费升级”这个词也非常火热,导致所有人都认为消费一定会升级,而消费升级很简单的结果一定是品质的升级,随之带来价格的升级。

说白了就是更高的品质,更高的价格,我相信呷哺呷哺一定是判断了这个趋势,并且相信了这个趋势。以至于在2020年的时候,呷哺呷哺都没有止步,依然能看到很多中高端餐饮在开店扩张。

也就是说大家集体认为:消费升级和消费品质的升级能为中高端餐饮带来巨大的机会,但是谁也没有预料到,疫情这场持久战打到了现在。餐饮环境的巨变,让这个战略判断就出现了极大的扭转。

2021年下半年到现在,尤其是今年,大家已经没有人在提消费升级。大家更多提的是消费降 级、提到快餐,提到刚需。今年的市场环境已经变成了,以刚需和性价比为主导的环境。当极致性价比主导了一个环境的时候,会发现,2020年初期呷哺呷哺做的战略调整,就严重错位了,所以下步棋还是要用来找回以前的市场。

>>>王盼:

海底捞其实在上半年做了很多自救的举措,或者说自我优化的举措,像大量增加外卖的占比、上线社区等一系列动作。实际上市场对于海底捞总体来讲还是非常看好的,觉得他充满韧性,我们也可以更多的去期待海底捞之后的发展。

>>>秦朝:

如果把这个问题向下深挖的话,就会反映了出一种心理,就是所有资本市场的投资者对于餐饮人的认知,会更倾向于餐饮是个偏向务实的市场,不太喜欢你乱折腾。

比如像当年的新湘鄂情,在上市之后为了追赶各种风口,甚至把自己的公司改成互联网公司,把自己套上互联网的外壳,但改成互联网之后也没能长久。

像海底捞最初上市的时候股价飙升,超出了所有人的预期,他是有泡沫的虚高成分存在的。既然有泡沫,理性的投资人会认定有回落的趋势。如果单单因为海底捞是中餐火锅第一股上市,只有这一个原因,就导致股价飙升,而海底捞又没有交出一个很好的利润答卷。

而海底捞也采取了果断的动作,而股价也能证明大家对他这个动作是认可的,认为只有这样才算是一种务实的举动。同时,也反映了所有投资人的一个心态,即今年上半年企业如果变得更加务实、健康,在这种情况下作为投资人就会买账。

做餐饮就是要回归到开店、回归到生意本身、回归到怎样创造利润和价值,才能被资本市场认可。

02

两大火锅巨头之外,今年的财报总体“哀鸿遍野”

>>>餐饮老板内参:

除去海底捞跟呷哺呷哺这对他们难兄难弟,整个上半年上市参企交出来的财报都不亮眼,像奈雪的茶、海伦司,尤其是海伦司在去年一整年亏损2.3个亿,今年仅上半年就亏损2个亿。还有奈雪的茶,亏损也很大。今年上市餐企没有出现营收、净利润双涨的原因跟疫情联系大吗?

>>>秦朝:

我觉得主要还是因为疫情。

我们过去一直主张说不要抱怨大环境。但就今年来看整个餐饮大环境,如果长期没有人员的流动,这个环境对于餐饮来讲是非常残酷的。比如说酒馆,其核心是一个聚会社交场景,但是因为这样的管控,不让社交、不让聚会,对于酒馆来说,就是致命的打击。

像是摆地摊、做直播这样一些自救措施,对于做“社交场景”的餐厅也没有用,也就是说这种不可抗力因素会直接导致客流断绝,而没有客流就相当于没有现金流,没有现金流,就是没有营收。这段时间也能看到很多餐企在做直播,希望靠着直播能多少弥补点亏损,但基本上都是杯水车薪。

>>>餐饮老板内参:

如果单看财报的话,餐企跟茶饮就是各活下来了一根独苗苗。茶饮咖啡赛道是瑞幸,预制菜赛道是巴比食品。巴比食品在上半年交出这个盈利预警中也是说有将近9300万的盈利,比去年同期就上涨了有61.23%多;瑞幸在今年整体营收也是不错的,在上半年的营收是52亿元,增净增长是72.4%。我们可以从瑞幸、巴比食品身上学到什么?

>>>秦朝:

学不到什么,因为大家的定位不一样,向他们学习也没有意义。

但是,这其实能反映了在三年疫情下,整个消费环境特性深刻的变革,以及催生了一些更大的需求。

我在前几天看到一个青年失业率高达19%的新闻,也就是说五个人里面就要有一个人失去工作,也看到最近很多裁大厂裁员的新闻。这些新闻都整体反映出了一个客观事实——大家的荷包变瘪了,兜里没钱的情况下,在依然要进行食品上的消费时,就要有选择性地进行消费了。

所以我们看到今年上半年星巴克财报,营收下降44%。在这样的情况下,瑞幸反而能实现盈利,反映出来一个非常显著的消费参与消费的特性,就是刚需消费的崛起。也就是说餐饮消费是消费的最后一道防线、是锚定,锚定就是指经济再下行,总要吃饭,吃是消费者的刚性需求。

比如唯一实现营收、净利润双涨的巴比馒头,他首先能满足一顿早餐,甚至凑合一顿午餐,能够解决“吃饱”+“干净卫生”这样一个底层逻辑。

但对于星巴克而言,他售卖的是社交空间,而并非咖啡。售卖社交空间就同样面临到我们之前谈到的问题,现在全国多点封控,人员流动性大幅减少,没有社交场景,也正是因为缺少了这个场景支持,像星巴克这样售卖第三空间业态的营业额大幅下降,大家都不在里面谈事了,对这个空间的需求就没有了,且星巴克还面临性价比较低这样的问题。

共2页 [1] [2] 下一页

关注公号:redshcom 关注更多: 餐饮