疫情过后,中概股的“抄底时机”已近在眼前。

对于2021年至今从高点下跌至今的互联网平台来说,整个消费大盘,外部的地缘政治,国内的政策,以及企业自身的经营预期都已经到了2年以来的最低谷。

最低谷,退无可退,转机已经出现。

我们认为,外部重重挑战,经济和消费承压,为了拉动消费强力复苏,监管风向已经转向,政策目前正在缓慢“解绑”互联网平台,互联网平台经济的国内政策利空慢慢出尽。加之本轮疫情已经尾声,随着物流的恢复,消费大盘也蕴藏上升空间。

市场关心的是,疫情阴影散去,政策利好,消费大盘的复苏……这些靴子一一落地,抄底进程中,消费互联网平台包,括阿里京东拼多多美团快手,哪些公司在疫情下体现出更强的抗风险性?

根据历史经验,市场和环境的不确定,迎难而上的公司更能够披荆斩棘,脱颖而出,比如从2008年金融危机中崛起的阿里巴巴和京东。那么,这一次,哪些平台能真正吃到“后疫情”时代各种利好,从低谷中绝地逆转?

0 1

疫情下的消费互联网平台:抗风险能力哪家强?

今年,阿里巴巴、京东、拼多多、美团,快手,以电商为主营业务的互联网平台发布的2022Q1财报中,都提到了“疫情引起的物流中断”。物流中断、停工停产,直接造成消费大盘疲软,社会零售总额的下降,必然传导到电商平台的业绩上。无论阿里、京东,还是拼多多,快手,2022Q1的业绩增长都在近两年内的相对低位。而其中值得特别关注的,当然是不同平台业务的抗风险、韧性,护城河深度。

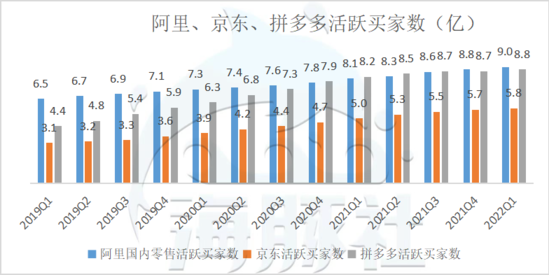

首先看一下总的用户量。互联网进入存量时代之后,电商平台的用户同比增长早已经放缓。通过环比,我们发现,2022Q1,几大电商平台的用户表现还是相当不错,优于市场预期:环比看,阿里巴巴超过9亿,净增2100万,拼多多8.8亿,净增1320万,京东5.8亿,净增1080万。

数据来源:公司财报

我们分公司具象一下,不同公司的抗风险性表现:

1、阿里巴巴

GMV和营收方面,阿里巴巴的交易额同比下滑。财报显示,阿里2022Q1自然季度的交易额在1月和2月同比保持持平,但3月同比略有下滑,主要原因正是疫情引发的物流中断。

从从自然季度2021Q2,Q3,Q4,到2022年Q1,是阿里巴巴的2022财年。从整个财年来看,阿里巴巴的交易额增长近乎停滞。

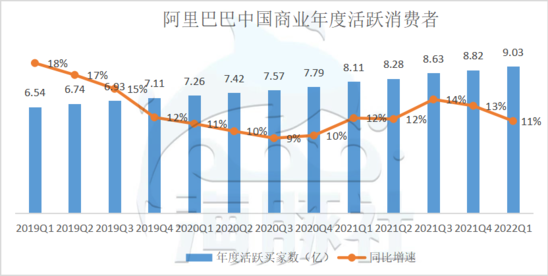

但是,本季度阿里巴巴年活用户超过了9亿,同比11%增长,环比净增2100万,整体表现超出预期,阿里平台在疫情中依然展现了对用户的吸引力。

本季度阿里营收2040.5亿元,同比增长9%,为近2年内最低增速。

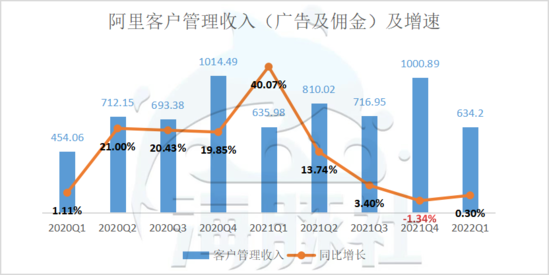

阿里巴巴的核心业务---客户管理收入(淘系电商的广告及佣金)同比增长0.3%。(可以算是0)。

但是,在财报公布之前,市场普遍认为,疫情和封锁,对履约能力和供应链能力偏弱的阿里,影响更大。阿里本季度的营收、利润、用户等关键指标的表现,整体略微超出市场预期,体现了传统电商平台在疫情下的稳健,确定性。

2、京东

京东的用户规模增长放缓,除了疫情封锁,重要的原因是,京东收缩了京喜等布局下沉市场、拉动下沉市场用户的业务,造成新用户数量放缓。但是,京东用户规模同比增长16%,依然高于阿里巴巴和拼多多。在三大平台中,京东还未达到用户数量的天花板,尚有增长空间。

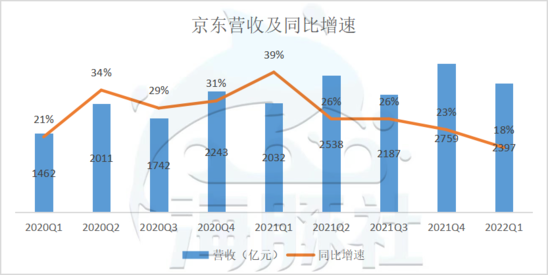

营收方面,京东2397亿元的收入,同比增长18%。其中自营的数码家电收入1184亿元,同比增长14%。这个数字也是京东近两年内的增长低点。

实际上,疫情和封锁,停工停产之下,很多消费者收入下降,消费下滑,单价高、非刚需的3C类、家电类产品会首先被从消费清单剔除。而手机、家电这些又都是京东的核心品类,京东数码家电的营收占京东营收5成左右。市场由此调低了京东的营收预期。

京东数码家电还有14%的增长,实属难得。京东平台核心品类跑赢行和大盘,体现了其市场领头羊的地位。疫情之下,京东重资产和强履约能力带来的抗风险性,可算得上“真金不怕火炼。”

3、拼多多

2022Q1季度拼多多的收入237.9亿元,同比增长7%。

营收增长缓慢的原因,主要是原有的自营业务减少50亿元。一季度商品销售收入(自营)0.4亿元,同比下滑99%。早期,拼多多自营业务主要是为了丰富平台的SKU,吸引商家入驻,拼多多曾表示“自营业务只是暂时为消费者提供商家未销售的商品”。随着拼多多品类的丰富,自营业务功成身退就是自然而然的。

不考虑自营业务的收入下滑,拼多多基本盘3P业务增长强势。网络营销及其他业务收入(广告)181.6亿元,同比增长29%;交易服务(佣金及多多买菜)增速最快,营收55.9亿元,同比增加91%。

整体上,拼多多在本季度活跃用户增速回暖,核心业务广告及佣金收入增长强劲;多多买菜市占率提升,让拼多多主站的流量有了更强的变现效率,协同效应明显。我们认为,拼多多砍想要盈利非常简单,只要砍掉一些营销费用,亏损的新业务收缩。

在三大电商平台中,拼多多的业绩增长表现最佳,拼多多股价大涨。

共2页 [1] [2] 下一页

关注公号:redshcom 关注更多: