03

营收增长超预期,后续难逃疫情拖累

2021Q1,快手总收入人民币210.6亿元,同比增长23.8%,为近6个季度以来最低值。但是,快手的收入高于市场预期的206亿。毕竟,疫情反复等宏观因素负面影响下,市场普遍预计,广告主市场预算下调,广告投放趋于保守,快手算是在逆境中保持了稳健。

*数据来源:快手财报

从营收构成来看,快手的营收结构从2021Q1至今,就保持一个稳定的状态。营收占比最高的是线上营销服务,即大家一般理解的广告业务,占比超过5成,直播和其他服务(主要是电商相关),营收占比变化也不大。

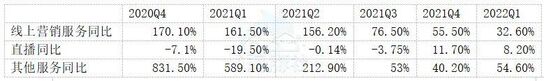

同比增长方面,快手三个业务中,其他服务(主要是电商)占比最低,增长表现最佳。

广告业务营收为114亿元,相比去年同期的85.58亿元,同比增长32.6%,增长是由于广告主数量的增加与流量的增长,Q1快手平台的广告主数量同比提升60%。财报显示,快手平台电商和品牌广告主为Q1季度广告收入增长主要拉动力。

实际上,快手广告同比32.6%的增速,虽然是快手广告6个季度以来的最低增速,但是这个成绩在2022Q1实属难得。

实际上,在2021Q1有电商业务的公司广告业务表现更为抗风险,比如,本季度京东广告业务收入为177亿元,同比增长25%。

而缺乏电商板块的纯内容公司,抗压力较弱。多数内容公司的广告收入都在下滑:搜狐这样的纯内容门户,品牌广告板块收入同比下降23%;斗鱼Q1的广告和其他收入同比下降55%。更夸张的是,广告收入一向坚挺的腾讯,Q1广告收入也都同比下降了18%。在疫情压力下,相比传统的互联网展示广告,以短视频+电商组合的平台,其广告业务体现出了更强的抗风险性,这或与电商+短视频ROI更高相关。

海豚智库认为,后续的2022Q2季度,在疫情的持续冲击下,物流的中断会影响供应链和发货的效率,对电商全行业都有较大负面影响。平台电商、品牌广告主的投放力度可能保持下滑趋势。根据APP Growing数据,2022年4月,平台电商买量广告数占比从3月的22.7%下降到不足10%,电商类广告主投放下降严重。而这些外部负面因素对快手的影响或在Q2季度体现。因此,我们预计,Q2季度快手广告业务增长或将被外部负面因素拖累,而不容乐观。

Q1直播收入78亿,高于预期。而直播业务增长主要由于付费用户增长高于预期,抵消了直播单用户付费金额(ARPPU)低于预期。2022Q1,快手直播付费用户数5650万,高于预期。海豚智库认为,直播持续保持增长,是快手作为传统直播平台,在内容供给侧持续的投入,快手主播和直播内容的丰富性增加,促进付费用户增长。但是,直播单用户付费金额(ARPPU)为46.3元,同比增长0.4%,环比下滑了24%,低于市场预期。

我们预计,未来快手直播业务主要依靠直播付费用户的拉动,直播单用户付费金额(ARPPU)短期内很难改善。6月,直播新规落地,可能会导致直播付费用户与单用户付费金额都出现下滑。

从2020Q4至今,广告业务取代直播业务成为快手第一大收入来源。而相比直播,广告的毛利率更高,广告的占比提升,有助于快手整体毛利率的改善。相比之下,对直播内容供给侧的投入,和对电商业务的扶持,会拉低毛利和净利。

我们认为,Q2季度,在疫情影响和直播新规落地双重压力下,快手营收或将承压。

04

三费费用同比增长6个季度最低,

亏损持续收窄

2022Q1,快手毛利88亿,毛利率为41.7%,高于预期。快手的固定资产投入,比如服务器带宽、折旧等成本占收入比例持续降低。

经调整亏损37.2亿,同比下降34.1%,经调整亏损率17.7%,大幅优于预期。亏损的收窄,主要是费率的持续优化所致。

费率方面,快手本季度持续了新任CEO程一笑上台以来,“降本增效”的主旋律,各项费率持续优化。营销费用同比下降18.6%,行政费用增长23.9%,研发费率增长增长25.3%,三费的同比增长,均为过去6个季度最低值。我们认为,费率降低的进一步的效果可能在后面几个季度体现的更明显。

营销费用95亿,营销费用率45.0%,同比下降18.6%,这是快手有史以来第一个季度销售费率出现同比下降。快手本季度流量稳健的表现,显然也不是大幅度提高费率,砸钱营销换来的。

和2021Q4一样,营销费率的优化,依然来海外业务的战略收缩,包括海外团队的人员优化、海外营销预算投入的降低。另外,疫情下,国内流量营销的投入也有所下降,使得快手的获客成本亦有下降。我们预计,2022年后续几个季度,快手销售费率将持续下降。

管理费用8.7亿,管理费用率为4.1%,研发费用35亿,研发费用率为16.7%(YoY 0.20pct,QoQ 0.28pct)。以流量增速(50%+)作为基准,三费费率的同比增速都大幅度低于流量增速,这说明公司的经营和组织效率持续提升。

但是,成本和费用率的持续降低,也显示了公司对未来预期增长偏于谨慎,战略性收缩以渡过寒冬,这也必然意味着,公司对可能的亏损更低的容忍,对创新业务更加保守。而这对于公司的长期增长,未必是一件好事。

05

写在结尾

本季度值得关注的重点是,在疫情冲击和强力的降本增效之下,快手依然还是以相对稳健的流量表现,坐稳了短视频双雄的地位。

而广告主对投放更加谨慎的背景下,相比其他渠道平台,短视频广告以期较高的ROI,依然获得广告主们的青睐,体现了抗风险性。

而快手电商1750亿的GMV,47.7%的同比增长,一方面显示了直播电商相较于传统货架电商的生命力;另一方面,也显示了,快手电商在抖音的强势竞争之下,自身的竞争力。

但是,在短视频赛道之内,面对行业老大抖音,有微信流量的视频号,以及B站,快手能否保住当前的市场地位,仍然还是需要长期关注的问题。

实际上,短视频和图文、门户新闻等等曾经火爆一时的内容形式,是受益于技术进步而流行的全新内容载体。在短视频赛道,想要保持竞争优势,每个平台不免还要在内容、研发上的内卷。比如,快手发力OGV内容、体育赛事、短剧,就是为了和抖音、视频号、B站之间形成差异化,形成自己的平台特色。如果快手一味执着于降低三费费率,在长期竞争中未必是一件好事。

短期来看,疫情封控对电商,以及整个消费大盘的影响,直播监管新规落地执行,都难免拖累快手后续几个季度的业绩表现。

来源:东哥解读电商 文/王雨佳

共2页 上一页 [1] [2]

关注公号:redshcom 关注更多: 直播电商