11月15日晚间,叮咚买菜发布了今年第三季度财报。报告显示,叮咚买菜Q3营收为61.9亿元,相较去年第三季度同比增长111%;GMV为70.2亿元,同比增速高达107.7%。但与此同时,叮咚买菜继续亏损,其Q3净亏损为20.1亿元人民币,同比扩大136.5%。

以如今这个时间点去看,叮咚买菜能站在生鲜电商这个万亿赛道上,是幸运的,但也是不幸的。

2014年,军人出身的梁昌霖在上海创建了母婴社区“丫丫网”,随后在此基础上成立了“叮咚小区”,但这门生意如蜗行牛步,一直不温不火。转机出现在2017年5月,“叮咚小区”摇身一变,以“叮咚买菜”的身份入局生鲜电商。

彼时没人会想到,这一步能让叮咚发生天翻地覆的变化。

凭借着地理优势和更注重蔬菜供应的经营模式,以及疫情等原因,历经四年的叮咚买菜获得了爆发式增长。在今年6月宣布完成了3.3亿美元D+轮融资后,同月29日,叮咚买菜正式登陆了纽交所,发行价23.5美元,11.19日为24.6美元。

从小小“社区”到生鲜电商巨头,叮咚买菜幸运地抓住了风口并乘势而起,但不幸的是,在这场烧钱游戏中,叮咚已深陷亏损泥潭良久。

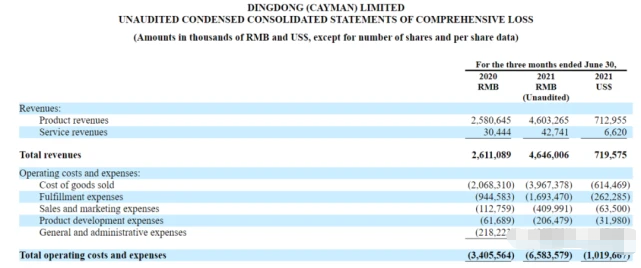

根据公开资料显示,叮咚买菜2019年、2020年,净亏损分别为18.7亿元、31.8亿元;而2021年前三季度分别亏损13.8亿元、17.3亿元、20.1亿元。不到三年的时间,叮咚买菜已血亏超100亿元。

如此巨大的亏损,不仅和叮咚买菜“前置仓”模式以及过度营销有关,也与生鲜电商本就是一个“低毛利”的行业不无联系。资本的耐心是有限的,叮咚买菜能否打破亏损魔咒而止亏转盈,尚不能妄断。但毋庸置疑的是,叮咚买菜还有很长的路要走。

烧钱的模式

生鲜电商是一门非常考验企业经营模式的生意。而叮咚买菜所坚守的“前置仓”模式,或是令其血亏百亿的核心问题。

传统生鲜电商的供应链运转模式,是在商家向生鲜供应者采购货物之后,将货物放在距离城区较远、租金更加便宜的郊区仓库,等用户下单后,先从郊区仓库发货至客户附近的服务站,再由快递小哥从服务站出发送货上门。

而前置仓模式,则是将仓库和服务站合二为一,在城市近郊甚至市里设立仓库,仓库的辐射半径通常为三公里左右,在用户下单后可实现“即时达”。

来源:光大证券研究所

相比之下,前置仓模式能最大程度的给用户带来便利。但仓库的位置及密度给叮咚买菜带来了极高的成本;而且,叮咚买菜的每个前置仓都配置了数量远超行业标准的加工人员及配送骑手,这又是成本。

根据财报显示,截至2021年9月30日,叮咚买菜的前置仓数量为1375个,和2020年9月30日的711个比起来,几乎翻了一倍。同时,履约费为23.08亿元,同比增长120.8%,占到了公司同期总经营成本及开支的近三成。

来源:叮咚买菜财报

而根据东北证券相关研报表示,前置仓模式由于履约成本高,需要足够单量及客单价才能实现单仓盈利。

东北证券分析师选取了300平方米的标准前置仓进行分析,在客单价60元、单日订单量600-1400单的情况下,在不考虑产品从产地到达前置仓的运输成本的前提下,单笔订单的前置仓履约费用在10-13元/单左右。

该分析师测算,在客单价60元、毛利率达到20%的情况下,单个前置仓的单量需达到1000单才能实现前端盈利。

叮咚买菜Q3财报显示,该季度毛利率为18.24%,但并未披露日均单量及客单价数据,但此前招股书上显示2020年客单价为57元,各项数据与测算结果仍有距离。

其实,盒马也曾试水前置仓,但因为品类宽度、客单价、毛利率和损耗等问题,在布局一年后直接全面关停了。随后,盒马开始全力推进相比大店成本更低、开店更快的小店业态。事实证明,盒马转型的确实现了盈利,截至2020年9月,盒马在北京、上海两个区域的门店已实现全面盈利。

值得一提的是,前置仓作为一项重资产建设,模式上一旦出现问题,也很容易导致企业资金链的断裂,从而引发连锁反应。

整体来看,前置仓模式很难兼顾成本和效率,盈利难度很大,且具有较高风险。

可叮咚买菜目前仍死磕前置仓,这很大程度上意味着,叮咚买菜将在很长一段时间内继续维持亏损态势。当然,叮咚买菜如若真正以前置仓的模式实现盈利,那将极大地提升整个生鲜电商市场的信心,也会奠定行业“老大哥”的地位。

费钱的营销

正所谓起势靠流量,生死供应链。流量对于生鲜电商来说,短期内要大于盈利意义,叮咚买菜深谙此道。

随着互联网巨头的入场,拼多多、美团等巨头可以通过亿量级app导流。作为一直以来的制约因素,叮咚买菜没有什么庞大的导流渠道,只能通过不断的花钱来拉新和留存。

根据财报显示,叮咚买菜三季度营销费用为4.28亿元,同比增长206.8%。

共2页 [1] [2] 下一页

关注公号:redshcom 关注更多: 叮咚买菜