顺丰封印跌停板,极兔传言将上市。

当快递行业陷于失去理智的内卷,从不掺和低价竞争的顺丰,2020年也被迫加入快递价格战的博弈当中。造成的后果之一,是顺丰一季度预计亏损9-11亿元人民币,这也是顺丰自2017年借壳上市以来的首季亏损。

4月8日顺丰发布预亏消息后,连续2个交易日跌停,4月19日股价最低跌至62.33元,相较今年2月18日的最高价124.70元已然腰斩。“四通一达”的财报同样难看,今年以来单票收入存在不同程度下滑。

一边是热锅蚂蚁,另一边则春风得意。

4月7日,极兔速递完成一笔18亿美元(约合人民币118亿元)的融资,由博裕资本领投、红杉资本和高瓴跟投,投后估值78亿美元(约合人民币511.3亿元)。还有外媒报道,其母公司印尼极兔计划在美国进行规模超过10亿美元的IPO。

极兔猛然闯入,让顺丰和四通一达几家头部快递企业之间的微妙平衡就此被打破。

搅局者

不断烧钱、抢占份额、姿态高调,极兔的激进路线或许源于其占领中国市场的野心。

2015年8月,极兔品牌由OPPO印尼业务创始人李杰在印尼雅加达成立,两年后即成为印尼日单量第二的快递公司。公司官网信息显示,截至2021年1月,极兔在全球已拥有超过240个大型转运中心、600组智能分拣设备、8000辆自有车辆,运营超过2.3万个网点、员工近35万人。

在进军中国之前,极兔已是东南亚第一大电商快递公司,业务覆盖越南、菲律宾、马来西亚、新加坡、柬埔寨、泰国、印度尼西亚等国家。业内人士分析指出,极兔在东南亚市场增长见顶,选择此时进入中国市场是看准了中国快递业寡头竞争背后的机会市场。

日单2000万是业内普遍认为的盈亏平衡点。

极兔自2020年3月起布局中国市场,成立不足六年、打入国内不足一年,即完成日单量从0到2000万的惊人增长。此前,四通一达和顺丰完成这个过程都耗费了数十年心血。

搅局中国市场,极兔的利器是电商和低价。

快递的行业壁垒不算低,组网需要长期耕耘以积累规模优势,投产转运中心和分拣系统、组建密集的服务网点、搭建毛细血管般的运输干线和支线物流,都非朝夕之事。

如果说通达系是吃着电商零售红利、受益于早期互联网的野蛮生长,从而大大缩短了发展周期。那么这只空降中国市场的“东南亚兔子”则可谓坐收渔翁之利,依托拼多多的广阔下沉市场直接“三挡起步”。

4月12日,拼多多发布声明,澄清与极兔速递无特殊合作、无投资关系;春节期间同极兔速递开展的特约保障合作已结束。尽管拼多多极力撇清和极兔的“暧昧”关系,却不能掩盖极兔九成单量由拼多多贡献的事实。

李杰放言,要在2021年底日单量冲破4000万票、在2022年中冲击上市,再用最短的时间成为位列中通、韵达之后的“中国加盟制快递第三”。

苦价格战久矣

“电商快递龙头份额分化,烧钱打价格战短期仍是提升份额的首要手段。”安信证券指出。

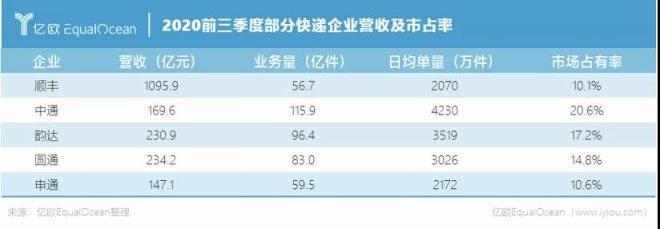

亿欧EqualOcean从国家邮政局获悉,2020年中通、韵达、圆通、申通、顺丰所占市场份额分别为20.4%、17.02%、15.18%、10.58%和9.8%。与2020年前三季度相比数据波动不明显,各家市场表现平分秋色。

但用低价换取市场的弊端已然显现,从通达系不太好看的财报数据就能略知一二。

2020前三季度,四通一达营收和净利润均有不同程度萎缩,尽管业务单量保持增长,但单票收入出现明显下降。

东北证券研报数据显示,2020年三季度,韵达、申通、圆通、中通的单票收入仅有1.25-2.15元,同比降幅在18.4%到33.8%之间;2020年全年快递行业单票收入下滑超过20%。

2021年以来情况并没有好转,顺丰单票收入在1月、2月接连同比下降12.39%和16.93%。某投资人表示,行业的竞争正在加剧,顺丰以外的快递公司下滑更多,“可能在20%左右”。

显而易见,价格竞争是“杀敌一千,自损八百”的下策。

但快递行业的争霸战胶着日久,没有哪家企业可以高枕无忧。为了提升市场占有率、在竞争中掌握主动权,各家间的价格混战从未熄火,入局玩家在酣战中骑虎难下。此番卷土重来的价格内卷,激烈程度创下历年之最。

以低价扰乱市场秩序,已经构成不正当竞争。

4月9日,义乌邮政管理局确认,百世快递、极兔速递因“低价倾销”且整改未达要求被整治,部分分拨中心被停运整顿。

据《中华人民共和国反不正当竞争法》,低价倾销行为是指服务价格显著低于成本价,以排挤竞争对手为目的,违背企业生存原理及价值规律,在市场竞争中往往引发价格大战、中小企业纷纷倒闭等恶性竞争事件,甚至导致全行业萎缩的严重后果。

快递企业的艰难处境,普通消费者难以直接感知,原因在于快递公司对于“非电商件”的要价波动不大;但对从业者来说却是切肤之痛,愈演愈烈的价格战直接导致了末端快递员收入的压缩。

共2页 [1] [2] 下一页

关注公号:redshcom 关注更多: 快递