本文核心观点

1、依靠“下沉”,拼多多突出重围,成为阿里、京东之外的“电商第三极”;

2、拼多多正不断引入高端品牌,改变用户“拼多多主要用来买农副产品和日用品”的固有印象;

3、上线多多批发、合作极兔快递、试水多多钱包,拼多多开始主动蚕食阿里。

阿里从不缺少“敌人”,但从未遇到过像拼多多这样,深入自己电商腹地的“敌人”。

从蚂蚁集团被暂停上市,到阿里巴巴被市场监管总局进行反垄断调查,阿里迎来了“至暗时刻”。

在10月27日触及最高点319.32美元后,阿里股价开走下坡路。12月25日,阿里股价应“声”下跌,创纪录地单日下跳13.34%至222美元。

2个月的时间,阿里股价下跌30.48%,市值蒸发2634亿美元(相当于1个贵州茅台、2个京东、2.5个小米集团、14个中芯国际),基本回到年初的水平。

与阿里“原地踏步”的境遇完全不同,拼多多进入了市值膨胀的快车道。

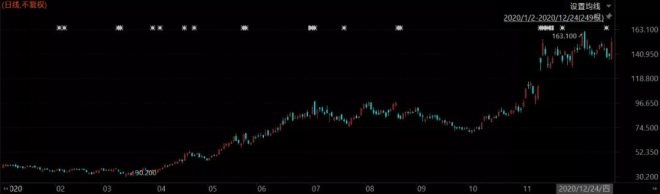

在阿里股价创纪录大跌的当天,拼多多股价大涨8.91%,形成明显反差。今年以来,拼多多股价翻两番,市值1873亿美元,逼近阿里的1/3。

在资本市场上备受青睐的拼多多,已经与阿里展开贴身肉搏,逐渐成为阿里的头号“敌人”。

2020年阿里巴巴股价走势图/Choice数据库

2020年拼多多股价走势图/Choice数据库

根基:下沉市场

2015年9月,在微信好友和微信群里,开始频繁出现拼团、“砍一刀”的链接,通过类似微商的社交裂变模式,在亲友之间开启迅速传播。

人们逐渐发现,在淘宝/天猫、京东之外,拼多多上的商品价格竟然如此便宜——“0元电饭煲拿回家”、“9.9元包邮”、“拼团成功立减20元”……

从心理学上来看,这种“薅羊毛”的快感,会让消费者产生一种占便宜的心理优势,相当于一种产品附加值。而这种“优势”会诱导消费者再次购买,最终陷入“真香定律”。

在产品质量相差不大的情况下,价格成了消费者考虑的最重要因素。拼多多抓住这点,通过厂家直销,没有中间商差价;扶持商家,降低开店成本;百亿补贴,让利消费者。

拼多多最早卖农产品起家,特别是农副产品,商家基本都是一手货源、厂家直销,少了中间商差价,自然会便宜很多。商家挣钱,消费者划算,双赢的局面,是拼多多低价模式可以持续的根源。

拼多多对商家的扶持,主要体现在更低的广告收费。

阿里巴巴2021年中期财报显示,中国零售商业收入中,广告收入(推荐信息流、搜索付费点击)贡献了1405.53亿元,占比71.4%;2020年二、三季度,拼多多广告收入(在线营销服务、其他收入)239.43亿元,占总收入的90.7%。

而公开资料显示天猫+淘宝商家超过1100万,拼多多截至2019年底商家数量为510万。

总体结构上来看,拼多多更依赖广告收入;但若将广告费用均摊到单位商家,阿里是拼多多的2.4倍。

在补贴消费者方面,拼多多更是不遗余力地烧钱。

以华为畅想10Plus(幻夜黑,6GB,128GB)机型为例,华为官方商城售价1599元,淘宝1558元,京东1599元,而拼多多在全网低价1499元的基础上,还有“百亿补贴”150元,最终价格1349元。

许多从前在从淘宝/天猫、京东购物的消费者,在低价的吸引下涌入拼多多。

2020年三季度,拼多多年活跃买家7.31亿,与阿里的差距缩小到2600万。如果保持当前增速,2021年拼多多年活跃买家或将超越阿里。

拼多多用5年多的时间,在巨头统治的电商领域,硬生生地挤出一条生路,实现了“让安徽安庆的人有厨房纸用、有好水果吃”的愿景。2020年三季度,拼多多首度实现盈利,成为阿里不可忽视的对手。

阿里也确实感受到了威胁。2020年3月26日,阿里祭出了淘宝特价版,产品定位、购物方式等与拼多多颇为相似,被业内看作是在正面“硬刚”拼多多。

阿里的电商基因再次起了作用,淘宝特价版上线3个月,MAU就接近4000万。拼多多当年用了近21个月,才达到同等用户规模。

左图:淘宝特价版首页截图,右图:拼多多首页截图

拼多多也在寻求“第二增长曲线”。这一次,黄峥选中的是社区团购,决定要“做大量的重投入,深度的创新,愿意扎扎实实地改造我们的传统农业,改变流通”。

这条赛道早已巨头云集,多多买菜不能像拼多多起初做电商那样“弯道超车”,需要正面与兴盛优选(腾讯、京东)、京喜(京东)、十荟团(阿里)、美团优选(美团)、橙心优选(滴滴出行)展开厮杀。

来自监管部门的关注,让社区团购不再是一场野蛮的资本之战,而是更考验企业的创新、供应链整合能力。后入者拼多多凭借自身在农副产品的优势,或许会掌握更大主动权。

2021年,将是阿里、拼多多在电商、社区团购两个维度博弈的关键之年。

共2页 [1] [2] 下一页

关注公号:redshcom 关注更多: 拼多多