|

而及时反应过来的品牌也最先尝到了甜头。

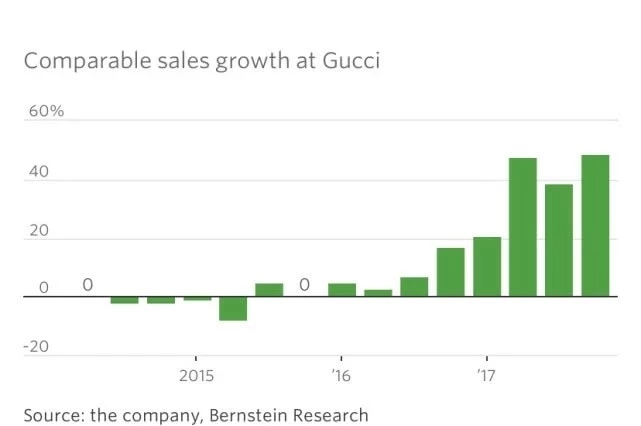

2015 年上任的 GUCCI 新一代新创意总监,开始打破既定设计规则,不再拘泥于颜色、款式,蕾丝、丝绸、绑带、刺绣等以往被视为女性化色彩的设计引入了全线产品,这很快赢得了千禧一代的喜爱;

而这一切发挥效用的基础,在于 GUCCI 全面更新了门店装修、广告、供应链与物流,加码电商与社交平台等数字营销,这使得 GUCCI 很快开始领跑奢侈品行业。

麦肯锡奢侈品行业报告预测,“线上奢侈品销售市场份额将在 2020 年翻倍至 12%,电商成为继中国和美国之后全球第三大奢侈品市场。”

当然,中国这片市场的独特性决定了,外来的和尚也不一定会念经。

国外最大的两家奢侈品电商 YNAP 和 Farfetch 于2012 年和 2015 也先后进入了中国市场的但两者表现至今依然是不温不火;而 ASOS、New Look、TOPSHOP 等一众品牌相继败走中国,更是证明连快时尚的自建渠道都无法立足,遑论要求更高的奢侈品。

越过 PC 互联网时代的中国消费者,习惯于天猫、京东等“超极APP”的中国用户。早已被证明不会委屈自己到品牌官方渠道消费。

换句话说,如果在早前一众奢侈品还能凭着多年积累秀出底气的话,过去两年则已经因为生存开始全面倒向阿里与京东。

阿里于 2017 年 8 月在天猫正式上线奢侈品频道 Luxury Pavilion,第一期便有 Burberry、Hugo Boss、海蓝之谜、玛莎拉蒂、娇兰、Zenith 等 17 家先后入驻;

去年 10 月,阿里巴巴更宣布与历峰集团旗下全球最大的奢侈品电商 YNAP 成立合资公司,Net-a-Porter 和 Mr Porter 将直接入驻天猫奢品专享平台 Luxury Pavilion。

京东则于 2017 年 6 月斥资 3.97 亿美元入股英国奢侈品电商 Farfetch 成为最大股东,同年 10 月推出独立奢侈品电商 TOPLIFE。

去年 10 月,京东将奢侈品业务从男装奢侈品部门分拆,成立为单独的二级部门奢侈品部;今年二月,京东宣布 TOPLIFE 合并进 Farfetch 中国业务,奢侈品业务进一步聚焦

至此,天猫通过 YNAP 争取到了历峰集团、LVMH 等诸多资源;京东则通过入股 Farfetch,接连拿下众多开云集团、Burberry 集团的品牌。

国内奢侈品电商两强格局由此奠定,而为求生存的奢侈品牌们与两家的深度绑定,更意味着奢侈品独立电商的路,已经走到了尽头。

3.结语

对于奢侈品牌而言,不断加注电商不只是扩张,更是自保。

HSBC 在最近公布的一份报告中强调,iPhone 在中国销售放缓不会是个例,下一个受影响的或许是 Louis Vuitton 等奢侈品。这意味着,奢侈品牌

以两家一直谋求更高级别的资本合作的态度不难看出,拿下 YNAP 以及别后的众多资源、以及全力扶持 Farfetch,对于阿里和京东而言只会是奢侈品赛道的一盘开胃前菜;

在逐渐吃透国内奢侈品市场后,中国电商玩家们在血与火中磨炼出的经验,必然会进一步输出到世界范围。而真到那一步,整个奢侈品产业的格局或许也将被改写。

梳理完奢侈品电商赛道的发展历程,其实已经清晰地展现出一些背后的发展逻辑。早期奢侈品垂直电商的黯然退场,有偶然更有其必然。

而站在当下来看,即便是熬过当年的那一段血雨腥风后,开拓增量尚存的下沉市场的任务,最终也多半会交棒到阿里与京东的手中?

来源: 微信公众号:科技唆麻 Philex Chen 共2页 上一页 [1] [2] 关注公号:redshcom 关注更多: 垂直电商 |