|

来源:新浪财经上市公司研究院 新浪证券 作者:新消费主张/cici

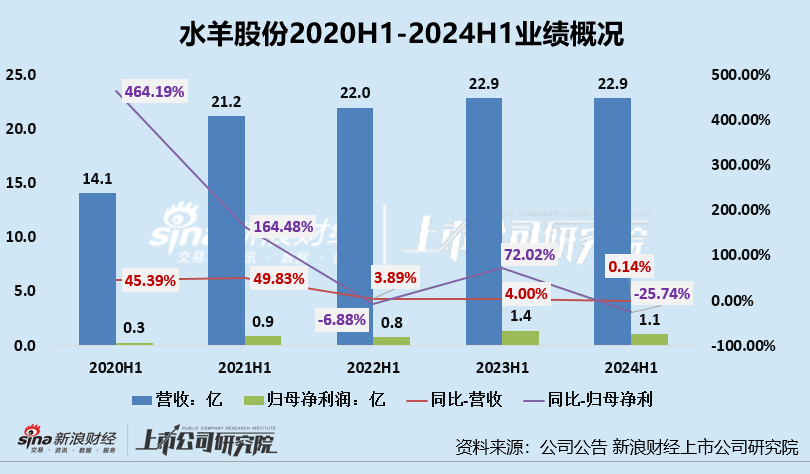

近日,水羊股份发布了2024年半年度报告,从业绩表现来看并不容乐观。报告显示,公司在2024年上半年实现营业收入22.93亿元,同比增长0.14%;归属于上市公司股东的净利润为1.06亿元,同比下降25.74%。公司表示,净利润下降的主要原因是本报告期内公司聚焦品牌资产建设,加大了主要品牌的品牌种草、市场投放等相关费用支出,影响了本期经营业绩。

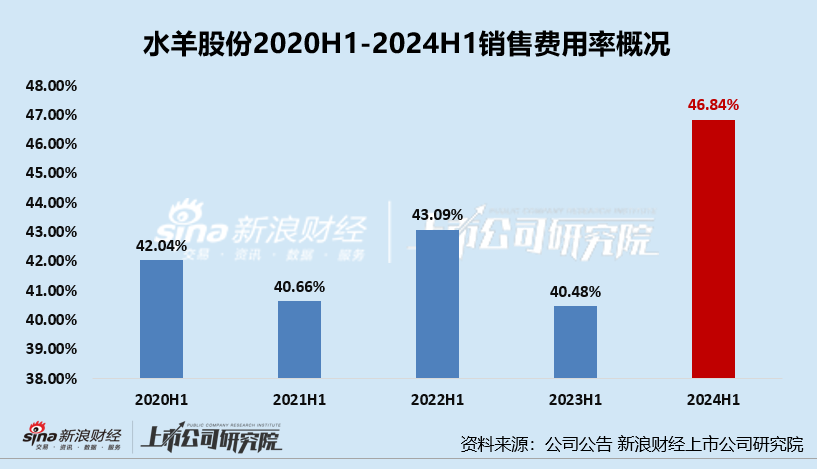

2024年上半年,水羊股份销售费用同比增长15.86%至10.74亿元,销售费用率更是创下了46.84%的新高。从营收表现来看,巨额营销开支之下,整体销售额提振效果并不明显,营收仅同比微增0.14%,反倒是拖垮了净利润、净利率、经营活动现金流也由净流入转为净流出。

除此之外,在2024年上半年,水羊股份营运能力考量指标总资产周转率、存货周转率及应收账款周转率均不同程度下降。

重营销拖垮利润:销售费用率再创新高、研发费用降3成 销售费用是研发的34倍

水羊股份主要从事化妆品的研发、生产与销售。在产品布局方面,水羊股份一直采取“自有品牌与代理品牌双业务驱动”的发展模式。自有品牌方面,水洋股份旗下拥有“御泥坊”、“EDB”、“小迷糊”、“大水滴”、“御”、“VAA”、“HPH”等多个品牌,产品品类覆盖面膜、水乳膏霜、彩妆、清洁洗护等。

2020年H1-2024年H1,公司营收分别为14.1亿元、21.2亿元、22.0亿元、22.9亿元、22.9,分别同比增长45.39%、49.83%、3.89%、4.00%、0.14%;归母净利润分别为0.3亿元、0.9亿元、0.8亿元、1.4亿元、1.1亿元,分别同比变动464.19%、164.48%、-6.88%、72.02%、25.74%。

通过近5年财报数据可以看出,公司业绩稳定性较差,波动较大,并且近三年整体业绩表现并不容乐观。2022年后,水羊股份的营收增长乏力、归母净利润更是时增时减,2023年H1业绩表现虽有所好转但并未维持多久,2024公司归母净利润进一步大幅下挫,在营收小幅微增0.14%的情况下,归母净利润竟然掉头直下下降25.74%。

在盈利能力指标方面,截至2024年上半年,水羊股份销售毛利率为61.48%,较去年同期增长4.56个百分点;销售净利率则是由去年同期的6.4%下降了1.63个百分点,到4.77个百分点。

对于公司归属于上市公司股东的净利润以及归属于上市公司股东的扣除非经常性损益的净利润下滑的主要原因,水羊股份认为主要在于其聚焦品牌资产建设,力求实现品牌势能放大与品牌长期发展,加大了主要品牌的品牌种草、市场投放等相关费用支出,影响公司本期经营业绩。

公司的销售毛利率为61.48%,为何最后销售净利率仅剩3.66%,水羊股份的利润都去哪了呢?公司有相当一部分营收都用作了营销。水羊股份在营销方面一直高举高打,2024年上半年,水羊股份的销售费用率创新高,2020H1-2024H1销售费用率分别为42.04%、40.66%、43.09%、40.48%、46.84%。由此可见,巨额营销费用侵吞掉较多利润。

同期,公司的研发费用仅为0.32亿元,同比下降30.68%,研发费用率仅为1.39%,销售费用是研发费用的34倍。重营销、轻研发的战略打法,通过与超头主播以及众多KOL合作,虽说可以将水羊股份的产品迅速置于聚光灯下,但只有产品力和高标准品控才是能长期吸引用户、提升复购率的保证。销售费用约是研发费用的34倍,水羊股份的重营销、轻研发“打法”能做到营销和产品两端平衡吗? 共2页 [1] [2] 下一页

红商网优质内容还将同步分发到公众号、视频号、头条号、西瓜抖音、网易号、搜狐号、企鹅号、百家号、好看视频、新浪微博等国内主力流量平台。

|