|

2020年9月,翔丰华完成IPO,融资3.67亿元;2022年7月,公司完成定向增发,再次融资2.2亿元;2023年9月,公司通过发行可转债,再度融资8亿元,上市三年多时间,仅上述三次直接融资,合计就达13.87亿元。

而截至今年一季度末,翔丰华货币资金和交易性金融资产共5.73亿元,与同期的短期有息负债几乎相当,另外还有超9亿元的长期有息负债。

令人难以理解的是,公司连续对外融资进行扩产的同时,行业实际上早有了产能过剩的迹象。

根据百川盈孚统计,2023年第三季度,国内负极材料产量约26万吨,行业开工率仅50%-60%,对应翔丰华市占率约为5%,相比上半年继续下滑。由于产能过剩,大型电池厂议价能力增强,因此翔丰华主要出货的负极品种受下游客户压价明显。

据券商测算,由于人造石墨出货量下降,2023年第一至第三季度,翔丰华负极材料出货量分别为1.8万吨、1.6万吨和1.3万吨,年内逐季下滑。

公司在2023年中报里也表示,“2023年以来,石墨负极材料行业因产能供给释放,供求环境阶段性失衡,产品价格有所下降,因此30000吨高端石墨负极材料生产基地建设项目未达到预计效益”。

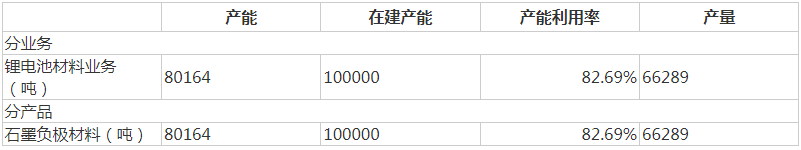

此外年报还显示,2023年,翔丰华石墨负极材料产能为80164吨,当年产量为66289吨,产能利用率为82.69%,同时另有10万吨的产能在建,未来产能的过剩情况可想而知。

来源:翔丰华2023年年报

即便如此,翔丰华上市后几年的三次融资,仍主要用于扩张石墨负极材料产能。

更重要的是,随着智己L6、广汽昊铂等搭载固态/半固态电池车型的陆续上市,锂电负极材料已逐步形成了从石墨升级为能量密度更高的硅碳和金属锂等新型材料的趋势,其中锂金属负极的生产普遍为锂盐厂,而非翔丰华等负极材料厂。

值得一提的是,在固态/半固态电池领域,翔丰华已有所布局。公司也曾公开表示,“有类似金属锂的技术储备,包括硅碳等,这一块是非常关注的。”然而,在新型负极材料领域,翔丰华到底涉足多深,存在较大疑问。

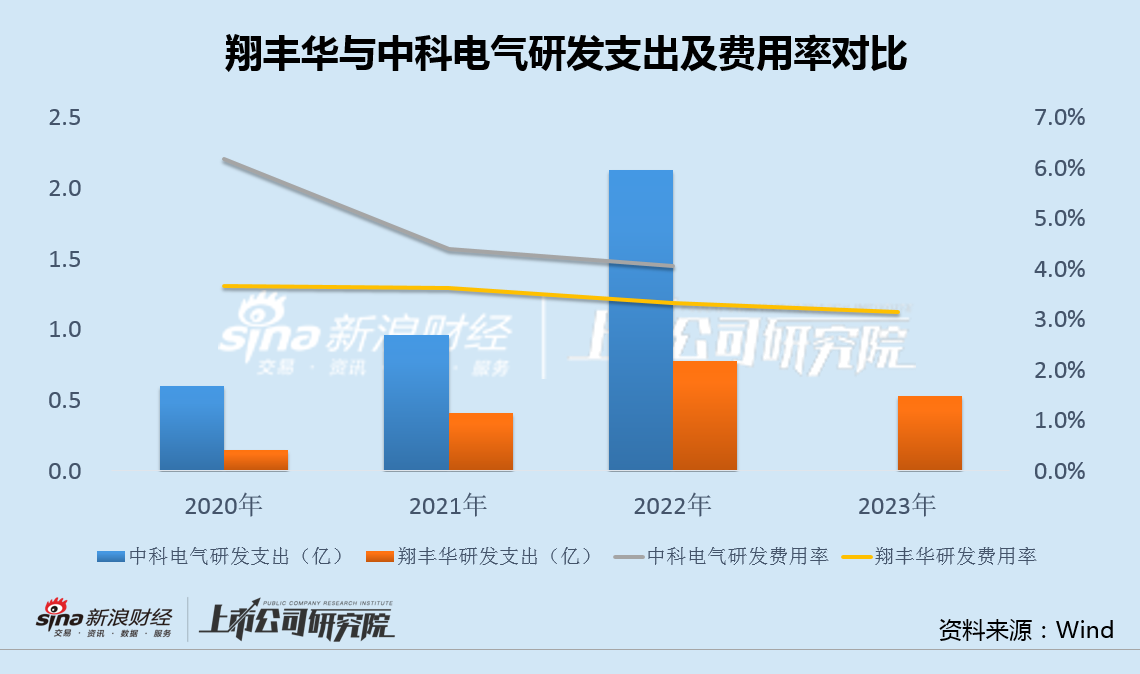

Wind数据显示,2020年到2023年,翔丰华研发支出分别为0.2亿、0.4亿、0.8亿和0.5亿,研发费用率分别为3.7%、3.6%、3.3%和3.2%,均显著低于中科电气。

2024年一季度,翔丰华研发支出仅0.07亿,同比下降达50%,超过同期营收降幅,研发费用率进一步下滑。

翔丰华如何能在研发投入明显偏低的情况下,实现新材料的更快突破,同样令人不解。

来源:新浪财经上市公司研究院 新浪证券 作者:昊 共2页 上一页 [1] [2]

红商网优质内容还将同步分发到公众号、视频号、头条号、西瓜抖音、网易号、搜狐号、企鹅号、百家号、好看视频、新浪微博等国内主力流量平台。

|