|

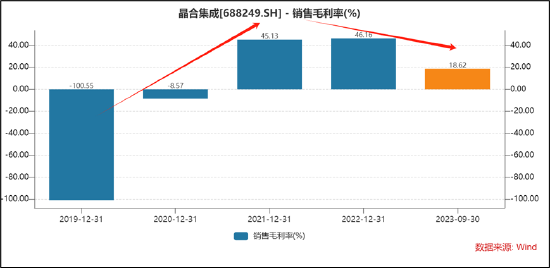

此外,公司毛利率极为波动。上市前夕,公司毛利率大幅上升至45%以上水平,上市后公司毛利率又大幅下跌至18.62%。

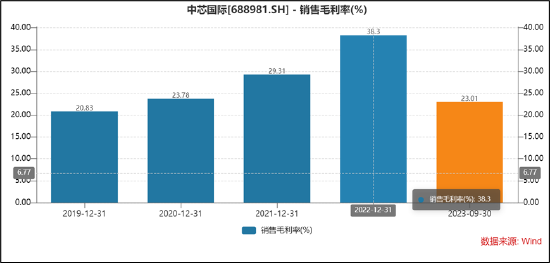

值得注意的是,公司2021年及2022年的毛利率水平似乎与其行业地位不匹配。

自设立至今,晶合集成专注于 12 英寸晶圆代工业务,已实现150nm-90nm 制程节点量产,正在进行 55nm 制程技术平台的客户产品验证。 但台积电、联华电子、中芯等全球行业领先企业已达 5nm、 14nm 等制程节点,公司与行业竞品存在较大差距。

2023年上半年,晶合集成的营业收入构成为:90nm占比49.72%,110nm占比31.52%,150nm占比13.55%,55nm占比4.81%,其他业务占比0.4%。

然而,公司毛利率却大幅超过中芯,2021年至2022年,公司毛利率为45.13%、46.16%;而同期中芯则为29.31%、38.3%。

公司上市前夕,毛利率快速增长,可持续性或需要重点关注。然而,公司却在招股书材料中称,公司的毛利率快速增长具有可持续性,并给出以下理由:

其一,市场需求保持快速增长。根据Frost & Sullivan的统计,2015年至2020年,全球显示面板行业市场规模从1.72亿平方米增长至2.42亿平方米,年均复合增长率达7.1%,并预计2024年全球显示面板市场规模将达到2.74亿平方米;境内显示面板行业市场规模从0.31亿平方米快速增长至0.91亿平方米,年均复合增长率达24.4%,并预计2024年中国大陆显示面板市场规模将达到1.17亿平方米。下游稳健增长的产品需求有力支撑了上游晶圆代工服务行业的快速发展,并为公司未来销售规模持续增长、单位产品分摊的固定成本持续降低、盈利能力持续增强奠定坚实基础。

其二,持续的产品研发和技术创新。公司高度重视产品研发及技术创新,在前期引进并消化吸收力晶科技入资的相关技术基础上,结合下游行业发展趋势积极推动技术创新升级,在不断完善现有技术平台的同时,持续推出更具竞争力的新产品,新产品通常因其更具市场竞争力而议价能力更强,能够为公司毛利率快速增长提供有力支撑。

如今,公司的毛利率快速变脸,公司是否在上市过程中涉嫌误导性陈述?这又是否符合注册制信披原则?

来源:新浪财经上市公司研究院 新浪证券 文/夏虫工作室 共2页 上一页 [1] [2]

红商网优质内容还将同步分发到公众号、视频号、头条号、西瓜抖音、网易号、搜狐号、企鹅号、百家号、好看视频、新浪微博等国内主力流量平台。

|