|

从美晶新材目前的财务状况看,补充流动资金看上去很有必要。报告期内,公司合并口径资产负债率分别为105.75%、96.59%、83.27%和75.80%,显著高于同行可比公司。同时公司流动比率、速动比率也显著低于同行水平。

但美晶新材母公司晶盛机电账面上的资金却很充裕。2020-2022年、2023年上半年各期末,晶盛机电账面上的货币资金分别为9.38亿元、18.67亿元、35.09亿元及35.37亿元,同比分别增长61.22%、98.94%、87.96%、214.77%。

资料显示,晶盛机电2022年货币资金大幅增长的原因之一是公司定增募资的14.2亿元到账。但有意思的是,晶盛机电2022年末的有息负债也大幅增长,其中短期借款由2021年末的0.24亿元增至10.91亿元。

晶盛机电2022年末短期借款增加的原因之一是子公司美晶新材的短期借款大幅增加。2021年末、2022年末,美晶新材的短期借款分别为0、6.78亿元。

值得一提的是,成立于2017年末的美晶新材发展十分迅速,2021年和2022年的营收增幅分别高达293.2%、526.4%,公司自称目前半导体石英坩埚市场占有率、光伏石英坩埚市场份额占有率都是第一。

在业绩快速发展阶段,通过向银行借款扩大规模无可厚非,大股东通过增资“输血”也较为常见。但美晶新材母公司晶盛机电在资金十分充裕且刚有十几亿元募资到位的情况下,并没有对资产负债率高、资金压力大、经营净现金流持续为负的美晶新材定增“输血”。

美晶新材有息负债的增加无疑增加了财务负担,2020-2022年,公司利息费用分别为168.51万元、497.41 万元、1744.62万元,公司经营活动产生的现金流净额分别为-0.21亿元、-1.12亿元、-1.42亿元,持续为负。

为何资金充裕的晶盛机电没有对持续“失血”且正快速发展的美晶新材输血?如果晶盛机电对美晶新材增资,后者再上市募资或巨额募资的必要性将大大降低。

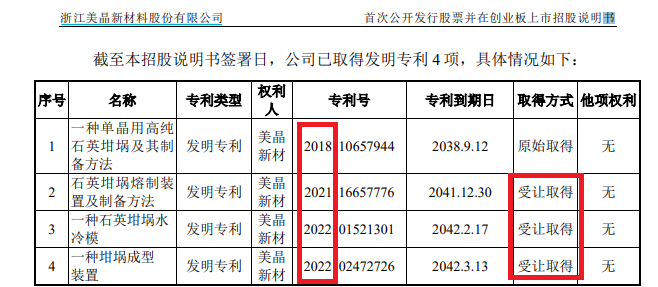

发明专利仅4项 3项为继受取得

招股书显示,美晶新材主要从事石英坩埚研发、生产和销售。石英坩埚是半导体和光伏领域单晶硅棒长晶过程中必须使用的重要耗材。报告期内,公司主营业务收入全部来自石英坩埚产品,产品结构相对单一。

2020-2022年、2023年第一季度,公司分别实现营业收入0.44亿元、1.71亿元、10.73亿元、5.44亿元,分别实现归母净利润-0.03亿元、0.15亿元、3.01亿元、2.52亿元。2021年和2022年,公司营收和净利润都呈指数级增长。

招股书显示,美晶新材目前在中国境内半导体石英坩埚市场占有率第一,市场份额为23.90%;目前在光伏石英坩埚市场份额占有率第一,市场份额为21%。公司还称,在半导体石英坩埚领域有长时间的技术沉淀,产品技术成熟、质量优异。

然而,美晶新材的发明专利仅有4项,且3项为继受取得,4项全部是2018年以后取得,两项为2022年取得。2017年底成立的美晶新材,发明专利很少且时间较短,所称“长时间技术沉淀”的依据还存有疑问。

来源:公司招股书

此外,美晶新材的研发费用也低于另一家石英坩埚龙头欧晶科技,公司所说的技术成熟、长时间技术沉淀的可靠性还有待考证。

资料显示,欧晶科技成立于2011年4月,早于美晶新材6年半时间,2022年营业收入为14.34亿元,净利润2.38亿元。2020-2022年,欧晶科技的研发费用分别为0.22亿元、0.3亿元、0.45亿元,而美晶新材的研发费用分别为0.03亿元、0.09亿元、0.39亿元。

来源:新浪财经上市公司研究院 新浪证券 作者:IPO再融资组/靳泽 共2页 上一页 [1] [2]

|