|

来源:新浪财经上市公司研究院 新浪证券 作者:天利

近日,智翔金泰发布公告称于2023年7月18日召开了公司第一届董事会第十次会议、第一届监事会第十次会议,审议通过了《关于使用部分暂时闲置募集资金进行现金管理的议案》,同意在保证不影响募集资金投资项目实施、确保募集资金安全的前提下,使用最高不超过人民币20亿元(含本数)的暂时闲置募集资金进行现金管理。

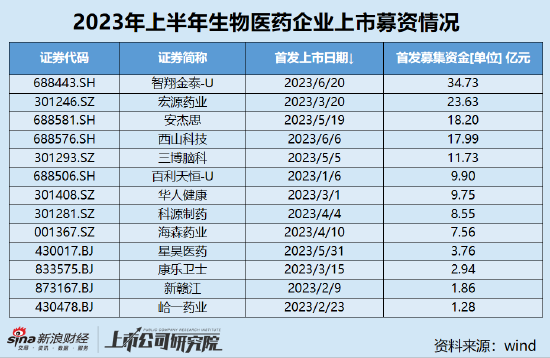

此前,6月20日,智翔金泰刚刚登陆科创板,首次公开发行人民币普通股9168.00万股,发行价格为每股37.88元,扣除发行费用后募集资金净额为32.91亿元。Wind数据显示,2023年上半年共有13家医药生物企业登陆A股市场,智翔金泰以34.73亿元的募资金额居于第一,是A股上半年募资金额最高的医药企业。

刚刚上市募完资,马上大额投入理财产品,其目的究竟是如公司所说为提高资金使用效率还是另有玄机?

机构认购超17亿元 20亿理财是否存在“结构单”?

6月12日,智翔金泰披露了《首次公开发行股票并在科创板上市网下初步配售结果及网上中签结果公告》。公告显示,海通创新证券投资有限公司作为保荐机构海通证券的子公司,获配金额为1亿元,其他主要机构配售金额如下图所示。

如图所示,智翔金泰IPO获配金额超过1亿元的包括易方达基金、泰康资管、南方基金、工银瑞信、华夏基金、博时基金6家机构投资者,加上海通证券跟投的1亿元,总额共计约14.15亿元,占A类投资者获配金额总额的比例为65.45%;占全部网下投资者获配金额总额的比例为59.55%;占本次IPO实际募资资金净额的比例为43%。

可以发现,仅仅上述6家基金及海通证券就包揽了超过四成的配售金额,这也被外界解读为

智翔金泰的估值得到机构认可,所以能够获得大额资金认购。但从智翔金泰IPO的估值及公司目前的经营状况来看,这一点仍存在较大争议。

估值方面,智翔金泰37.88元/股的发行价格,对应公司2022年摊薄后市研率为30.56倍,显著远高于同行业21.91倍的平均水平。

资料来源:公告

从经营角度来看,智翔金泰成立七年仍处于烧钱阶段,如今仍然是“三无”公司,即无营收、无利润、无产品。目前,智翔金泰仅有1个产品(1个适应症)提交新药上市申请,即GR1501(重组全人源抗IL-17A单克隆抗体,通用名赛立奇单抗)针对中重度斑块状银屑病适应症。医药魔方数据显示,国内已有两款针对斑块状银屑病适应症的IL-17A单抗,另有多个在研管线处于临床Ⅲ期。 共2页 [1] [2] 下一页

|