|

来源:新浪财经上市公司研究院 作者:大眼楼管/肖恩

近日,远洋集团发布了2022年度报告,作为有着中国人寿和大家保险两家保险公司支持的国资背景房企,远洋集团并没有表现出应有的沉稳。

2022年甚至出现了上市以来的首次巨幅亏损,股价也在2022年创出上市以来新低。而在亏损的背后实则是远洋集团管理层在经营和管理上的粗放,小到未做充分的外汇掉期对冲导致汇兑损失大增,大到拿地粗放导致开发业务毛利率持续下滑至行业尾部水平。

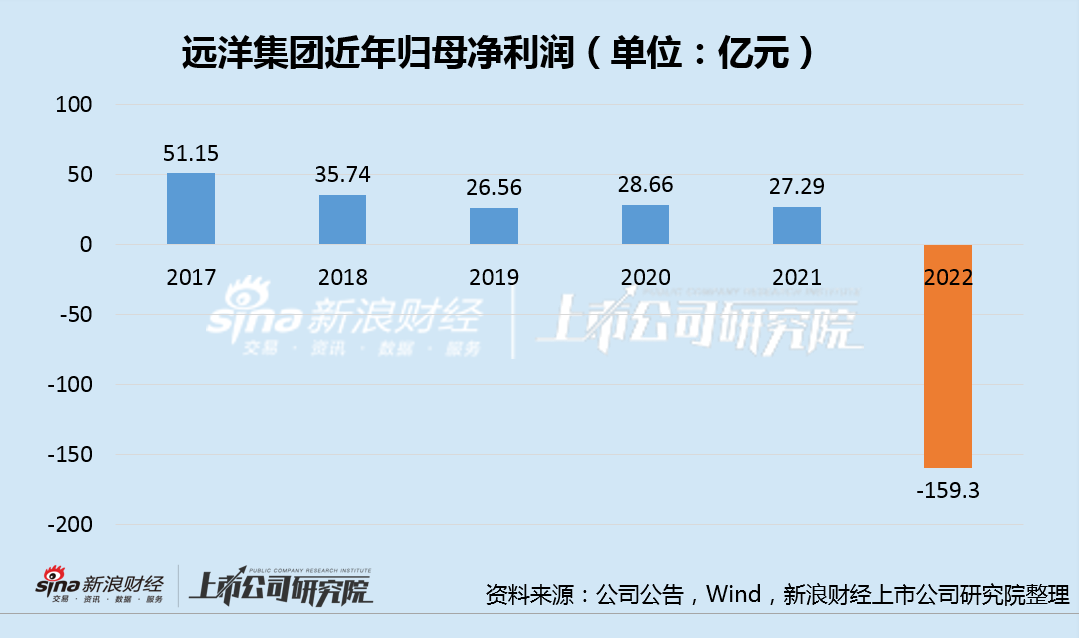

上市来首亏159亿 亏掉此前5年利润总和

年报显示,远洋集团2022年在结转面积基本与上年接近的情况下,结转均价较2021年明显下滑,从19500元/平米下滑至13400元/平米,下滑幅度达31.3%,尽管项目均匀分布在北京、环渤海、华东、华南、华中及中西区域,但仍未能抵挡住全行业的深度调整。而由于物业开发业务占总营收比重仍超80%,远洋全年的总营业收入也随着开发业务同比下降28%至461.27亿元。

值得注意的是,在结转均价下滑31.3%的情况下,公司全年的主营成本仅同比下滑17.44%,诸如建筑成本为5500元/平米,基本与2021年持平。从而导致毛利率更是下滑79%至23.77亿元,总毛利率下滑至5%的极低水平。

此外,叠加对项目的减值损失,合联营企业的效益同样很差,以及在汇兑市场的粗放导致的损失11.78亿元,较上年增长238%等原因,还包括诸如金融资产减值损失达到51.54亿元,发展中物业减值12.54亿元,以及出售合联营企业的亏损等因素,在几乎全方位的亏损下,2022年远洋集团录得归母净利润为亏损159.3亿元,为上市以来的首年亏损,且幅度高达此前5年的归母利润总和。

5%毛利率背后的粗放

实际上,相较于汇兑损失、投资物业亏损、金融资产亏损等非常经常性的亏损,结转项目盈利乏力、合联营企业效益堪忧、发展中物业的减值准备等均是远洋集团业绩不振甚至亏损的本质原因,而这些亏损的背后,均指向公司在拿地端成本控制不够严谨以及在销售端并未能撑起足够的利润溢价空间。

拿地方面,远洋集团2022年仅新增7宗土地储备,总建面仅66.8万平米,基本处于暂停拿地的状态。以至于全年整体土地储备下降19%至4298.1万平米,但随着更早前便宜的土储逐渐去化后,整体土储成本在逐渐走高,截止2022年底,土储平均成本为7100元/平米,较2021年的6600元/平米继续上升,较2022年结转的土地成本5700元/平米涨幅更大。

而在销售端,尽管远洋集团加大了销售费用的投入,但2022年全口径销售额仍仅仅是坚守住了千亿规模,但同比下滑了26%,且平均销售均价下滑7%。从过去几年远洋集团的销售均价的变化趋势来看,自2018年以来呈现较为明显的下滑趋势,这严重影响了其自身的造血能力。 共2页 [1] [2] 下一页

红商网优质内容还将同步分发到公众号、视频号、头条号、西瓜抖音、网易号、搜狐号、企鹅号、百家号、好看视频、新浪微博等国内主力流量平台。

|