|

来源:新浪财经上市公司研究院 新浪证券 作者:大眼楼管/肖恩

近日,横跨香港和大陆两地的元老级地产商太古地产率先发布了2022年业绩公告,让投资者得以近距离观察以近似“包租公”的租赁业务为主的房企,在面临经济、需求波动情况下的业绩表现,以及整体回报率和成长性。

令人遗憾的是,尽管太古地产在2022年宣告了十年千亿投资计划来提升自己成长,但仍难掩过去多年业务受需求影响持续波动、几无成长以及资产回报率堪忧的事实。而这示范效应,也无疑会令投资者对于内地房企在存量竞争环境下的成长性产生担忧。

增长乏力是“包租公”的通病

太古地产从太古糖厂、太古船坞出发,自1972年成立至今有50年有余,在经历香港地产蓬勃发展后便逐渐过渡至自持商业开发商的角色。主要的自持物业包括办公楼、商场、酒店、住宅等,旗下品牌包括:太古坊、太古城、太古广场等综合发展项目;太古里,太古汇等零售物业,物业主要集中在中国香港、内地以及东南亚等地。

尽管都是低杠杆运行,但不同于新世界、九龙仓等香港老牌地产商因打开内地新增市场后走的是开发和销售双轮驱动路线,太古地产的物业基本都是自持,因此公司在管物业面积和账面投资性房地产在持续增长。2022年年报显示,公司账面3371.62亿港元的总资产中,投资性房地产就有2713.68亿港元,占总资产比高达80.5%,但与此同时公司账面的债务并不多,仅有189.47亿港元,净负债率仅在6.5%,远低于内房企所要遵循的100%红线。

香港绝大多数房企在经历从高周转、高杠杆、高利润率模式逐渐回归到更强调精耕细作的制造业模式过程中泯然于众,活下来的也都基本以较低的杠杆布局自持物业,成长性仅仅依赖于每年内生产生的利润和现金流。

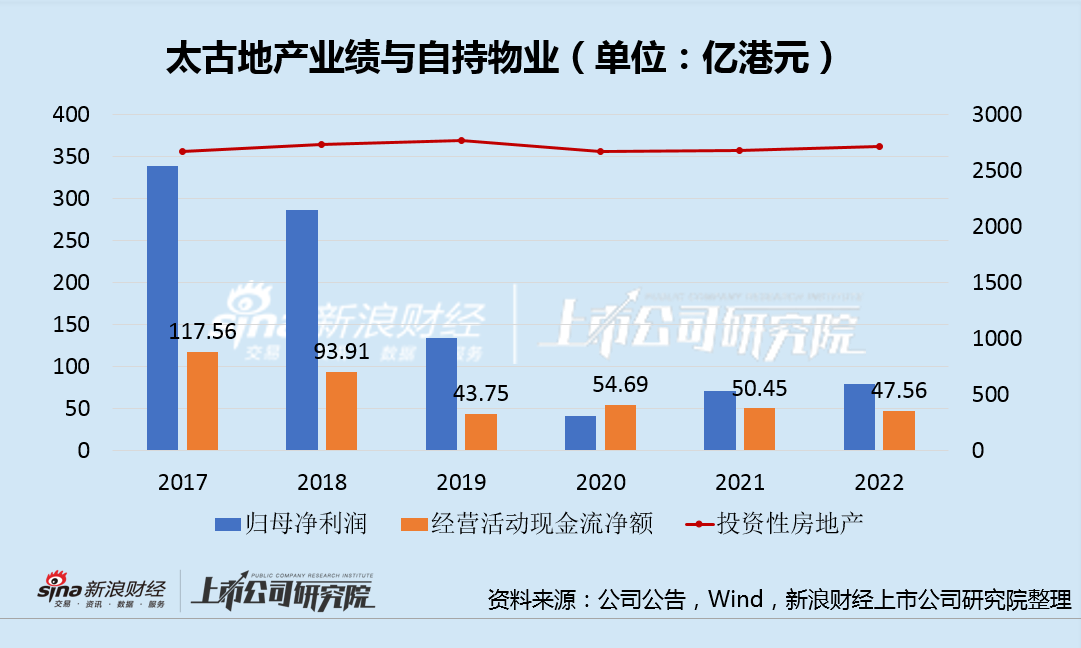

随着近些年业绩的颓势,太古地产自持物业的扩张也徘徊不前,基本在2700亿左右徘徊。

实际上,太古地产的利润滑坡早在2019年就已相当明显,而这种滑坡不仅是由于物业公允价值增长乏力、甚至缩水所致,同时也是现金流的萎缩,2019-2022年经营活动现金流一直在40亿港元出头的水平,已低于此前百亿以上的水平。

仅有40亿港元的净现金流,此外又无明显的债务扩张,相较于2700亿元的自持物业基数来说,增长乏力是必然的。

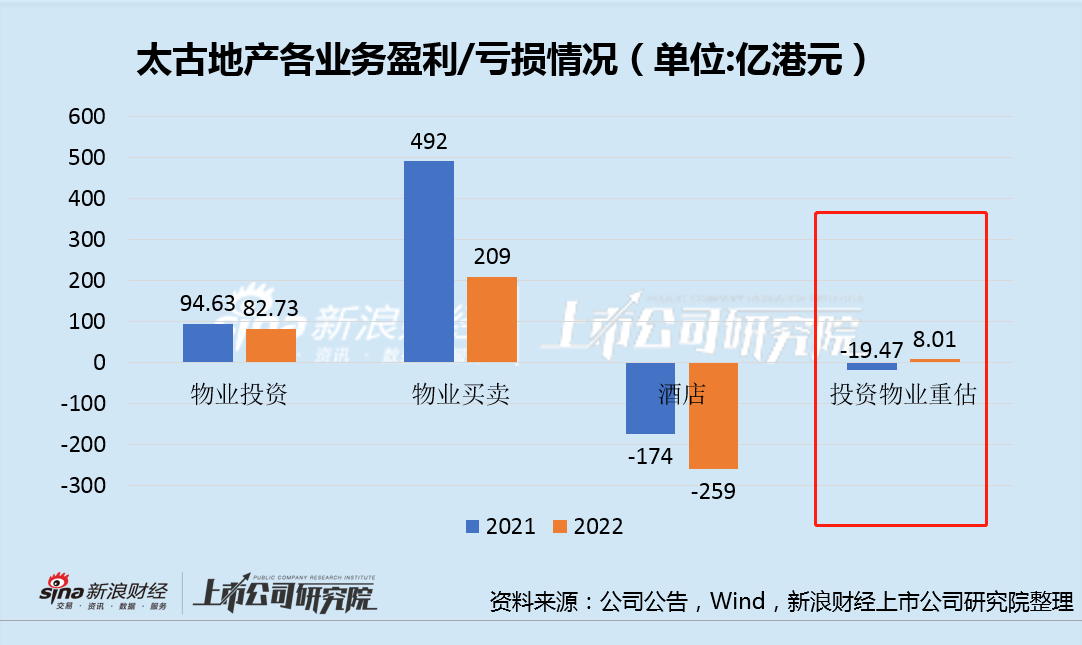

2022年,太古地产实现营收138.26亿港元,同比减少15%,对股东应占基本溢利87.06亿港元,同比减少9%。物业投资实现营收123.4亿港元,同比减少5%,其中含办公楼、零售物业、住宅均录得下滑,相关业务盈利合计下滑12.6%;物业买卖仅录得9.21亿港元,同比下滑62.3%成为全年业绩下滑的主要原因,相关业务的盈利合计下滑57.5%;而酒店业务更自2015年至今未能盈利。

对太古地产来说,2022年无疑是艰难的,四类业务仅有物业重估有所改善,若扣除投资物业重估增长的27.5亿港元增长,全年归母净利润无疑将录得负增长。而实际上,在过去一年,内房企绝大多数房企在投资物业重估方面均是负增长,太古地产的重估收益的基础或值得商榷。 共2页 [1] [2] 下一页

|