来源:乐居财经 李姗姗

点奶茶时,你会选择加点小料来丰富口感吗?比如珍珠、椰果、芋圆、饼干碎;

点果茶时,你会纠结选哪个喜爱的口味吗?比如草莓啵啵、多肉葡萄、满杯百香果,或者直接来一桶水果茶;

点咖啡时,你会偏爱高糖还是低糖的?比如卡布奇诺、生椰拿铁、美式咖啡。

在新式茶饮、咖啡越来越成为流行消费的当下,这些产品也在不断地从多元口味、丰富口感甚至外观装饰上更新换代,给消费者带来味觉和视觉的双重刺激。

不过,这些饮品带来美味印象的同时,也因其含有的五花八门的浓缩浆难免给人留下负面印象。但饮品浓浆大多是由天然原料加工出来的,若合理使用,并不会对消费者的健康产生明显影响,因此成为各类新式饮品的主要配料。

新式饮品席卷消费市场的同时,其上游生产浓缩浆的企业随之发展壮大。依靠卖饮品浓浆和糖浆,瑞幸咖啡、星巴克、奈雪的茶、蜜雪冰城等一干现制饮品品牌的供应商浙江德馨食品科技股份有限公司(下称“德馨食品”)扣响了资本市场大门,拟冲刺深交所主板。

二月的嘉兴市,阴云密布。一张照片,定格在银河路一处灰蓝格调的建筑前面,这是德馨食品的大本营。

跟随摄影师镜头的移动,层层叠叠的几幢楼后面,满身橘红色、带着“Delthin”德馨食品logo的矮楼若隐若现,异于周围颜色的建筑,仿佛在强调着自己的存在。

德馨食品当前面临的处境并不乐观。一方面,受上下游企业的双重挤压,上游原材料采购单价呈上涨趋势,下游新茶饮市场内卷带来的产品销售单价下跌,导致德馨食品利润空间被严重挤压,毛利率连续三年下跌,2022年上半年净利润出现“腰斩”。

另一方面,远高于行业的资产负债率,令德馨食品背上不小的债务压力,递表前引入外部投资,吸收大量资金,美化了资产负债表。

此外,德馨食品曾经因为食品安全问题和环保问题屡屡受到行政处罚,一桩桩违规事件均为其上市之路增添诸多不确定因素。

机构突击入股,美化负债率

德馨食品成立于2012年10月,由林志勇实控的德馨实业货币出资设立,注册资本1000万元。

2014年9月,德馨食品迎来了它历史上唯一一家外资股东德乐亚洲,德馨食品也因此曾成为中外合资企业。彼时,德馨实业将其持有的20%股权转让给德乐亚洲,股权转让价格为1元/注册资本。随后,德乐亚洲以1元/注册资本的价格再次增资200万元。

据悉,德乐亚洲隶属于德乐集团,后者是一家生产、销售饮品配料的现代化跨国公司,报告期内,公司曾向德乐亚洲采购果蔬汁类等原材料,交易金额为264.77万元。

入股三年后,2017年12月,德乐亚洲退出,将股权全部转让给德馨实业,此次股权转让作价3.13元/注册资本。据招股书,德馨实业与德乐亚洲的指定收款方曾因该款项支付问题产生过纠纷,并已于2019年8月经上海仲裁委员会调解。

对于这一情况,证监会对德馨食品发起了“外资方出资资金是否符合当时有效的法律法规出资方式,企业性质变更后是否需要按规定补缴税收,德乐亚洲股权转让价格定价的公允性以及款项支付纠纷的背景、原因和具体情况”的问询。

值得一提的是,在德乐亚洲成为公司股东的同时,还委派史文超在德馨食品担任监事一职,德乐亚洲退出后,史文超仍留在德馨食品,目前为公司副董事长兼总经理,同时持有公司6.15%股权。

林志勇对史文超的信任,还不止于此。2020年前后,德馨实业股东发生变更,杭惠贤退出,吕怡进入并接任监事一职,这位新股东正是史文超的妻子。股东变更后,德馨实业由林志勇持股53.7%,吕怡持股46.3%,次年5月吕怡升任德馨实业经理。

还是在2020年,德馨实业股东变更的半年后,林志勇全资持有的上海鸿启供应链有限公司也迎来新股东,史文超持股46.3%,林志勇持股从100%下降至53.7%。不久后,史文超以310.18万元增资入股德馨食品,成本为1元/注册资本,持股6.94%。

目前,史文超的妻子吕怡通过德馨实业间接持有德馨食品34.86%的股权,史文超直接持股6.15%,夫妻二人在德馨食品的地位举足轻重。但公司未将其认定为共同实际控制人,这一情况也同样遭到证监会的追问。

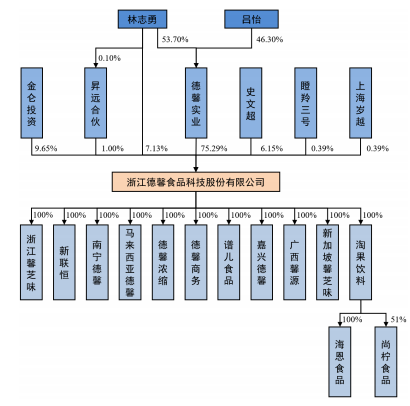

德馨食品实控人为林志勇,其直接持有公司7.13%的股份,并通过德馨实业间接持股40.44%,合计持有47.57%的股份。同时,德馨食品采用同股不同权机制,林志勇间接控制德馨实业持有的公司75.29%的表决权,并通过昇远合伙持有1%的表决权,合计控制公司76.29%的表决权。史文超和吕怡均为林志勇的一致行动人。

递表前,德馨食品由德馨实业控股75.29%,史文超持股6.15%,金仑投资、昇远合伙、瞪羚三号、上海岁越四家机构分别持股9.65%、1%、0.39%、0.39%。

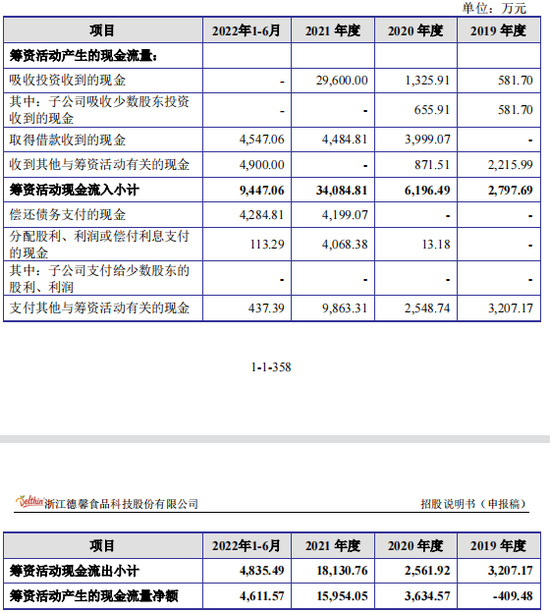

乐居财经《预审IPO》注意到,上述四家机构均是在德馨食品上市前突击入股。2021年6月,金仑投资、昇远合伙、瞪羚三号及上海岁越按照51.31元/股的价格分别出资2.5亿元、2600万元、1000万元及1000万元,合计出资2.96亿元。

股权穿透可知,昇远合伙由林志勇实际控制;金仑投资背后则有社保基金、中国信达、英国保诚、中国中信、中国人寿、建设银行等豪华投资天团。

递表前引入外部投资,吸收大量资金,与德馨食品的高负债处境有关。

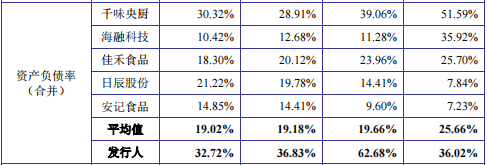

2019年-2022年上半年,德馨食品的资产负债率分别为36.02%、62.68%、36.83%及32.72%,而同期行业可比公司资产负债率平均值分别为25.66%、19.66%、19.18%及19.02%。对比之下,德馨食品负债水平远超同行业均值,德馨食品存在相对较大的债务压力。

尤其是2020年,德馨食品的资产负债率达到报告期内峰值,其当年货币资金仅有1574.83万元,短期借款金额就达1320.56万元,同时流动资产2.01亿元,流动负债合计2.05亿元,流动性压力巨大。

吸收外部投资的现金后,德馨食品拿出不少用于还债和分红。2021年,公司偿还债务4199.07万元,支付借款保证金4900万元,子公司新联恒归还购买日前形成的拆借款项3485.64万元(其中包含支付史文超拆借款300万元),分配股利、利润或偿付利息4068.38万元,合计约1.67亿元。

而经过此番股权操作,德馨食品的资产负债率也开始大幅下降。2021年,其资产负债率同比下降近26个百分点,到2022年6月末,再次下降4.11个百分点。

共2页 [1] [2] 下一页