|

来源:新浪财经上市公司研究院 作者:新消费主张/cici

12月22日,上海上美化妆品股份有限公司(以下简称“上美股份”)正式在香港交易所敲钟上市,开盘报价25.2港元每股,总市值达100亿港元。距离2022年1月17日正式向港交所主板递表近1年的时间,上美集团终于如愿登陆资本市场。

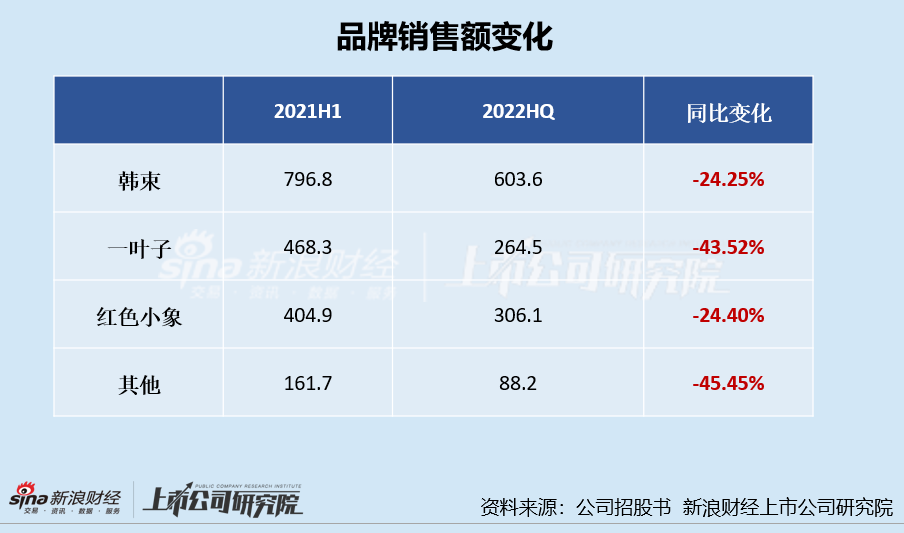

然而,通过公司更新过的招股说明书来看,公司业绩在上市前已大变脸。从营收、净利润“双增”转为“双降”,2022年上半年,上美集团营收、净利润分别为12.82亿元和0.65亿元,分别同比变化-30.10%和-62.58%。营收、净利润双双大幅下滑的背后,公司三大核心品牌韩束、一叶子、红色小象的销售额均呈下滑态势,分别同比下滑24.25%、43.52%、24.40%。

三大核心品牌销售额骤降 上市前业绩大变脸

公司主要从事护肤、母婴、洗护等品类的生产及销售。品牌矩阵覆盖大众品牌、中高端品牌,高端品牌,而在产品功效上涵盖抗衰、修复和母婴护理等领域。韩束、一叶子、红色小象三大品牌为公司营收主力,2022年上半年贡献上美股份93%的营收。值得关注的是,三者均为大众品牌价格定位,其中韩束定位科学抗衰,一叶子定位修护肌肤屏障,红色小象定位为专业母婴护理品牌。

从公司近年来业绩表现来看,盈利可持续性较弱,在未成功上市前业绩就变脸了,从营收、净利润“双增”转为“双降”。2020-2022年上半年,上美集团营收分别为33.86亿元、36.27亿元及12.82亿元,分别同比变化17.65%、7.13%、-30.10%;净利润分别为2.03亿元、3.39亿元及0.65亿元,分别同比变化225.16%、66.56%、-62.58%。

2022年上半年,营收、净利润双双大幅下滑的背后,公司三大核心品牌韩束、一叶子、红色小象的销售额均呈下滑态。2022年上半年,韩束的销售额为6.03亿元,同比下滑24.25%;一叶子品牌销售额为2.65亿元,同比下滑43.52%,红色小象品牌销售额为3.06亿元,同比下滑24.40%,其他6个品牌销售额仅为0.88亿元,同比下滑45.45%。

公司盈利能力指标自然不“好看”,2022年上半年,上美集团销售净利率为4.90%,较去年同期下滑4.6个百分点;销售毛利率为64.92%,较去年同期下滑1.68个百分点。

从公司盈利能力指标,我们似乎也能看出些问题,公司销售毛利率高达64.92%,销售净利润率却不足5%,这或许与公司常年高额营销支出存在一定的关系。然而,缺乏产品力的支撑,高额营销支出也难带来业绩的增长。

巨额营销开支超产品成本 却难留Z时代消费者

国内护肤品行业,一直是个没有硝烟的战场,无论多大的品牌,进入化妆品生产销售行业,或多或少都要从营销上都要卷起来。聘请流量明星、在热门影视剧及热门综艺中插播广告,日化护肤领域对于营销端的支出从不吝惜。然而,对于护肤品牌而言,加大营销宣传、让优质的产品走出去是一方面,如何靠产品力、口碑留住消费者又是另一方面。

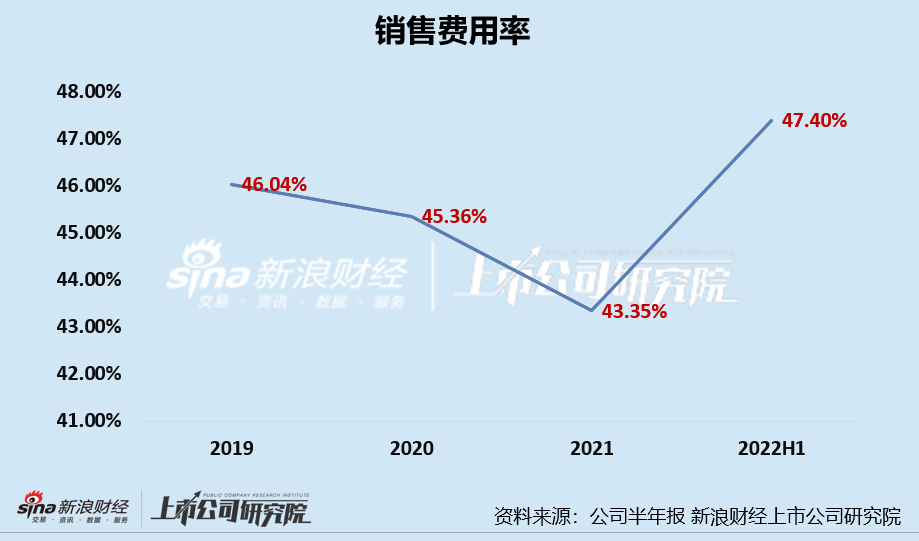

上美集团一直是重营销的头号选手,在营销端投入从不手软。首先,从营销支出来看,公司常年将超40%销售额用于营销,2019年-2022年上半年,上美股份的销售及经销开支分别为13.25亿元、15.36亿元、115.72亿元及6.08亿元、营销费用率分别为46.04%、45.36%、43.35%及47.40%,均已超出同期产品成本及研发费用开支。

首先,上美股份营销花费支出常年护肤产品成本,2019年-2022年上半年显示,上美股份的销售成本分别为11.12亿元、11.95亿元、12.58亿元及4.43亿元,均低于同期销售及经销开支。 共2页 [1] [2] 下一页 搜索更多: 上美股份 |