|

来源:新浪财经上市公司研究院 作者:新消费主张/cici

近日,华熙生物前员工向监管部门举报,华熙生物董事长赵燕在股票解禁前,强制以2亿元回收部分员工所持价值8.8亿元的股票。这一事件的持续发酵,引发了广大市场投资者关注。

截至11月4日收盘,华熙生物的股价为115.58元/股,股价距高位314.98元/股已下跌63.31%。2022年前3季度业绩双增的华熙生物,股价却打4折,公司自身经营存在什么问题呢?

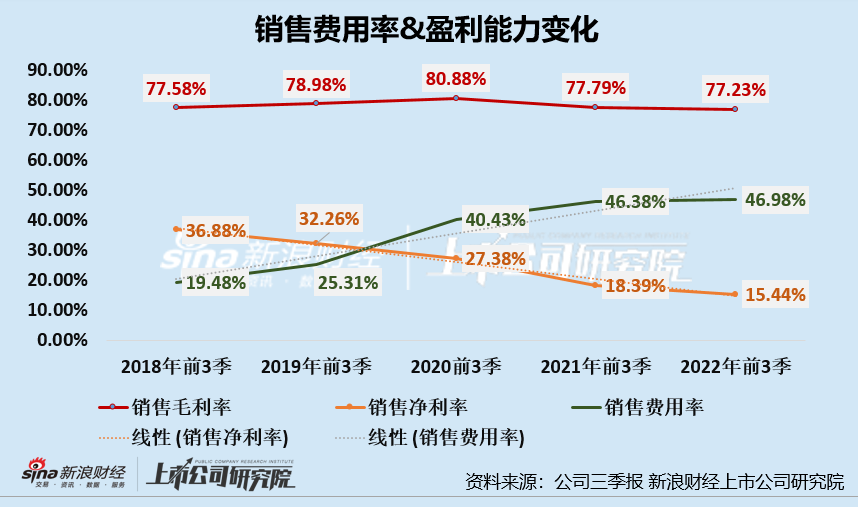

一方面,同为医美三剑客,华熙生物在注射医美领域的市占率和布局长年被龙头爱美客压制,且二者差距越来越大;另一方面,华熙生物跨行护肤领域后,确实为公司业绩增长带来了动力,但公司销售费用也随着大幅增加,在此影响之下,公司净利率已由2018年前3季度的36.88%降至2022年的15.44%。

近一半收入用于营销 净利率腰斩从36.88%降为15.44%

从2020年后半年到2021年前半年,凭借高毛利、有上瘾性、渗透率低等特点,医美赛道受到资本热捧,医美指数也由低点874.74,攀升至2515.36,近乎翻三倍。“医美三剑客”之一的华熙生物股价更是由底部71.72元/股,攀升至314.57元/股,股价翻4倍多。

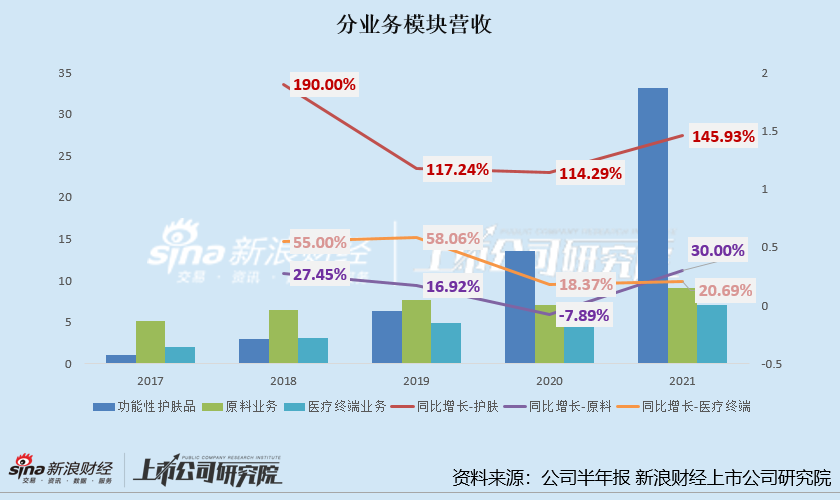

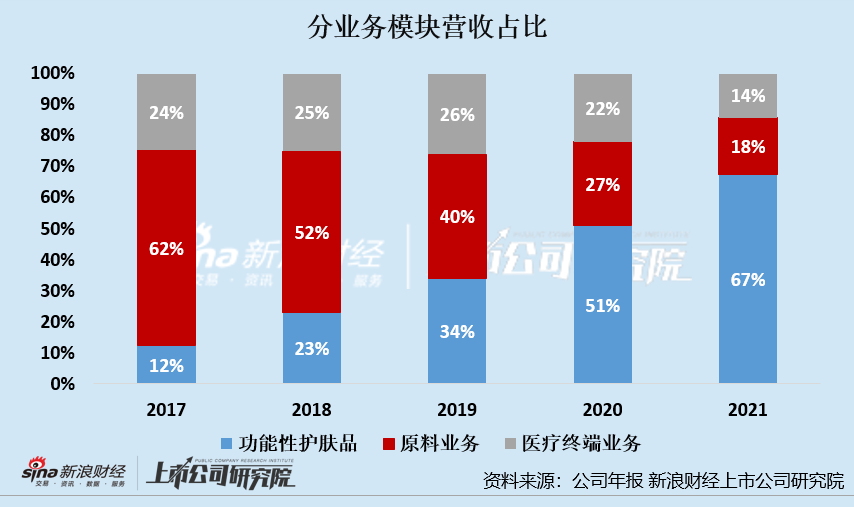

从公司营收构成来看,2022年上半年公司共实现营收29.35亿元,其中功能性护肤品业务营收为21.27亿元,占比72.45%;原料业务营收为4.61亿元,占比15.69%;医疗终端业务营收为3亿元,占比10.21%。

原料业务营收占比从2017年的62%,降低至2021年的18%;医疗终端业务营收占比从2017年的24%,降低至2021年的14%;而功能性护肤品业务营收占比则从2017年的12%,快速提升至2021年的67%

功能性护肤品确实为华熙生物带来了活力,但是,相关产品的销售往往需要花费大量的资金宣传,这也使得公司销售费用居高不下。

2021年前三季度,华熙生物销售费用率高达46.97%,也就是说,公司近一半的收入都用于产品营销。在此影响之下,公司销售毛利率、销售净利率大幅下降。2018年-2021年三季报披露,华熙生物的销售费用率从19.48%逐年递增至46.98%,销售净利率从36.88%逐年缩水至15.88%。

注射医美拼不过爱美客

国内注射医美市场以玻尿酸和肉毒素两大注射产品为主,上游生产商盈利能力强劲,高度集中的市场竞争格局存在一定的进入壁垒。爱美客、华熙生物及昊海生科凭借在注射用玻尿酸领域的先发优势、高市占率而被外界称为“医美三剑客”。然而,虽说同位于“医美三剑客”之列,华熙生物在注射医美终端的表现远不及爱美客。

首先,从注射用玻尿酸产品力上看,华熙生物旗下注射用玻尿酸品牌有润百颜、润致。在产品布局方面,爱美客注射用玻尿酸产品布局,与国产品牌相比更具差异化,与国际品牌相比更具性价比。

爱美客产品定位包括高中低端,产品作用期也包括短、中、长期,如爱芙莱、逸美一加一、宝尼达的定价区间分别为1000-3000元/ml、3000-4000元/ml、12800-18000元/ml;产品的作用周期分别为 6 个月、 10-12 个月、 8-10 年。华熙生物产品定位则是中端,产品作用周期也相对较短,润百颜的参考价格约为1150-2100元/支,效果持续时间为6-9个月;润致品牌的参考价格区间为2330-4980元/支,效果持续时间为6-12个月。 共2页 [1] [2] 下一页 搜索更多: 华熙生物 |