|

6月30日讯,近日,重庆西山科技股份有限公司(以下简称“西山科技”)披露招股书,公司拟在科创板上市。

此次IPO,西山科技计划募集资金6.61亿元,募集资金将用于手术动力系统产业化项目、研发中心建设项目、信息化建设项目、营销服务网络升级项目和补充流动资金。

值得注意的是,西山科技业绩快速增长,但公司总体生产和销售规模较小,产能已超负荷且面临产能瓶颈。对此,西山科技计划通过募投项目突破产能瓶颈、提高产品品质及生产效率,然而公司存在产能扩大后无法完全消化的风险。此外,公司毛利率逐年上升,但各期均不及同行业可比公司平均值。

产能超负荷面临瓶颈

西山科技成立于1999年,公司专注于外科手术医疗器械,特别是微创外科手术医疗器械领域,主要从事手术动力装置的研发、生产、销售,主要产品包括手术动力装置整机、耗材及配件等,目前产品主要应用于神经外科、耳鼻喉科、骨科、乳腺外科等多个临床科室。

财务数据方面,2019-2021年的报告期内,西山科技分别实现营业收入8249.60万元、1.27亿元和2.09亿元,分别实现净利润-5419.88万元、1419.07万元和6142.94万元。

报告期内,西山科技业绩快速增长,2020及2021年,公司营业收入分别同比增长54.40%和63.97%,净利润分别同比增长125.20%和349.57%。然而,西山科技总体生产和销售规模仍然较小,并且正在逐渐面临产能瓶颈,公司亟需对生产线进行扩张和升级。

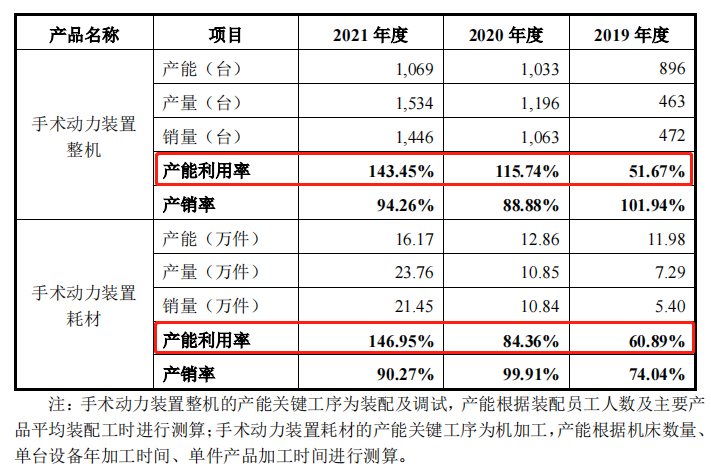

2021年,西山科技的主要产品的产能已超负荷,产能利用率超100%。报告期内,公司手术动力装置整机的产能利用率分别为51.67%、115.74%和143.45%,手术动力装置耗材的产能利用率分别为60.89%、84.36%和146.95%。

数据来源:西山科技招股书

对此,西山科技计划募集资金2.92亿元通过手术动力系统产业化项目突破产能瓶颈、提高产品品质及生产效率。该项目募资额占募资总额的比例超四成,上述项目实施后,公司产能将得到较大幅度扩张。项目建成投产后,公司将实现年产各类手术动力装置整机953台、手术动力装置耗材138.86万件、手术动力装置配件1.27万件。

然而,西山科技存在扩大产能后无法完全消化的风险。公司表示,“虽然公司募投项目是基于对市场需求充分调研、谨慎分析之后做出的,但产能扩大后,可能仍存在公司营销不力、市场增速低于预期或技术发展趋势发生重大不利变化而导致产能无法完全消化的风险”。

此次IPO,西山科技计划募集资金6.61亿元,超公司各期资产总额。报告期内,公司资产总额分别为8573.68万元、1.76亿元和4.04亿元,均小于此次募资总额。

西山科技表示,“随着业务进入快速发展期,公司在管理运营、工艺升级、技术研发、人才引进、渠道建设等多方面也都迫切需要大量的资金。目前,公司受制于资本规模较小,可利用的融资渠道相对单一,导致公司很难有足够的资金在短期内进行较大规模的业务投入,这在一定程度上阻碍公司进一步扩大市场份额并参与国际市场竞争”。 共2页 [1] [2] 下一页 搜索更多: 西山科技 |