|

盈利能力小幅改善难解资金压力持续攀升

经过优化和调整,广汇汽车盈利能力得到一定程度的改善。2021年,公司整体毛利率从8.24%增至8.95%,净利率和ROE等也均有小幅上升。

但盈利能力的轻微改善并未缓解公司的负债压力,广汇汽车资金链的紧张程度反而进一步加剧。

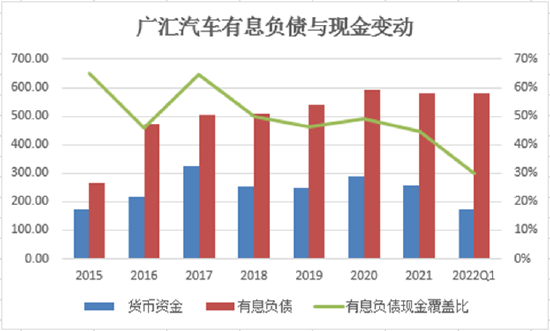

2021年末,广汇汽车各类有息负债约580亿,相比2020年的592亿略有下降,但同期货币资金则从290亿降至259亿,现金对有息负债的覆盖比例降至45%的公司历史最低水平。

今年一季度,公司有息负债维持高位而现金进一步下降,现金覆盖率再次骤降到仅30%左右。

(数据来源:Wind)

且从债务结构看,广汇汽车约80%的有息负债是一年内即将到期的短债,资金的流动性压力可见一斑。

实际上,除了发债和借款,广汇汽车还通过股权质押、租赁以及应收账款等方式进行融资,融资渠道方面的开发已尽其所能。

另一方面,公司从日常经营中获取额外资金的空间也正逐渐变小。

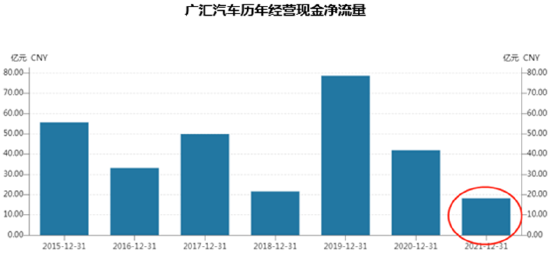

Wind数据显示,2021年,广汇汽车经营性现金净流入18.21亿元,这是自2015年借壳上市以来公司历史的最低值。

(数据来源:Wind)

此外,2018年到2021年,广汇汽车筹资现金流分别为-41.76亿、-64.86亿、-4.96亿和-55.26亿,呈持续净流出状态,也印证了公司外部融资环境不佳,同时其又对外融资需求较高的窘境。

值得一提的是,截至2022年一季度末,广汇汽车商誉账面余额为187.49亿元,仍处于借壳上市以来的历史高位。若经营状况出现恶化趋势,不仅将面对资金链的压力,业绩爆雷也难以避免。

来源:新浪财经上市公司研究院 作者:昊 共2页 上一页 [1] [2] 搜索更多: 广汇汽车 |