|

除了短期借款规模从2018年的3.25亿元不断提升至2021年三季度末的7.75亿元之外,公司的长期借款也从2020年的0.5亿元突然大幅增加至2021年三季度末的2.35亿元。截至2021年三季度末,短期借款加上长期借款就超过了10个亿。

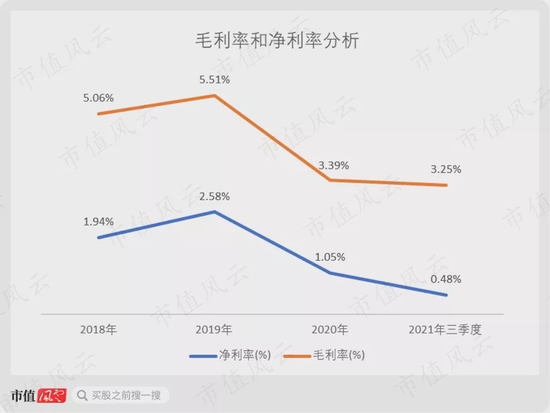

除了短期债务风险之外,公司面临的另一大风险就是毛利率和净利率。

像屠宰这种活儿技术含量不高,这意味着益客食品的毛利率是不会很高。事实也是如此,公司每年的营业收入都是100多亿元,但是净利润只有1亿元左右。毛利率最高也只有5%左右。

而且更为关键的是,毛利率还面临着下降的风险。公司毛利率从2019年5.51%下降至2021年三季度的3.25%,同期净利率也从2.58%下降至0.48%。

本来嘛,做鸭的盈利空间就比较小。在维持较低负债率的前提下,为了提高赚钱的能力(股东回报率),只能加快资金周转率,搞薄利多销。

奈何毛利率和净利率的下降幅度太大,直接抵消了公司高周转优势,导致公司的ROE也出现了大幅下滑。扣除非经常性损益之后的净资产收益率在2019年还有31.54%,到了2020年,就只有9.13%。

根据公司的解释,2018和2019年,禽肉行业的景气度较高,公司的毛利率、净利率以及ROE都处在上升趋势。业绩也呈现高速增长。

但是2020年行业周期突然下行,并且还受到疫情的干扰,导致公司财务基本面迅速恶化。ROE下滑,营收和利润也下滑。

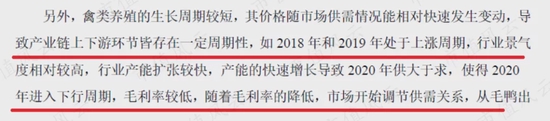

禽类养殖的生长周期较短,价格随市场供需可以快速发生变动,导致产业链的上下游环节皆存在一定的周期性。而且这种周期较短,会受到各种因素的影响,很难去做预测。2021年以后,行业能不能重拾景气度,也不好说。

(益客食品招股说明书)

公司三季度营收118亿,扣非净利润只有区区3700万,要知道这还是在公司没有完成挂牌上市的前提下。从公司的营收规模和利润绝对额来看,可能只是很微小的波动都可能给公司带来亏损。

公司目前的市值约95亿。

来源: 市值风云 作者 | 罗兰 共2页 上一页 [1] [2] 搜索更多: 益客食品 |