|

外界通常认为,公考热度不减,职业教育又是政策扶持的方向之一,公考培训公司应当正值红利期。

不过,多位头部公考培训机构人士对《财经》记者表达了一个观点:事实并非如此。公考培训行业并不如市场预期的景气。经济下行压力影响到了学员的付费意愿,且考试周期变化的不确定性,导致2021年公考培训的参培状况差于往年。

“过去备考花30块钱买一本书,现在可能找师兄师姐借书,钱就省下来了。”一位业内资深人士说,他了解到虽然考研火热,但一些考研图书公司去年的收入普遍下跌了20%-30%。

另一位华图高管最直观的感受是,过去广告打出去,能立竿见影地看到学费收入涨起来,但在去年广告收效却格外的差。“教育培训的确是有反周期的属性,但学生经济情况不好,我们也会受到很大影响。”

虽然国家大力支持职业教育的发展,但重点在于职业学校和职业技能培训,招录考试类的职业教育没有实际受惠,反而受到了“双减”政策的波及。前述中公教育人士称,地方相关主管部门在规范整顿校外培训市场的同时,对职业教育培训行业亦提出了一系列的规范要求,线下校区都需要通过市场监管、税务等方面的合规检查,这也客观造成了刚性成本的上升。

多位接受《财经》记者采访的业内人士一致认为,公考培训行业像K12一样,被纳入资金监管,只是时间问题,到那时,现有的商业模式将被彻底改写。

另一个中公教育需要思考的问题是,作为公考培训的龙头公司,中公教育已经触及了市场天花板。目前中公教育已开设了100多项品类的培训课程,在公考、考研等品类上拿下了行业第一的位置,短期内参培率和招录规模又无法大规模提升。二级市场关心的是,中公教育还能有怎样的市场潜力和想象空间。

中公教育高层人士对《财经》记者说,中公教育未来的发展策略将分为“招录考试培训——职业技能培训——产教融合”三步走。首先,中公教育计划在未来半年内,主营业务招录考试培训恢复常态,降低退费率、提高利润率。其次,将加大投入到职业技能培训等增长业务中来。最后,未来将根据产业政策规划和实施条例,深化校企合作,将职业院校的课程开发与中公教育的教学教研资源相结合,实现联动。

但后两者还只是目标,中公教育眼下需要度过的难关不只是将主营业务扶回正轨,更要应对来自证监会与投资者的审视。

仍有多重疑云

结合此前深交所下发的关注函和中公教育的回复,中公教育业绩有多重迷雾。《财经》记者梳理发现,焦点集中在以下三处。

其一,合同负债在2021年二三季度出现大幅下滑。合同负债主要是预收培训费,2019年和2020年三季度末,中公教育的合同负债余额分别为39亿元和76亿元,较当年年初分别增长了20亿元和50亿元。但到了2021年同期,合同负债余额仅余24亿元,较年初下降了27亿元。

剧烈缩水的合同负债让深交所质疑,预收款与营收规模是否匹配。换言之,中公教育是否存在合同负债与收入造假问题。

中公教育的解释在两方面:一是2020年合同负债偏高,不属于常规情况。由于2020年省考延后,到三季度末时仍有大量录用结果未公布,无法确认收入或退费,因此当年的合同负债余额偏高。截至2020年9月,公务员序列尚有31.4万人未提供服务,主要是当年的省考面试学员。

二是与2019年相比,2021年中公教育的外部环境发生较大变化。2021年前三季度教师招录考试的公告数量与2019年同期相比减少了67%,招录人数减少了38%,导致教师序列的预收费下滑。2021年省考提前,许多岗位结果已公布,导致三季度末合同负债较少。此外,协议班的高占比、学员贷引发的退费率增加,也使得2021年三季度合同负债大幅减少。

这个解释不能完全消除疑点。

其二,中公教育过去数年间一直存贷双高。2017年末,中公教育的短期借贷仅为1亿元,但往后三年,短期借贷余额却大幅增长,分别高达16亿元、28.7亿元和40亿元。

与此同时,中公教育的账面资金却十分富足。同期的货币资金、定期存款及理财产品等金额约为47亿元、64亿元和89亿元。即便将全部预收学费退还,即扣除合同负债,仍有28亿元、38亿元和38亿元。

深交所在关注函中质疑中公教育在资金充裕的情况下持续大幅新增债务的合理性。

大存大贷是上市公司业绩异常的常见表现,此前陷入造假争议的牧原股份、康美药业等公司均存在类似情况。但大存大贷并不必然意味着造假,还需综合考虑公司的经营情况。

对此,中公教育给出了五点解释:为了应对可能的退费、收款与退费有季节波动、建设培训基地与办公场所、提升对抗疫情等风险的能力,以及应对“双减”政策波及的合规要求。中公教育称,各年度及年末的资金余额真实、银行贷款真实。

不过逐条看中公教育给出的解释,在2017年及以前,公考培训行业就存在季节性波动,但当时中公教育的举债规模还十分有限,疫情与合规成本的风险也仅在2020年以后发生。

在外部环境相对平稳的2018年和2019年,中公教育账面资金加上短期借贷后,即便扣除合同负债,也高达44亿元和66亿元,这两年购置长期资产和投资收购的花费也仅为5.23亿元和7.2亿元。

第三个疑问涉及中公教育的关联交易是否合规。

因涉嫌未合规披露关联交易,中公教育已被证监会立案调查。之前,安徽证监局在向中公教育出具的警示函中称,2019年-2020年,中公教育与关联方北京创晟建筑装饰工程有限公司(下称北京创晟)、上海贝丁网络科技有限公司(下称上海贝丁)、吉安市井开区理享学金融信息服务有限公司(下称吉安理享学金融)、陕西冠诚实业有限公司(下称陕西冠诚)之间存在业务合作,相关金额达到披露标准,但未披露。

另外,深交所也问询了辽宁瀚辉实业有限公司(下称辽宁瀚辉)与中公教育的关联关系,中公教育回复称,需等待证监会调查结果。

从上述疑似关联的公司中可以看出,中公教育涉嫌的关联交易主要有两个方向:土地房产投资建设和理享学贷款。

《财经》记者发现,陕西冠城、辽宁瀚辉均与中公教育的房地产购置开发相关(见下表),北京创晟则为中公教育提供装修改造服务。2019年8月,中公教育与北京创晟签订了一份约2.87亿元的装修改造合同。在相关披露中,中公教育表示与这些公司并无关联关系。

但天眼查显示,辽宁瀚辉成立于2019年6月,与辽宁中公教育科技有限公司、沈阳中巨物业管理有限公司等共用同一个企业电话。其中,辽宁中公教育科技有限公司为上市主体孙公司。而沈阳中巨物业管理有限公司为北京汇友致远投资中心(有限合伙)的子公司,后者是上市公司体外公司,由中公教育的高管和核心员工控制。

《财经》记者发现,上海贝丁、吉安理享学金融(上海贝丁全资子公司)以及北京创晟,也与多家中公教育系公司共用同一个电话。这些公司与中公教育似乎均存在千丝万缕的关联。

理享学官网显示,上海贝丁是理享学业务的运营主体,中公教育称之为“第三方机构”,从股权关系上看与中公教育不存在直接关联。

但在理享学公开的合作伙伴中,除了银行、信托等金融机构,仅有中公教育一家公司。理享学也已成为中公教育学员贷的主要模式,中公教育来自理享学的学费在预收款占比达到了24%,但在过去年报披露中,中公教育始终未提及理享学的情况。

理享学官方公众号的运营公司为上海国熠金融信息服务有限公司,这家公司由蔡海波100%持股,他同时也在通化中公教育未来科技发展有限公司(下称通化中公教育)担任总经理。通化中公教育是北京中公教育未来的全资子公司。

此外,中公教育在回复函中提到的一家理享学合作机构——吉林省筑诚商业保理有限公司(下称吉林筑诚)也值得关注。

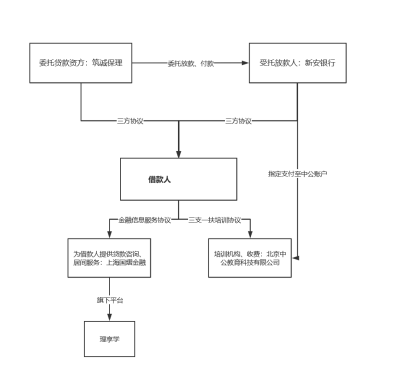

《财经》记者发现,吉林筑诚主营商业保理,似乎并不具备直接放贷资质,能够成为放贷方,是通过委托银行放贷的方式提供资金(如图所示)。湖南华硕律师事务所叶萍兰律师向《财经》记者解释,这种交易结构本身没有违规,不过能委托银行放贷,公司一般实力雄厚。

颇为蹊跷的是,吉林筑诚成立于2018年12月29日,由郭继荣和徐晖两个自然人持股,注册资本为2亿元,而实缴资本为0元,看起来没有委托银行放贷的实力。

叶萍兰律师认为,由于注册公司实行认缴制,股东实际出资后可以不备案,因此无法证明公司没有实缴,委托贷款的资金可能来自于股东出资,也可能是股东或他人借款。

此外,《财经》记者发现,吉林筑诚与中公教育也可能存在关联关系。郭继荣是吉林筑诚的股东,郭继赋是上海贝丁、吉安理享学金融的法定代表人,二人各持有吉林省清雅建筑装饰材料有限责任公司50%股权。这意味着吉林筑诚与上海贝丁等公司关系密切,鉴于上海贝丁等公司与中公教育的关系,吉林筑诚也疑似与中公教育存在关联关系。

另外,中公教育在外投资的多项房产存在披露不足、披露不清的情况。

比如,中公教育2019年拟在湖南建设总部大楼,当年披露支付2亿元土地整理款后,便再无下文。中公教育在辽宁抚顺也投资了多个物业,其中有一处项目名为“抚顺中公教育大楼”。该项目自2018年起建,预计总投资3.3亿元,截至2021上半年末,完工进度尚不足45%。这项工程为何进度如此缓慢,中公教育在定期报告中也未作说明。

对于上述披露不清的项目,前述中公教育知情人士称,由于东北冻土期较长无法施工,叠加疫情影响,辽宁抚顺项目的工期远远慢于预期。对于湖南总部大楼的情况,则未做说明。

目前证监会对于中公教育涉嫌未合规披露关联交易的案件仍在调查中,对于关联交易的规模、对财务报表的影响,以及是否涉及财务造假,仍有待调查结果。

作为公考培训龙头,中公教育如今面临着内忧外患:对内要调整过度依赖协议班、学员贷的产品结构,应对现金流短缺危机;对外则要面对投资者的质疑、配合证监会调查。如果违规操作属实,中公教育将有可能面临中小股东的诉讼索赔,甚至引发学员恐慌、造成退费挤兑。

来源:财经 柳书琪 郑慧 共2页 上一页 [1] [2] 搜索更多: 中公教育 |