最近一段时间,商管赛道迎来了又一家计划上市的企业,万达集团旗下商业运营平台珠海万达商业管理集团股份有限公司向香港联交所递交了招股说明书。

招股书显示,珠海万达商管管理380个商业广场,在管商业面积5420万平方米,是纯粹的轻资产模式商管企业。

规模优势加多年的商业地产发展经验,使资本市场对其青睐有加。据悉,上市前珠海万达商管已获多轮融资,如若成功上市,估值或会超过2000亿元。

成功的商业模式,以及相伴而生的盈利能力才是核心所在。规模之外,珠海万达商管还有哪些独特的竞争力?这将决定未来其在资本路上能否走得更远。

双管齐下收益可观,成本控制有所成效

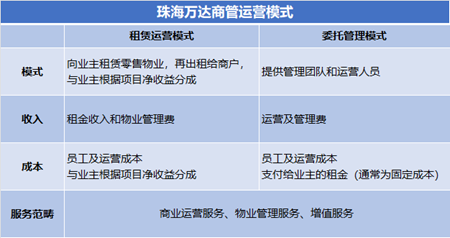

目前上市的商管企业在轻资产发展模式上存在一定差异,但提供的服务总体上有三种,即商业运营服务、物业管理服务和增值服务。珠海万达商管主要以租赁运营和委托管理模式提供上述服务。

目前珠海万达商管在管项目中,租赁运营模式的以第三方项目为主,委托管理模式则主要来自母公司万达集团的项目。

数据来源:企业招股书,观点指数整理

收益分成上,主要有固定比例30%,或者固定比例加超额比例20%-40%收取,具体的收取需要参考项目的净收益水平和商场开业年限确定。以上两种模式,企业的分成较为灵活,运营表现均与收入挂钩,收入增长空间较大。

这也是目前大部分上市商管企业采取的模式,如已上市的华润万象生活主要采用酬金制,按照租金或营业收入的5%,或是营业利润的10%收取。

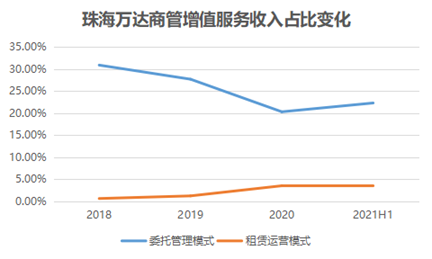

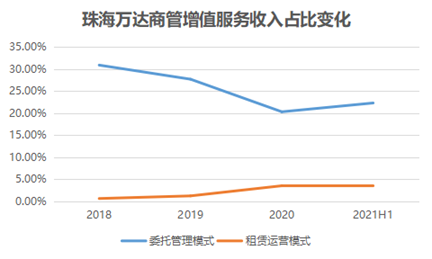

除商业运营服务和物业管理服务外,2018年-2020上半年珠海万达商管的增值服务在总收入中的占比分别为31.5%、28.9%、23.8%、25.8%,2021年上半年则超过两成。按运营模式划分,委托管理模式的增值服务占比较高,最高超30%。

数据来源:企业招股书,观点指数整理

珠海万达商管的增值服务主要包括广告空间管理服务、公用区域管理服务、停车场管理服务及宣传推广服务四种。

Frost & Sullivan数据显示,2015年至2020年商业运营服务提供商广告服务总收入由83亿元增加至96亿元,复合年增长率为2.8%。2025年,有关收入预计将达到131亿元,预计2020年至2025年的复合年增长率达到6.6%。

云商服务市场的规模也由2015年的40亿元增加至2020年的205亿元,复合年增长率为39.0%,预计2025年将达到人民币493亿元,2020年至2025年的复合年增长率为19.1%,未来增值服务的收入贡献可观。

此外,珠海万达商管还具备较为完善的数字化体系,主要包括智能选址、资产管理、慧云管理、经营分析、智慧安全管理、商户服务以及投资者管理系统等。

依靠目前的科技,万达在成本控制方面有所成效。据招股书数据,平均每个应用万达慧云管理系统的万达广场,每年大约可以节省人工以及能源费用超过200万元。

数字化投入不仅有利于提高运营效率、降低运营成本,还能形成独特的优势,增强市场竞争力。当前,不少上市商管企业都在积极布局,如今年宝龙商业和腾讯合作与上海悦商签订增资协议,分别投资人民币5000万元,合计1亿元用于布局智慧商业。

在商管变现模式日渐多元的趋势下,珠海万达商管增值服务的表现以及科技运用上的优势,一定程度上能帮助其在商管竞争中突围。

第三方外拓能力较强,后续需提升溢利水平

从资本市场来看,企业成长性是投资者考察的重点之一。一般情况下,母公司依赖度较小、第三方外拓能力强的企业较易受到青睐。

得益于较早布局轻资产,珠海万达商管近年来逐渐降低对母公司的依赖。2018年至今,来源于母公司的项目收入逐渐上升,但是在总收入中的占比逐步下降。截至2021年中期,珠海万达商管来自母公司的收入占比为67.40%,相比2018年下降13.75%。

数据来源:企业招股书,观点指数整理

第三方项目数量占比也在稳步提升,从2018年底到2021年中期,珠海万达商管在管项目数量由280个增加至380个,其中独立第三方持有由42个增加至106个,占比由15.0%增加至27.9%。

后续储备项目中,截至2021年6月30日的162个储备项目,第三方持有133个。目前来看,2015年开始提前布局轻资产给万达带来的规模优势毋庸置疑。

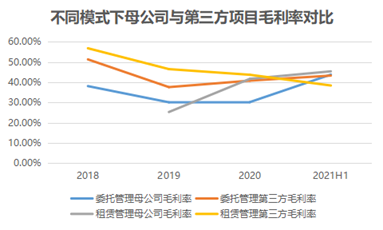

毛利率方面,不同模式下第三方项目和母公司的毛利率相近。若万达商管未来想提高毛利水平,除了承接母公司的项目外,还需要外拓更多的第三方项目,这对服务水平和口碑提出进一步的要求。

数据来源:企业招股书,观点指数整理

共2页 [1] [2] 下一页

搜索更多: 万达商管