|

此次收购所涉及的传统中药业务并非京新药业目前主攻方向。关注函对收购过程中交易标的定价的合理性,以及交易标近三年又一期的股权变动及评估情况等提出疑问

一家以化学仿制药、原料药两大板块为主要收入来源的上市公司,却要购买两个传统中药“老字号”,而且一出手就是近4.2亿元。近日,浙江京新药业股份有限公司(下称京新药业,002020.SZ)的收购公告招来深交所关注函。

11月8日晚间,京新药业接连发布两则公告,称公司拟以2.05亿元收购新昌元金健康产业投资合伙企业(有限合伙)(下称元金健康)持有的广东沙溪制药有限公司(下称沙溪制药)99%股权,及京新控股集团有限公司(下称京新控股)持有的沙溪制药1%股权;另拟以2.108亿元收购元金健康持有的杭州胡庆余堂医药控股有限公司(下称胡庆余堂)6%股权。

《投资时报》研究员注意到,这两起收购都为关联交易,京新药业与元金健康受同一自然人吕钢控制,且都为高溢价收购。因此,关注函对收购过程中交易标的定价的合理性,以及交易标近三年又一期的股权变动及评估情况等问题提出疑问。

针对前述情况,京新药业回复关注函称,2013年10月,京新控股以60万元取得沙溪制药1%股权。2016年10月,元金健康以1.495亿元取得沙溪制药99%股权。2016年6月,元金健康以现金出资9574.5万元认购胡庆余堂702.6万元新增注册资本,占增资后注册资本的6%。由此来看,吕钢控制的元金健康以不到2.5亿元的价格所收购两家老字号企业股份,持有五年卖给自家上市公司京新药业,从中获益约1.7亿元。

收购业务非公司主攻方向

2004年在深交所挂牌上市的京新药业,主营业务是化学制剂、传统中药、生物制剂、化学原料药、医疗器械的研发、生产及销售。公司是国内最大氟喹诺酮类药物生产基地。

京新药业的业务布局一部分来自于此前的整合收购。2011年,京新药业收购北京顺达四海生物医药有限公司,进军生物医药领域;2014年,公司设立英国合资公司,向海外拓展;2015年,并购深圳市巨烽显示科技有限公司,开拓医疗器械领域。

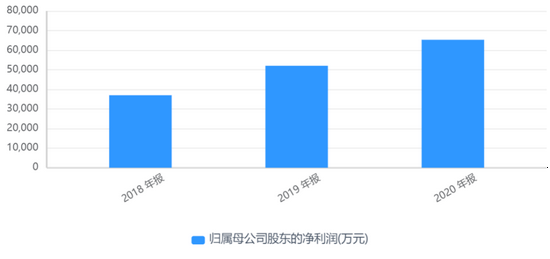

近年来,该公司在生物医药、医疗器械方面的布局也在业绩上有所反馈。2018年至2020年,京新药业分别实现营业收入29.44亿元、36.47亿元和32.58亿元,分别实现净利润3.69亿元、5.2亿元和6.53亿元。

京新药业三季报显示,2021年前三季度公司实现营业收入24.68亿元,同比增长1.33%。实现净利润4.29亿元,同比增长15.21%。

正当在既有布局上获得业绩成长之时,公司开始斥资收购“老字号”。此次收购所涉及的传统中药业务,虽然在经信医药主营业务中排名靠前,但并非是公司目前的主攻方向和主要收入。

半年报指出,京新药业是一家通过国家GMP认证、欧盟(德国)GMP认证、ISO14001认证和美国FDA现场认证,并拥有自营进出口权的国家重点高新技术企业,目前主要收入和利润来源是化学仿制药、原料药两大板块。公司半年报数据显示,2021上半年其成品药销售额占公司总收入约58%,原料药约占25%。

从公司规划的长期发展战略来看,精神神经和心脑血管是其目前的主攻方向。财报显示,该公司上半年营收16.6亿元,其中,精神神经(CNS)领域销售收入2.58亿元,CV管线销售收入2.65亿元;康复新、京常乐(地衣芽孢杆菌活菌胶囊)销售收入2.39亿元。原料药上半年实现销售收入4.22亿元,医疗器械板块,深圳巨烽上半年实现销售收入2.5亿元。

在收购公告中,京新药业表示,公司聚焦精神神经和心脑血管两大核心领域,以药品为核心,根据临床需求配置医疗器械。其中,中药业务板块作为两大核心领域外的主要子业务,对两大核心领域形成有益补充。本次收购在原有中药业务基础上,有效整合产业资源,做强中药大品种及品牌影响力,实现中药业务板块的加速发展。

京新药业2018年至2020年净利润情况

数据来源:同花顺iFinD

高溢价收购引来关注函

京新药业的两个收购标的分别为沙溪制药和胡庆余堂,两者估值均不低。 共2页 [1] [2] 下一页 搜索更多: 京新药业 |