|

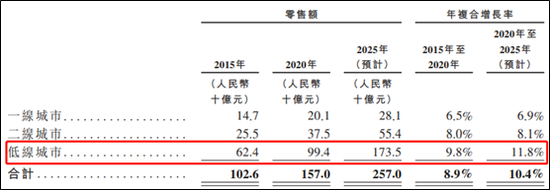

招股书数据显示,截止2020年底,卫龙的线上平台收入3.82亿元,占比仍不高,仅有9.3%。提高的速度较慢,可见辣条更多还是在下沉市场销售,线上购买需求不高。2020年低线城市的销售占比达到63.3%。

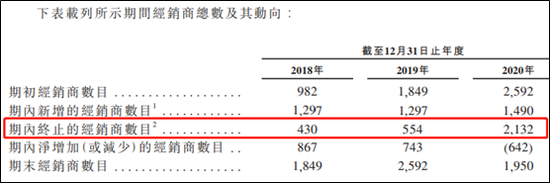

而看渠道,卫龙整体线下合作的经销商1900家,从经销商数量来看,卫龙的经销商相对于来说可以称之为“大商制”。此类情况下,卫龙对于经销商的掌控力要小,难以掌控渠道库存情况,辣条的保质期不像白酒,时间较短也会加剧渠道的库存的波动。

存货数据显示,截至2018年、2019年及2020年,卫龙的存货分別为3.06亿元、4亿元及5.41亿元,相应的存货周转天数51天、60天及67天。据业内人士透露,辣条生产30天后,口感会大幅下滑,所以辣条也需要保证新鲜度。

可见,卫龙亟需加强对于渠道的精细化管理,以免出现大面积积压库存的情况。不过值得注意的是,过去几年卫龙的经销商变化频繁。2018年初经销商982家,砍掉430家;2019年初1849家,砍掉554家;2020年初2592家,砍掉2132家。

经销商频繁变动,被砍掉的经销商渠道库存如何,为何要终止合作,新晋经销商又要压多少库存,这些都是卫龙的渠道政策和库存未知数。这也难不让人质疑:高达67%的ROE靠收割经销商?

上市前突击分红 产能翻三倍的合理性在哪里?

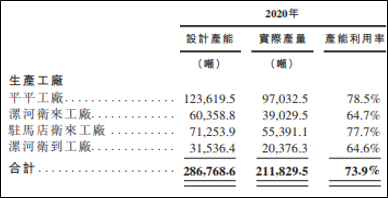

卫龙上市融资的用途是扩产能,招股书显示,卫龙目前的产能为28.68万吨,实际产量为21.18万吨,整体产能利用率为73.9%。由于行业增速并不快,可以说目前卫龙的产能还是非常充裕的。

但卫龙的扩产能计划非常激进,招股书称公司的蔬菜制品、豆制品的杏林工厂投资4亿扩产13.1万吨,云南工厂投6.9亿元扩产约20万吨,此外在华南或华东地区预计将新设2家工厂,新增产能约40万吨。合计73万吨,为目前产销量的3倍之多。

如果IPO非要找一个资金需求的原因,那截止2020年,卫龙账面仅1.62亿元的货币资金或许是一个原因。这也是事出有因,卫龙在上市前,突击大手笔派息,2018-2020三年的派息分别为0.26、3.08、0.014亿元,而在2020年已然派息后,卫龙又决定在上市前,也就是5月4日向现有股东再度派息5.6亿元,超过此前三年的派息总和,为2020年净利润的68.4%。卫龙为了上市前“收割”一把股息,或要动用经营所需资金。

卫龙的管理层有些“着急”,此前的Pre-IPO轮总共募集5.49亿美元,折合每股成本为4.48美元。卫龙此轮融资投后估值高达700亿元——这甚至超过洽洽(267亿)+三只松鼠(207亿)+良品铺子(199亿)截至5月12日收盘市值的总和。卫龙这一把收割,又将创造一个什么样的资本故事,我们拭目以待!

来源:新浪财经 浪头饮食 肖恩 共2页 上一页 [1] [2] 搜索更多: |