当前,面板行业进入存量时代,在LCD、OLED主技术赛道之外,革新性新兴显示技术正在成为促进行业发展的巨大变量。而中国正孕育赶超契机,中国大陆平板显示产能已经占据了全球产能的一半以上。在AMOLED产业上,中国AMOLED出货量占比已从2019年的10%,升至2020年上半年的18%。在此背景下,以“专注打造中国最好的AMOLED显示屏”为使命的上海和辉光电股份有限公司(以下简称“和辉光电”)为补充“弹药”,向资本市场发起冲击。

以刚性AMOLED面板为发展重点的和辉光电,或欲分柔性市场“一杯羹”,但在国内同行新增七成柔性面板产能计划将于2021年上半年量产,而和辉光电募投项目产能三年后释放或“慢半拍”。且其毛利率连年告负,产品单价亦远低于行业平均水平,持续盈利能力存疑。雪上加霜的是,新增大客户“首次”尝试产业链延伸,其中或潜藏着客户“试新”的风险。且该客户净利润连年缩水,其2020年前五供应商采购额仅逾5,500多万元,但2021年上半年和辉光电向其销售1.68亿元面板产品,采销失衡的另一面,该客户原系和辉光电同行的供应商,如今“摇身一变”成为和辉光电的大客户,双方合作未来或存变数。

一、柔性AMOLED产能建设比同行“慢半拍”,募投项目产能或难消化

2021年上半年,4家同行的第6代柔性AMOLED面板产能预计实现完成计划产能的近七成,相较之下,和辉光电投资80亿元扩充的15K/月第6代柔性AMOLED面板产能,该募投项目2024年才得以达产,届时新增产能或难消化。

据和辉光电签署日期为2021年2月18日招股书(以下简称“招股书”),和辉光电是AMOLED半导体显示面板制造商,专注于中小尺寸AMOLED半导体显示面板的研发、生产及销售,主要围绕中小尺寸AMOLED半导体显示面板,开发了刚性AMOLED和柔性AMOLED半导体显示面板。目前,和辉光电产品以刚性AMOLED半导体显示面板为主。

从产能方面看,和辉光电建设有2条不同世代生产线,分别为第4.5代及第6代AMOLED生产线,均可生产刚性及柔性AMOLED半导体显示面板产品。其中,第4.5代AMOLED生产线量产产能15K/月。

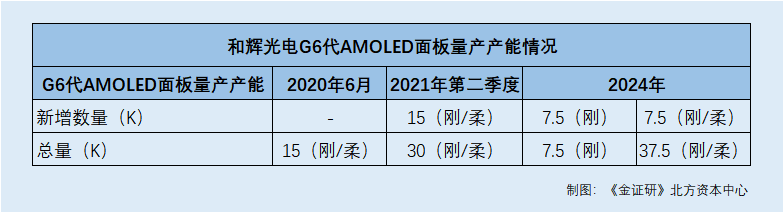

而第6代AMOLED生产线规划产能为30K/月,截至2020年6月30日,第6代AMOLED生产线量产产能15K/月。且该生产线还规划产能15K/月产能预计于2021年第二季度量产。

需指出的是,据招股书,在柔性产能储备方面,和辉光电通过建设刚柔兼容的产线实现了对柔性面板产能的储备,在第4.5代线和第6代线中刚柔兼容产线全部生产柔性面板时,两条世代线的柔性产能均为7.5K/月,柔性面板产能亦相对有限。

在现有产能的基础上,和辉光电欲募资80亿元扩充第六代AMOLED面板生产线产能,该项目计划于2024年实现达产。

据招股书,和辉光电拟募集资金80亿元,投资于第六代AMOLED生产线产能扩充项目(以下简称“G6 AMOLED扩产项目”)。该项目达产后,和辉光电将新增15K片/月的第6代AMOLED生产线产能,包括2条产线,其中一条为刚性产线、产能为7.5K/月,另一条为刚柔兼容产线、产能为为7.5K/月。另外,G6 AMOLED扩产项目计划于2024年开始达产。

即在现有产能基础上,按照生产线达产时间来看,2021年第二季度、2024年,和辉光电的G6AMOLED面板新增量产产能分别为15K/月、15K/月。则2020年6月和辉光电G6代AMOLED面板总量产产能为15K/月,达产后,2021年第二季度及2024年,和辉光电G6代AMOLED面板总量产产能预计分别达到30K/月、45K/月。

对此,招股书中亦称,和辉光电的重心仍以刚性AMOLED面板生产为主,柔性产能相对有限。

且和辉光电还表示,从供给端看,近年来同行业公司刚性产能较为稳定、柔性产能扩充迅速,在柔性显示面板应用场景尚未大规模出现而柔性面板产能大规模扩充的背景下,短期内柔性面板市场可能存在一定的供需匹配调整的过程。

但从国际市场环境来看,相对于刚性产能,全球AMOLED面板产能中柔性产能占比更高。

据招股书,截至2020年6月30日,全球 AMOLED 半导体显示面板的产能合计 736.89K/月,其中柔性产线产能为393.89K/月,占总产能的比例约为53.45%;刚性/柔性兼顾产线的产能为69K/月,占总产能的比例约为9.36%;刚性产线产能为 274K/月,占总产能的比例约为 37.18%。

可以看出,全球AMOLED面板生产线产能中,柔性产能占比过半,而刚性产能占比不足四成。在柔性产能占据全球AMOLED面板“半壁江山”、刚性/柔性兼顾产线产能占比不足一成的行业格局下,和辉光电募资80亿元建造刚性/柔性兼顾产线。

值得注意的是,国内同行新增七成柔性面板产能计划将于2021年上半年量产,和辉光电募投项目产能三年后才释放或“慢半拍”。

据Omdia数据,截至2020年最后一个季度,中国国内同样计划扩张G6 AMOLED产能的供应商除和辉光电外,还包括京东方科技集团股份有限公司(以下简称“京东方”)、天马微电子股份有限公司(以下简称“深天马”)、TCL华星光电技术有限公司(以下简称“TCL华星”)、维信诺科技股份有限公司(以下简称“维信诺”)。

据TCL科技集团股份有限公司(以下简称“TCL科技”)2020年报,TCL华星为TCL科技的子公司。

招股书显示,京东方、深天马、TCL科技、维信诺为和辉光电的同行业可比公司。

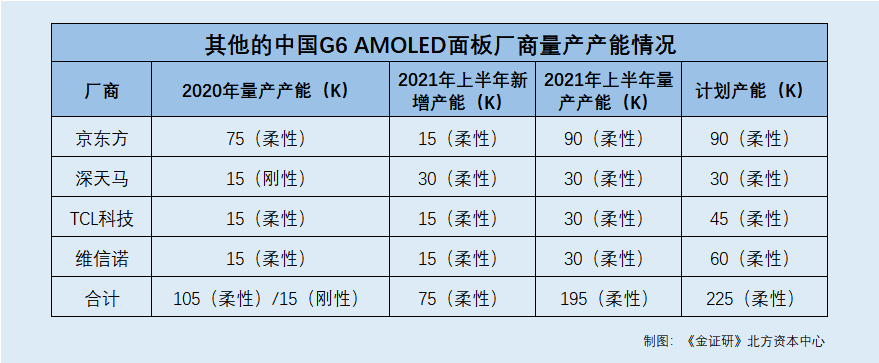

据Omdia公开数据,在2020年最后一个季度,五家AMOLED面板厂商均如投资公告中承诺的那样释放了新增产能。具体情况来看,京东方2020年在成都、绵阳的G6代AMOLED量产产能分别为45K/月(柔性)、30K/月(柔性),2021年上半年将在绵阳新增产能15K/月(柔性);深天马2020年在武汉的G6 AMOLED量产产能为15K/月(刚性),2021年上半年将新增产能30K/月(柔性);华星光电2020年在武汉的G6代AMOLED量产产能力为15K/月(柔性),2021年上半年将新增产能15K/月(柔性);维信诺2020年在固安的G6代AMOLED量产产能为15K/月(柔性),2021年上半年,维信诺将在合肥新增产能15K/月(柔性)。

根据《金证研》北方资本中心统计,除和辉光电外,其他4家中国主要AMOLED面板厂商计划新增G6 AMOLED柔性面板产能合计为225K/月。2020年,该四家同行G6 AMOLED柔性面板产量合计为105K/月,到2021年上半年,G6 AMOLED柔性面板的新增产能合计为75K/月,届时G6 AMOLED柔性面板的产能为195k/月,占其计划总产能的比重为86.67%。

值得注意的是,除和辉光电以外,其他4家同行计划新增的面板产能均为柔性,2021年上半年,其该4家同行柔性G6 AMOLED面板产能相较于2020年或将增加71.43%。

而对比和辉光电,截至2020年6月30日,和辉光电第6代AMOLED生产线量产产能15K/月,但在第4.5代线和第6代线中,刚柔兼容产线全部生产柔性面板时,和辉光电两条世代线的柔性产能均为7.5K/月。即截至2020年6月30日,和辉光电G6 AMOLED年量产能力为7.5K/月(柔性)。

也就是说,同行的柔性AMOLED面板即将达产时,和辉光电才拟募资投建,募投产能计划三年后释放或“慢半拍”。

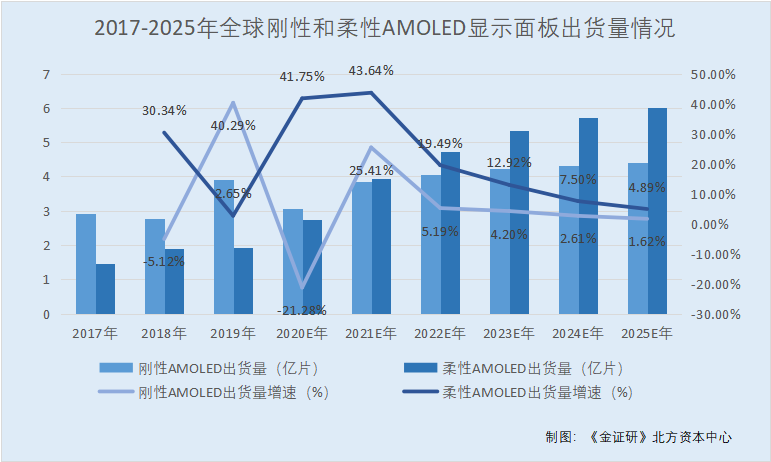

据招股书援引Omdia数据,2017-2019年,全球刚性AMOLED显示面板出货量分别为2.93亿片、2.78亿片、3.9亿片。2020-2025年,Omdia预测全球刚性AMOLED显示面板出货量分别为3.07亿片、3.85亿片、4.05亿片、4.22亿片、4.33亿片、4.4亿片。2017-2019年,全球刚性和柔性AMOLED显示面板出货量分别为1.45亿片、1.89亿片、1.94亿片,2020-2025年,Omdia预测全球刚性和柔性AMOLED显示面板出货量分别为2.75亿片、3.95亿片、4.72亿片、5.33亿片、5.73亿片、6.01亿片。

根据《金证研》北方资本中心研究,2018-2019年,全球刚性AMOLED显示面板出货量增速为-5.12%、40.29%。2020-2025年,Omdia预测全球刚性AMOLED显示面板出货量增速分别为-21.28%、25.41%、5.19%、4.20%、2.61%、1.62%。2018-2019年,全球柔性AMOLED显示面板出货量增速分别为30.34%、2.65%。2020-2025年,Omdia预测全球柔性AMOLED显示面板出货量增速分别为41.75%、43.64%、19.49%、12.92%、7.50%、4.89%。

且招股书显示,如果未来柔性市场出现爆发性增长的市场机会,和辉光电柔性面板产能相对有限,可能面临自身重点发展的刚性AMOLED半导体显示面板,可能存在被柔性面板替代或迭代的风险。

可以发现,2019年,不及刚性AMOLED显示面板保持高速增长,全球柔性AMOLED显示面板出货量增速下滑。而根据Omdia预测数据,2020年或成为全球刚性AMOLED显示面板与柔性AMOLED显示面板增速转换的“节点”,则其预测2020年刚性AMOLED显示面板出货量增速大幅下滑,而全球柔性AMOLED显示面板出货量增速预计开始大涨,而2020年之后,全球刚性AMOLED显示面板出货量增速预计均低于柔性AMOLED显示面板市场。且预计2022年后,全球柔性AMOLED显示面板及刚性AMOLED显示面板出货量预计双双下滑。

但和辉光电表示,而在智能穿戴领域,根据Omdia数据,预计在未来5年内刚性AMOLED半导体显示面板仍将在智能穿戴领域占据主要市场地位。在AMOLED半导体显示面板应用于平板/笔记本电脑领域的过程中,刚性面板是主流产品,预计在未来五年将快速增长。

在此背景之下,尽管当前和辉光电重点发展刚性AMOLED面板,而据行业预测数据,未来刚性AMOLED面板或存在被柔性面板替代的风险,且在上述4家同行截至2021年上半年超八成柔性面板计划产能释放,而和辉光电募资80亿元建设的项目2024年才达产,届时其新增产能能否消化?或该“打上问号”。

二、毛利率连年告负产品单价“落后”行业平均水平,持续盈利能力或遭“拷问”

近年来,和辉光电的净利润及毛利率连年告负,且毛利率与产品单价均低于行业平均水平,其持续盈利能力或遭“拷问”。

据招股书,2020年1-6月,和辉光电智能手机类面板产品在第6代AMOLED生产线的良率水平为80.1%。

据同花顺金融研究中心,2019年12月,京东方表示其成都第6代柔性AMOLED生产线目前爬坡进展顺利,一期已经满产,良率达到85%。

而和辉光电表示,随着公司产能持续释放,产销量上升,前期固定资产及人工等固定投入的规模效应将逐步体现,公司产品单位成本进一步下降。经测算,在未考虑本次募投项目量产的情况下,在公司第6代产线规划产能 30K/月全部量产后,公司产能利用率达到约 70%-80%时实现盈亏平衡。

但实际上,近年来,和辉光电净利润告负。

据招股书,2017- 2020年, 和辉光电的净利润分别为-10亿元、-8.47亿元、-10.06亿元、-10.36亿元。

此外,和辉光电主营业务毛利率水平持续“为负”,与行业形成显著反差。

共2页 [1] [2] 下一页

搜索更多: