海底捞的“抱团”终于也松动了。

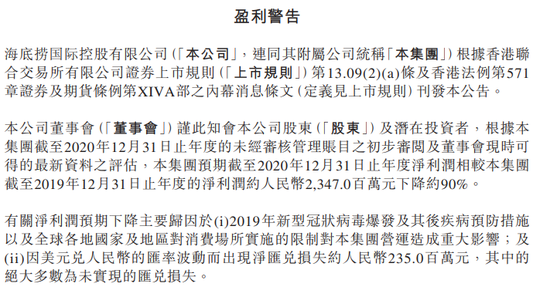

3月1日晚,海底捞近期发布2020年业绩预告,预期截至2020年12月31日止年度净利润相较截至2019年12月31日止年度的净利润约人民币23.47亿元,下降约90%。

实际上,3月1日当天,海底捞还大涨8个点。

然而,伴随各种“茅”们的股价回调,从2月17日起,海底捞就一路走低。

2月18日左右,海底捞创出历史新高后股价开始回调。与A股贵州茅台的走势基本一致,杀跌20%以上后,在3月4日跌破了60日线。

抱团的集体松动或许仅仅是表象,投资者更应关注的或许是此前支撑海底捞估值的底层逻辑:无限开店模式,还能走得通吗?

大行纷纷下调海底捞目标价

中金在其研究报告中表示,将海底捞目标价相应下调3%至79.55港元,因考虑到公司正在利用其供应链及管理方面的优势寻找新的增长点,故维持“优于大市”评级。

中金称,海底捞预计去年净利润同比下滑约90%,表现逊于预期,因翻台率尚未复苏,而新店扩张速度超预期导致成本上升,下调公司2020-22年盈利预测分别74%、5%及3%,以反映客流量复苏仍需时日。

野村则将海底捞目标价由91.3港元下调2.4%至89.1港元,重申“买入”评级。

野村表示,海底捞2020年度净利润表现,弱于该行预期,所以将盈利预测削减66%,销售预测下调4.9%。

野村认为,随着公共卫生事件情况的持续改善,预期人流量将会有所改善,以及去年的积极开业,这可能会推动2021以后的销售,预计2021财年的恢复加快。

2020年,海底捞为什么涨?

如果要研究海底捞为什么跌,不如看看海底捞为什么涨。

支撑海底捞业绩增长的底层逻辑来自增长和经营效率。

其中,增长是新增门店数量,经营效率是客单价和翻台率。

2020年8月27日,海底捞股价突破50大关,创下历史新高。吊诡的是,8月25日,报告显示上半年公司出现了上市以来首次亏损,净亏损达9.65亿元。在股价大涨下,海底捞创始人张勇夫妇以190亿美元(约260亿新元)的身家蝉联新加坡首富之位,而去年他们登上榜首时财富为138亿美元。

市场对海底捞股价的认可来自疫情期间的高增长。

《2020年1—7月火锅业生存报告》显示,今年前7个月期间,有65.1%商家没有关闭门店,但有21.1%的商家关店1~10家,但是也有13.8%有新开门店。

与此同时,海底捞却在攻城略地,大肆扩张。上半年净开店167家(17年+98家,18年+200家),期末达到935家门店,67家位于境外。

此外,海底捞2018年招股书显示原来的租金占比是4%,疫情期间2020年上半年已经占了0.9%不到了——海底捞在店铺选址方面,是什么样的议价能力和话语权?而一般餐饮品牌,房租占比往往占整体业绩的25%左右,可以说海底捞”节省“的租金都是纯利润。

海底捞近期股价表现,较半年报发布前后大相径庭。个中缘由或许在于,2020年上半年公共卫生事件对餐饮业的打击沉重,市场对海底捞半年度业绩亏损市场早有预期。此外,显性的风险发生后,隐性的机会往往会萌芽。

海底捞的估值逻辑变了吗?

前述文章说到,海底捞的门店增长代表业务规模增速,客单价和翻台率则代表餐厅经营效率。

目前海底捞出的是业绩预告,我们还看不出太多的细节。只能通过其他数据来管中窥豹。

1、我们先看增长:

整个2020年,是海底捞新开店快速增长的一年。

光大证券预测,为020年海底捞全年新增门店525 家,总门店数将达到1293家。其中一线:二线:三线比例约为 1:2:2。

这个速度延续了海底捞从2017年开始的高速扩张。2017年起海底捞门店加速扩张,2017全年公司净开店数量超过2014-2016年三年的总和,2019A、2020H1总门店数分别同比增长67%、58%。

据海底捞2020年中报,2020年上半年公司在中国内地868家门店中,一二线城市门店数量达到601家,占比69.2%,期内公司在一二线城市门店数量较2019年同期分别增长66家和132家。

共2页 [1] [2] 下一页

搜索更多: 海底捞