|

同质化竞争日益激烈,食品安全问题频发之下,奈雪未来成长性不容乐观。

近年来,新式茶饮逐渐成为了年轻消费者的心头好,在新式茶饮赛道上,奈雪的茶、喜茶等头部品牌也因此颇受资本青睐。而关于“2021年,喜茶和奈雪谁会先上市”的讨论,终于有了答案。

2月11日晚,在万家灯火共度除夕之际,奈雪的茶控股有限公司(以下简称“奈雪的茶”或“奈雪”)向港交所递交招股书,正式冲击“新式茶饮第一股”。

随着招股书的披露,奈雪的真实业绩也浮出水面:连续3年持续亏损,单店销售额和订单量下滑,营收增长放缓,但因背靠资本,扩张热情有增无减。

不过,同质化竞争日益激烈,食品安全问题频发之下,其未来成长性不容乐观。

01

连续3年亏损,单店经营效率下滑

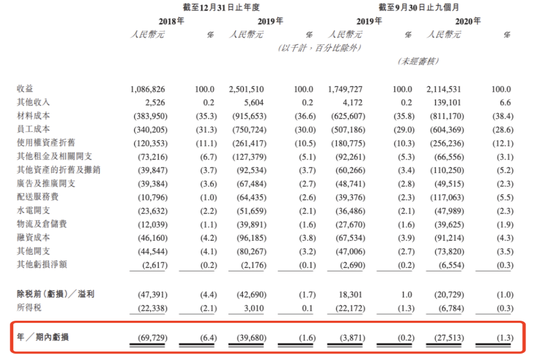

据奈雪的茶招股书显示,2018年-2020年前三季度,奈雪产生的收入分别为10.87亿、25.02亿元、21.15亿元;净亏损分别为6973万、3968万、2751万元,至今尚未实现过盈利。

让奈雪持续亏损的原因,主要是持续高企的原材料成本、员工成本和租金等支出以及固定资产折旧成本等。

据招股书显示,2018年-2020年前三季度,奈雪原材料成本分别占总收益的35.3%、36.6%及38.4%。员工成本分别占总收益的31.3%、30.0%及28.6%。租金开支及物业管理费分别占总收益的17.8%、15.6%及15.2%。

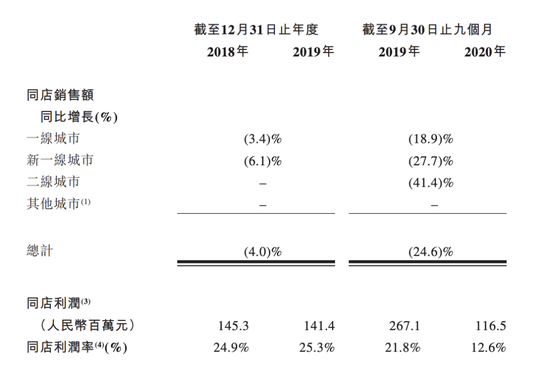

成本高企之下,奈雪的茶同店(开店一年以上的店面)利润率已连续三年下降。据招股书显示,奈雪的茶2018年共计155家店,同店销售额总计583万元,利润145.3万元,同店利润率24.9%。

2019年总计327家店,同店销售额总计1223万元,利润267.1万元,同店利润率21.8%;截至2020年9月30日奈雪的茶总计422家店,同店销售额总计921.7万元,利润116.5万元,同店利润率12.6%。

也就是说,奈雪的茶2018年至2020年三年间店面从155家增加至422家,同店利润率则从24.9%降低至12.6%。而与迅速扩张的门店数量相对应的,是单店经营效率显著下滑。

2018年至2020年9月30日,奈雪的茶的门店经营效率多项数据均呈下滑趋势。单店每日平均销售额为3.07万、2.77万、2.01万;单店平均每日订单量分别为716单、642单、465单。

对此奈雪认为,来源于新店的持续开设,令现有访客量及订单更为分散;而2020年订单量和销售额的暴跌,则来源于2020年初新冠肺炎的影响。

奈雪的茶的经营业绩自2020年4月后平稳恢复,截至2020年7月-9月,平均单店日销售额增至2.27万元,同店利润率恢复至18.1%,而《每日财报》注意到,2019年同期这一数值为21.8%。

02

营收增速显著放缓,扩张热情有增无减

成立于2015年奈雪的茶,凭借“茶+软欧包”创新理念与精准地定位迅速走红于市场,加之其缔造出“天然茶叶、新鲜果蔬、纯粹方式、舒服环境”等健康、舒适的形象标签俘获大批年轻奶茶友们的同时,也获得了资本的青睐。

据招股书,奈雪的茶于2017年1月获得天图投资的7000万元A轮投资。同年8月,获得A+轮融资,总额为2200万元,主要投资方为天图投资。2018年11月,再获得天图投资B1轮融资,总额为3亿元。

时隔两年后的2020年4月,奈雪的茶与SCGC投资者签订B2轮融资,总额为2亿元。IPO前夕,太盟投资集团突击入股。2020年12月,奈雪的茶获得PAGAC Nebula(太盟投资集团)的1亿美元C轮融资。

截至目前,奈雪的茶已完成多轮融资,据彭博社消息,今年年初的C轮融资后,奈雪的茶估值接近20亿美元(约130亿人民币)。

奈雪的茶目前旗下主要有两个品牌,分别为“奈雪的茶”和“台盖”,其中“奈雪的茶”贡献了超过80%的营收。2018年奈雪共实现营收10.68亿元,该数字到2019年增加到25.01亿元,增速为134%。 共2页 [1] [2] 下一页 搜索更多: 奈雪的茶 |