|

虽然轻资产业务助力建业地产千亿销售规模的突破,但转型之路依然漫长。

建业地产成立于1992年,后于2008年6月6日在香港联合交易所有限公司主板上市,至今扎根河南已有28年。2016年,建业地产开始进入高速增长模式,经过多年发展,已成功成为河南地王,全国TOP50。

2020年,河南建业在资本市场上风生水起。5月,建业新生活在香港上市;11月,中原建业也在港交所递交了招股书。加上此前已上市的建业地产、筑友智造科技,河南建业将拥有四家上市公司,地产资本版图越来越大。

2020年12月31日,“克而瑞研究中心”发布了《2020年中国房地产企业销售TOP200》排行榜。榜单显示,河南本土房企销售额超百亿的数量已达到10个,其中建业地产、正商、康桥位于前三甲,销售额分别为1039.1亿元、423.8亿元、271.5亿元。由此可见,建业地产风光无限。

但是《每日财报》也注意到,尽管轻资产业务助力建业地产千亿销售规模的突破,但转型之路依然漫长。负债高企,增收不增利,盈利能力堪忧……河南“地产大佬”建业地产的日子并不如表面那般风光。

毛利率下滑 增收不增利成问题

去年半年报数据显示,截至2020年6月30日止六个月,建业地产营收130.19亿元,较2019年同期上升43.60%;归母净利润7.27亿元,同比增长10.50%。

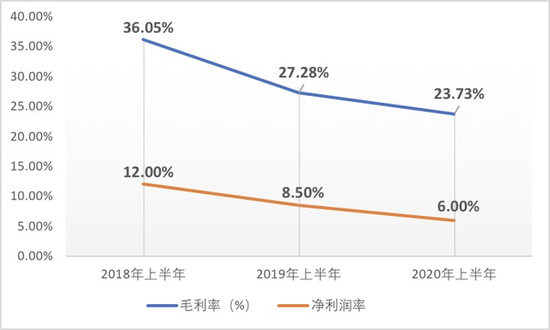

然而,建业地产2020年上半年毛利率却较去年同期下跌3.6个百分点,低至23.73%,而其净利润率也仅有6.0%,较去年同期下跌2.5个百分点。

据建业地产2018年上半年~2020年上半年财报显示,该公司毛利率和净利润率长期处于逐年递减态势。其中,其毛利率分别为36.05%、27.28%和23.73%,净利润率分别为12.0%、8.5%和6.0%。建业地产深陷增收不增利窘境。

值得注意的是,建业地产联营合营企业规模逐年扩大,2014年年末,公司的合营企业规模为40.44亿元,2015—2019年分别为65.32亿元、62.76亿元、90.26亿元、99.15亿元和95.34亿元,规模已经接近百亿元。而向合营企业的银行贷款及其他贷款的担保金额也水涨船高,由2018年的49.85亿元激增到2019年到103.73亿元,增幅达到108%。

但建业地产对联营企业的付出与回报却并未成正比。2015年~2019年,合营企业为公司贡献的净利润分别为2.69亿元、1.07亿元、1.99亿元、1564万元和1.78亿元。

现金流承压 负债规模不断攀升

数据显示,2016年至2020年上半年,建业地产的负债总额分别为373.29亿元、540.54亿元、916.93亿元、1313.65亿元,1510.78亿元。2020年以前,净负债率还能保持在60%左右;2020上半年,建业地产的净负债率由2019年底的64.2%上涨了12.7个百分点至76.9%,这一点与建业地产增长的融资成本脱不开干系。

2020年3月中下旬以来,随着国内流动性宽松,审批发行加速,房企发债利率进入下降通道。但建业地产的融资成本却不降反升。2020年上半年较去年同期的2.3亿元骤增超1亿元至3.70亿元,同比增幅高达60.60%;而销售成本紧随其后,从2019年上半年的65.94亿元增至2020年上半年的99.30亿元,同比增长50.60%。 共2页 [1] [2] 下一页 搜索更多: 建业地产 |