/ 04 /

看营运能力:

产销率不足

存货持续增长

盈利能力下滑的同时,汤臣倍健的营运能力也不乐观。截至2020年三季度末,公司存货6.67亿元,较上年同期增加1.25亿元。

节点财经(ID:jiedian2018)整理发现,近年来汤臣倍健的存货规模持续走高。2016年—2019年,公司存货价值分别为3.39亿元、4.22亿元、6.71亿元、7.42亿元。

数据来源:汤臣倍健财报

深入分析,汤臣倍健自2018年起就出现了存货积压迹象。2018年公司生产片剂71.2亿片,同比增长50%,销量54.73亿片,只增长了13%;粉剂产量6656吨,同比增长32%,销量5185吨,只增长了5.31%。

2019年,汤臣倍健片剂产量71.25亿片,销量53.56亿片,库存量同比增长21.5%;粉剂产量8005.71吨,销量5602.19吨,库存量同比增长16.97%;胶囊产量4.44.69亿粒,销量23.9亿粒,库存量同比增长28.68%。

产量远大于销量,意味着汤臣倍健的产销率不饱和,也就是市场常说的产能过剩。有意思的是,即便如此,公司却仍然坚持募集资金扩大产能。

今年10月,汤臣倍健发布非公开发行股票募集说明书,拟向不超过35名特定对象非公开发行不超过16000万股A股股票,募集资金不超过34.68亿元,投入珠海生产基地五期建设、珠海生产基地四期扩产升级等项目。

另外,汤臣倍健账面上还挂着一笔庞大的应收账款。截至三季度末,其应收账款4.86亿元,较年初上升 327.94%,公司表示主要系销售规模增加及按照惯例在年初授予部分客户信用额度,年底集中进行清收所致。

/ 05 /

看投资并购:

吃下去容易

消化好难上加难

伴随着业务规模的扩大,汤臣倍健开始走上国际化道路,除了启用高度统一的国际品牌形象,强化用户对品牌全球化认同,收并购是出海的重要一环。

但恰恰就像梁允超所说的那样,并购市场是“吃下去容易,咽下去难,消化好更是难上加难”。

2018年8月,汤臣倍健34倍豪赌澳大利亚益生菌产品生产和销售企业LSG。据悉,当时LSG净资产仅1亿元左右,汤臣倍健的收购价格为35.14亿元,溢价程度高达34倍,计提商誉和无形资产超15亿元。

2019年,受《电商法》冲击,中小代购纷纷退出市场,收入结构中代购占比较重的LSG遭遇重创,当年收入同比大幅下滑43.84%,只有0.82亿澳元。

这一数据与汤臣倍健当初在做收购评估时的预测值相差甚大。公告显示,汤臣倍健曾预计2019年LSG收入为1.89亿澳元,预测增长率为27.26%,而实际上2019年LSG收入不及预测值一半。

业绩完全偏离轨道,为此,汤臣倍健对LSG计提减值准备10.09亿元,计提无形资产减值准备5.62亿元,导致公司2019年净亏损3.56亿元。

2020年至今,LSG难言乐观。汤臣倍健坦言,虽然2020年1—9月境外LSG实现收入4.36亿元,同比增长23.90%,分部间抵消后同比增长28.42%,但是若未来LSG在澳洲市场的经营状况或“Life-Space”在中国市场业务推广不达预期等,仍面临无形资产减值风险,会对公司当期损益造成一定影响。

看市场空间:

行业集中度较低

存在边缘化风险

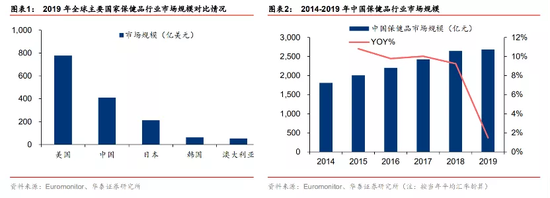

随着老龄化程度加剧,居民保健意识不断增强,以及医疗、消费升级等因素驱动,中国已跃居为全球第二大保健品消费市场,市场规模仅次于美国。

根据Euromonitor数据,自2014年起中国保健品行业呈现逐年递增的态势,2019年保健品市场规模2685亿元,15-19年复合增速8%。

图源:华泰证券研究报告

其中,膳食补充类保健品是最大的细分市场,2015年-2019年复合增速8%,2019年市场规模达到1621亿元,占整个保健品市场规模的比重在6成以上。

众所周知,在过去较长时间内,保健品行业一直是一个“尴尬”的存在,进入门槛低、注册审批时间比药品短,临床试验难度比药品低,行业利用消费者心理进行暴利定价,从而吸引了大量厂家涉足其内。

同时,由于以往“蓝帽子”资质管理不严格,部分低质保健品企业得以通过“贴牌”进入市场,不仅对行业声誉造成负面影响,也导致行业整体集中度较低。

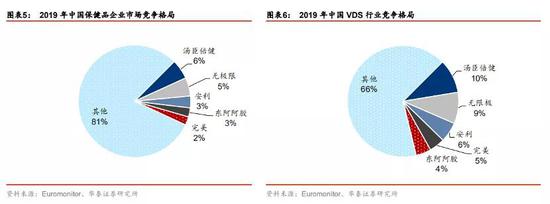

2019年,我国保健品行业前五大企业分别为无极限、汤臣倍健、安利、东阿阿胶和完美,市场占有率分别为5.7%、5.3%、3.4%、2.6%、2.4%,CR5 19.4%,意味着这是一个极度分散的市场,各家所占份额相差不大,也很难形成规模优势,稍有不慎就有被边缘化的风险。

而在膳食营养补剂领域,2019年因权健事件引发蝴蝶效应,行业集体大地震,尤其是直销企业受影响较大。

图源:华泰证券研究报告

反馈到市场份额上,无限极、安利、完美三家直销企业的份额分别下滑1.4%、0.7%、0.9%至9.1%、5.8%、4.5%,非直销企业汤臣倍健份额提升2.1%至9.9%,超越无限极成为膳食补充剂领域龙头,市场CR5占比为33.7%。

展望未来,行业经过了2019年的大调整,以及受疫情影响,或有望迎来恢复性增长,但预计监管仍将维持强势。

但在目前市场充分竞争的局面下,汤臣倍健面临市占率无绝对优势,LSG后续整合能否顺利实施以及整合效果能否达到预期存在不确定性,食品安全等风险。

来源:节点财经

共2页 上一页 [1] [2]

搜索更多: 汤臣倍健