|

在账面现金充裕的情况下,欧派家居突兀的巨额借款带来了沉重的利息支出,存在大存大贷的嫌疑。

2020年接近尾声,众多上市公司也都纷纷发布“喜报”,随着下半年经济的强劲复苏,上半年受到新冠疫情影响的公司在下半年大多强力反弹。

三季报显示,整个家居业业绩断崖式下滑。不过,在疫情来临之前,这个行业的发展非常靓丽,整体成长性极佳。疫情结束后,也有望重新复苏。家居产业的背后,是消费升级和广大人民群众对美好生活环境的追求。第三季度单季数据显示,家居行业已经开始缓慢恢复。

作为家居行业的龙头之一,欧派家居(603833.SH)2020 年三季报显示,公司前三季度实现营收 97.32 亿元,同比上升 2.06%;归母净利润为 14.50 亿元,同比上升 5.23%。三季度单季更是后劲十足,单季度实现营收 47.66 亿元,同比上升 18.40%;归母净利润为 9.61 亿元,同比上升 28.93%。从业绩看,三季度以来基本消除了疫情的影响,2020年全年业绩有望更上一层楼。

看起来优秀的现金流

从生产经营模式来看,现在家居行业主要依赖两种模式,一是定制模式,二是配套模式。

最近几年非常火爆的全屋定制成为潮流,也成为主要的利润来源。而与地产商合作的配套模式,则成为企业经营的“保底”选择。

欧派家居的主要模式是定制模式。从定制橱柜起家,并从橱柜向全屋产品延伸。

报表显示,公司的业绩表现,一方面和疫情基本结束后强力反弹的改善家居需求有关,另一方面也和公司全面拥抱互联网销售模式,通过线上弥补线下销售不足有很大关系。公司虽未披露线上销售情况,但据公司半年报,线上成果不菲:通过线上裂变营销+视频直播落地的方式,达到引流、蓄客、成交的目的,助力终端经销商抢单夺单。

很多拥有庞大经销商体系的上市公司,往往会把经销商作为业绩“蓄水池”,比如有些家电企业,表面上把销售额做大了,但实际上只是转移到了经销商,并没有真正销售给最终客户。不少上市公司受疫情的影响,为了强行做出业绩,采取了这样的手段。但这种方式很容易在现金流量表露出破绽。

欧派家居的经营性现金流量净额为21.3亿元,较上年同期的17.53亿元较大幅增加,说明公司的产品正常回笼资金,虽然应收款较年初增加了2亿多元,应收账款周转率也有所变差,但和营收相比,金额不算大,销售额比较接近真实。

三季报的资产负债表显示,公司账面现金超过46.22亿元,购买理财产品10.44亿元。

公司近年来毛利率均维持在35%左右,对于一家传统制造业公司来说,这可以称得上相对“暴利”。

欧派家居是靠什么持续多年高毛利?笔者认为主要有三点,一是头部企业规模比较大带来的采购优势和生产优势,可以在定制原材料半成品时减少不必要的成本;二是优质企业信息化水平比较高,依赖软件和科技,从设计到智能制造环节,都节约了大量成本;三是大多采用了自营+加盟的经销模式,通过营造品牌效应,借助渠道优势,实现较好的价格控制。

但是,长期以来看似不差钱的财报中,却突兀的多了近20亿元短期借款(长期借款也增加了1亿元左右)。

突如其来的巨额借款

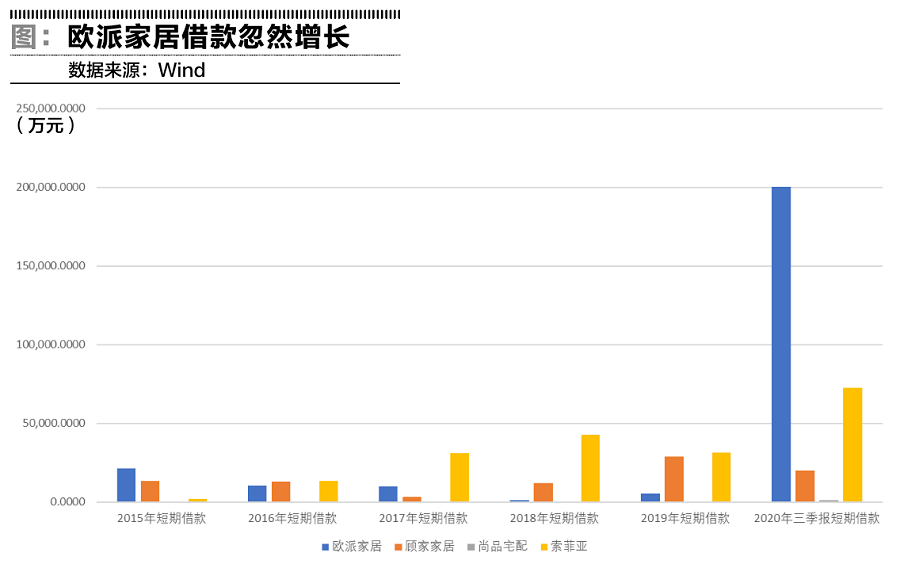

三季报资产负债表显示,公司短期借款余额20亿元,和年初的5258万元相比,增幅巨大。公司近五年来的财报显示,除了2019年三季报短暂的7.1亿元余额外,年报中最高借款余额也只有2.1亿元(2015年),增加了接近10倍,也带来了大额的利息支出。公司1-9月份的利息费用高达8695万元,创上市以来利息支出最高纪录。

考虑到公司账面并不缺钱,这笔巨额借款就显得疑点重重,甚至有“存贷双高”的嫌疑。

疫情对很多企业的现金流是一个巨大的考验,西贝、海底捞都曾公开表示现金流压力巨大。家居企业在年初受到的冲击也比较大,笔者对比了欧派家居一季报、半年报和三季报,认为公司突然借款有四种可能:一是准备扩大生产规模,准备购建厂房、生产线;二是进行并购等资本运作;三是筹备分红;四是类似康美药业的财务造假。 共2页 [1] [2] 下一页 搜索更多: 欧派 |