|

发展或面临四方面风险

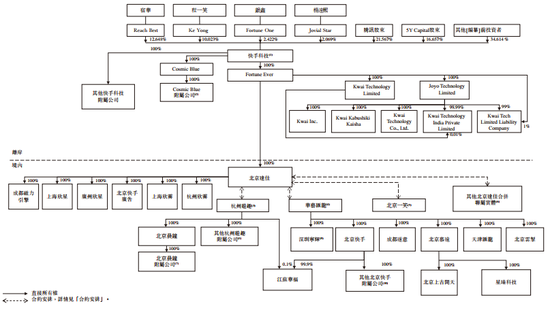

股权结构方面,据招股书显示,此次IPO完成前,快手创始人兼CEO宿华持股12.648%,快手创始人兼首席产品官程一笑持股10.023%,银鑫持股2.422%,杨远熙持股2.069%。腾讯持股21.567%,为最大外部股东。

此次IPO,快手亦将采用同股不同权架构。根据该架构,快手股本将分为A类股份和B类股份,A类股份持有人每股可投10票,B类股份持有人每股1票,一股A类股份可转换为一股B类股份。

招股书显示,宿华将拥有及控制4.27亿股A类股份及0.57亿股B类股份,程一笑将拥有及控制3.39亿股A类股份及0.46亿股B类股份,二人将成为快手控股股东。

在快手的A类股份中,宿华持股比例约为55.8%,程一笑持股比例约为44.2%。B类股份中,腾讯股东共同持有快手已发行在外股份总数约21.57%;5Y Capital持股16.66%;DCM股东持股9.23%;DST股东持股6.43%;百度持股3.78%。

在未来发展所面临的风险方面,《投资时报》研究员梳理该公司招股书中的风险提示章节注意到,其主要风险或集中在内容、盈利、监管、竞争四个方面。

内容方面,快手表示留住现有用户并获得新用户,以及促进内容创作者持续贡献对用户有价值的内容非常重要。在盈利方面,其认为平台业务日益复杂,能否有效管理增长以及吸引新的广告商值得关注,同时,其表示“公司于营业纪录期间产生净亏损,且日后未必能达到或维持盈利水平”。

而监管趋严及用户违规将使得平台承担更多责任,用户对个人信息的重视将会增加其维护品牌声誉的难度。同时,其也正面临来自中国运营内容社交平台、线上营销业务及电商平台的互联网公司的激烈竞争。

快手股权结构情况

数据来源:公司招股书

来源:投资时报 研究员苏慧 共2页 上一页 [1] [2] 搜索更多: 快手 |