|

10月20日,西王食品对深交所问询函进行了回复,主要解释了其高存高贷的问题,然而《红周刊》记者发现这背后仍存在诸多疑点待解,比如说其披露的货币资金与营业总成本的比率远高于同行业水平;其账面存在大额资金却仍借债投资项目,承担高额的融资成本,不符合商业逻辑;此外,其销售收入数据还存在勾稽异常的情况,数据真实性令人怀疑。

大量“囤金”有蹊跷

据问询函显示,截至2020年上半年末,西王食品货币资金余额为 21.10 亿元,占总资产的26.45%,有息负债余额为 22.01 亿元(包括长、短期借款、应付债券、一年内到期的非流动负债),占总资产的27.59%。不难看出,西王食品存在明显的“大存大贷”现象,对此,深交所在问询函中也提出质疑,要求其解释“在货币资金余额较高的情况下维持较大规模的有息负债的必要性及合理性”。

据西王食品在问询函的回复,主要原因有二:一是为提高公司的抗风险能力以应对疫情,采用了维持较高货币资金余额的应对方案;二是为了公司新建30万吨玉米胚芽油项目。

具体来看,西王食品主要业务为食用油、运动营养产品的双主业模式。从其经营活动现金流情况来看,自2017年起,其与经营相关的资金流入额均大于流出额,也就表明其销售资金回流就已经能覆盖日常经营支出,那么其大量“囤金”的意义又何在呢?真的只是为了应对风险吗?

西王食品在问询函中表示,黑芝麻、皇氏集团为其可比公司,2017年至2019年,其货币资金/营业总成本的比率分别为3.89%、54.69%、44.90%,可见,近两年其该项比率是远高于两家可比公司的。2020年上半年,因皇氏集团在年报中表示其货币资金中包含大量的股权款,故其比率虽高,但不具备可比性。与黑芝麻相比,西王食品86.1%的比率,远远超过黑芝麻的13.02%,因此,其资金留存金额是异于同行业水平的。

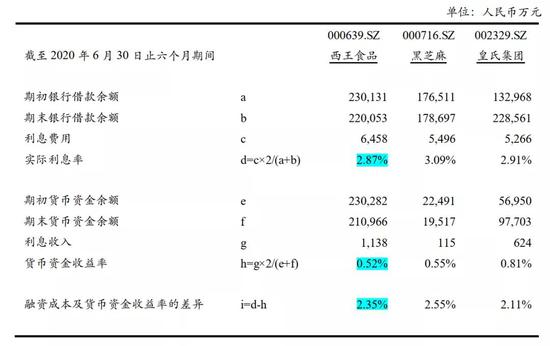

表1 可比公司货币资金/营业总成本

此外,西王集团还表示,其于2020年8月开展了新建30万吨玉米胚芽油项目,项目总投资额为14.92 亿元,分二期建设,预计于2022年建成。鉴于产能扩张的急迫性,故公司计划前期通过银行借款筹集建设资金。

问题在于,项目建设的资金通常无需一次性投入,而是分阶段看需供资,因此其又为何着急借入数十亿元挂账呢?再者,其账面既然有充裕的资金,同时经营活动的资金链又较为宽松,其为何不先以自有资金投入项目,而是不惜承担高额利息也要借债呢?

据问询函显示,西王食品的借款利率为2.87%、存款的收益率为0.52%,融资成本与存款收益率相差2.35%,也就表明其多付出了不少的资金成本。

西王食品在问询函中表示,为了缓解新建项目的资金压力,其于2020年8月21日发布了非公开发行 A 股股票预案,计划融资12亿元,以补充流动资金及偿还银行借款。本次认购方为山东永华投资有限公司和王棣,前者为西王食品控股股东西王集团的全资子公司,后者为西王集团的副董事长。

另外,问询函显示,截至2020年6月30日,西王食品71.07%的货币资金存放于在西王集团财务有限公司开立的账户中。这意味着西王食品一边将大量资金存放在集团公司,一边又向集团公司及其副董事长大额融资,这着实耐人寻味。 共2页 [1] [2] 下一页 搜索更多: 西王食品 |