近年来,国内大力发展新能源汽车的政策带动下,国内锂离子电池产业规模快速增长,2019年,国内锂电池正极材料产量突破50万吨,达到53.7万吨。在此形势下,厦门厦钨新能源材料股份有限公司(以下简称“厦钨新能”)或“顺风扯帆”,向资本市场发起冲击。

2019年,不仅营收“开倒车”,其政府补助占净利润比重超六成,或“依赖”政府补助。而近年来,其主营业务毛利率下滑,且低于同行均值,且未来几年钴原料或遇供应短缺、价格上涨情况,厦钨新能如何保障其持续盈利能力?此外,厦钨新能资产负债率超七成,利息费用逾八千万元或“吞噬”净利润。而其通过控股股东转贷上亿元背后,或无真实交易背景。

一、政府补助占净利润比重超六成,主营业务毛利率低于同行

2019年,厦钨新能营业收入下滑,净利润上升。

据招股书,2017-2019年及2020年1-6月,厦钨新能的营业收入分别为42.11亿元、70.26亿元、69.78亿元、30.72亿元,2018-2019年营业收入同比增长率分别为66.84%、-0.69%。

2017-2019年及2020年1-6月,厦钨新能的净利润分别为1.73亿元、0.82亿元、1.43亿元、0.92亿元,2018-2019年净利润同比增长率分别为-52.88%、74.62%。

据招股书,2017-2019年及2020年1-6月,厦钨新能的净资产分别为7.3亿元、8.1亿元、15.68亿元、16.46亿元,同期扣除非经常性损益后的加权平均净资产收益率分别为27.95%、10.29%、6.09%、6.18%。

2017-2019年,厦钨新能计入当期损益的政府补助分别为2,035.54万元、772.1万元、9,037.76万元,占同期净利润的比重分别为11.73%、9.45%、63.32%。

由上述情况或表明,2019年,厦钨新能净利润增速由负转正,增长额为6,099.16万元,而同期其计入当期损益的政府补助大幅增长,增长额为8,265.66万元,其中厦钨新能净利增长是否“依赖”政府补助?不得而知。

与此同时,近三年厦钨新能的主营业务毛利率呈下降趋势,且低于同行平均水平,从具体产品来看,钴酸锂毛利率相较于同行偏低。

据招股书,厦钨新能的主营业务为锂离子电池正极材料的研发、生产和销售,主要产品为钴酸锂、镍钴锰三元材料。

2017-2019年,厦钨新能的主营业务毛利率分别为12.34%、10.01%、7.76%,呈下降趋势。

据招股书,厦钨新能同行业可比公司及其具体可比业务主要有:北京当升材料科技股份有限公司(以下简称“当升科技”)的锂电材料及其他业务;宁波容百新能源科技股份有限公司(以下简称“容百科技”)的三元正极材料业务;湖南长远锂科股份有限公司(以下简称“长远锂科”)三元正极材料及前驱体、钴酸锂正极材料、球镍等业务;湖南杉杉能源科技股份有限公司(以下简称“杉杉能源”)的锂离子电池正极材料业务;天津巴莫科技有限责任公司(以下简称“巴莫科技”)的锂离子电池正极材料业务。

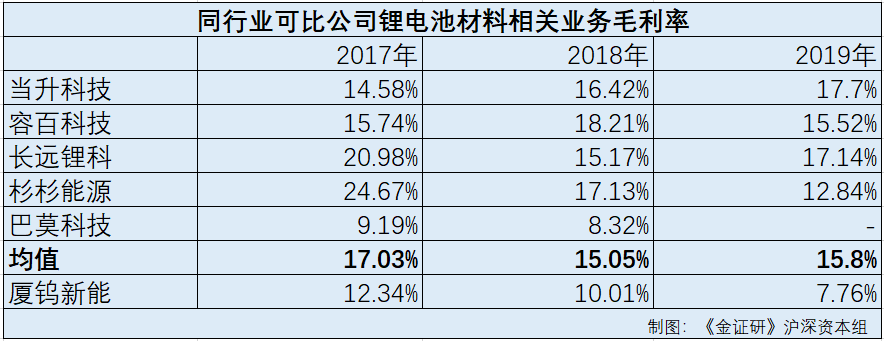

2017-2019年,当升科技的可比业务毛利率分别为14.58%、16.42%、17.7%;容百科技的可比业务毛利率分别为15.74%、18.21%、15.52%;长远锂科的可比业务毛利率分别为20.98%、15.17%、17.14%;杉杉能源的可比业务毛利率分别为24.67%、17.13%、12.84%;2018-2019年,巴莫科技的可比业务毛利率分别为9.19%、8.32%,2019年毛利率未披露。

2017-2019年,厦钨新能同行业可比公司可比业务毛利率均值分别为17.03%、15.05%、15.8%,同期,厦钨新能的主营业务毛利率分别为12.34%、10.01%、7.76%,低于同行均值。

据招股书,2017-2019年,厦钨新能钴酸锂的毛利率分别为10.78%、8.26%、2.89%。

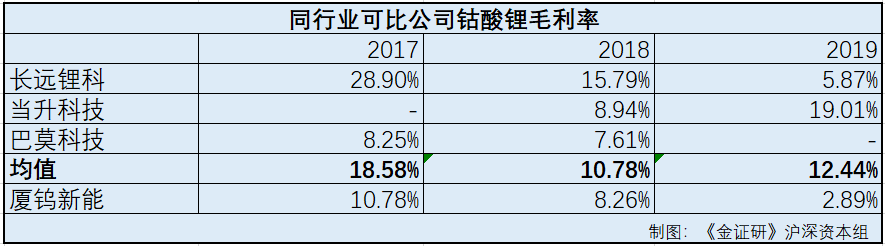

据同行业可比公司年报及招股书,2017-2019年,长远锂科钴酸锂毛利率分别为28.9%、15.79%、5.87%;2018-2019年,当升科技钴酸锂毛利率分别为8.94%,19.01%,2017年钴酸锂毛利率未披露;2017-2018年,巴莫科技钴酸锂毛利率分别为8.25%、7.61%,2019年钴酸锂毛利率未披露。

由于杉杉能源、容百科技并未披露钴酸锂的具体毛利率,厦钨新能钴酸锂同行业可比公司选取长远锂科、当升科技、巴莫科技这三家,即2017-2019年,其同行业可比公司钴酸锂的毛利率均值分别为18.58%、10.78%、12.44%,同期,厦钨新能钴酸锂毛利率分别10.78%、8.26%、2.89%,低于同行均值。

值得注意的是,2019年厦钨新能钴酸锂毛利率仅2.89%,低于同行均值9.55个百分点。

且厦钨新能在招股书中表示,因执行相应钴中间品长采协议,导致2018年末至2019年初入库的钴中间品成本相对较高,且部分钴中间品尚需进一步委托加工为氯化钴、四氧化三钴后,才能进行生产领用,该部分高价库存基本在2019年进行持续消化,进而导致当期钴酸锂原材料成本高于市场价。

回溯厦钨新能产业链上游,锂电池正极材料行业原材料供应或存隐忧。

二、上游钴矿供应趋紧,盈利空间或遭挤压

从成本结构分布看,厦钨新能的直接材料成本占营业成本九成以上,其中含钴原料生产成本占比高。

据招股书,2017-2019年及2020年1-6月,厦钨新能主营业务成本分别为36.27亿元、62.62亿元、63.84亿元、27.4亿元,其中直接材料成本分别为33.67亿元、57.1亿元、57.56亿元、24.43亿元,占同期主营业务成本的比重分别为92.84%、91.19%、90.15%、89.18%。

可见,厦钨新能直接材料成本高企,占主营业务成本高达九成。

据招股书,厦钨新能生产所需的主要原材料包括钴、锂、镍、锰等金属盐类,以及外购的四氧化三钴、NCM三元材料前驱体。其中对于钴、镍和锂金属盐消耗量最大。目前国内外镍、锂资源供应相对充足,而国内钴资源缺乏,供应状况较易受到不确定因素的影响,价格往往存在较大波动。

据招股书,厦钨新能自诩“锂离子电池正极材料同行业中钴需求量最大的企业之一”,其钴酸锂产品含钴量较高,生产成本中,含钴原料的成本占比在80%以上,而NCM三元材料中含钴量也相对较高,含钴原料成本占比约为30%。

2018年,厦钨新能含钴原料单价同比上涨幅度在20%以上,2019年下滑幅度在50%以上。2020年1-6月处于相对稳定水平,整体上看近三年含钴原料采购单价波动较大。

据前瞻产业研究院数据,目前全球可利用钴矿资源主要集中于刚果(金),2019年刚果(金)钴矿产量占到全球的70%。

而招股书显示,国内钴矿资源极度稀缺,九成以上的钴矿资源需依赖进口,主要来源地即是刚果(金)。

据中国有色金属工业协会数据,2020年5月份起,国内钴原料进口量下滑幅度显著超过刚果(金)钴产量降幅,主要系由于南非封港等因素导致钴产品难以运出,预计2020年下半年国内钴原料供应将持续紧张,极端情形下四季度国内冶炼企业存在断供风险。在供应缺口和补库刚需带动下,钴价或将大幅上涨,冲击40万元/吨高位。

招股书中,厦钨新能亦表示,作为正极材料生产企业,公司对于钴、锂等原材料价格的波动较为敏感,尚缺乏对上游金属矿产资源的有力控制。

考虑以上因素,未来钴价上涨或影响到正极材料生产企业的盈利空间,厦钨新能的风险控制能力将受考验。此外,厦钨新能偿债压力高企的问题同样值得关注。

共2页 [1] [2] 下一页

搜索更多: 厦钨新能