当前,调味品行业的营业收入已超过3,000亿元, 调味品市场规模不断扩大的同时,行业竞争格局较为分散,行业集中度较低。而饮食习惯的改变将要求行业内企业不断改进生产工艺,加强研发投入,持续不断推出新产品和新配方。在此背景下,仲景食品股份有限公司(以下简称“仲景食品”)或面临诸多挑战。

反观其身后,仲景食品主要产品调味食品的毛利率逐年下降,且变动趋势异于同行业。另一方面,仲景食品两家控股子公司亏损,或成“拖油瓶”。此外,报告期内,仲景食品每年进行现金分红,更有近3.5亿元未分配利润,其募资“补血”合理性存疑。两版招股书披露的一项募投项目或“换汤不换药”,募资额增长超3,000万元;在产销率和产能利用率均下滑的情形之下,其大举扩产或“放卫星”。

一、主要产品毛利率下滑,变动趋势异于同行

近年来,仲景食品的营业收入和净利润增速上演“过山车”。而占据其主营业务收入“半壁江山”的调味食品,其毛利率在逐年下降,变动趋势异于同行。

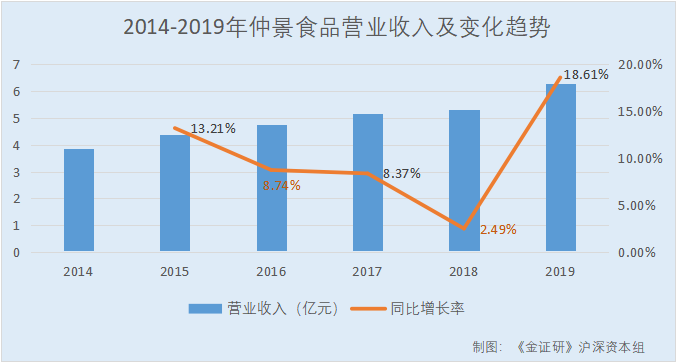

据东方财富Choice数据,2014-2019年,仲景食品的营业收入分别为3.87亿元、4.39亿元、4.77亿元、5.17亿元、5.3亿元、6.28亿元,2015-2019年分别同比增长13.21%、8.74%、8.37%、2.49%、18.61%。

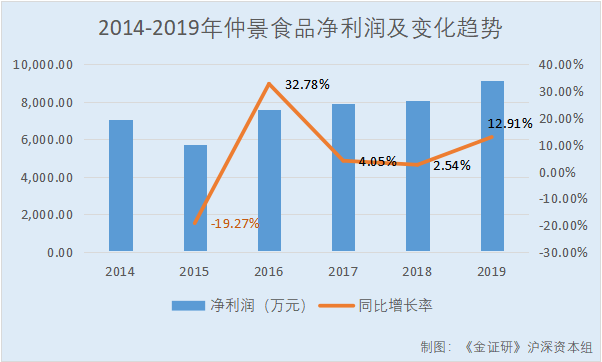

同期,仲景食品的净利润分别为7,083.32万元、5,718.1万元、7,592.32万元、7,899.57万元、8,100.05万元、9,145.87万元,2015-2019年分别同比增长-19.27%、32.78%、4.05%、2.54%、12.91%。

由图可见,仲景食品营收在2016年开始放缓,到了2019年有所回升,而其净利润在2015年经历负增长后,2016年增速虽有所回升,但随后增速又呈下滑态势。

据仲景食品2020年9月28日签署的招股书(以下简称“招股书”),仲景食品主营业务为研发、生产、销售调味配料和调味食品。

其中,按产品分类来看,2017-2019年及2020年上半年,仲景食品的调味食品收入分别为2.66亿元、2.35亿元、3.02亿元、2.09亿元,分别占同期主营业务收入的51.79%、44.56%、48.1%、59.92%。显而易见,调味食品已“贡献”仲景食品半数主营业务收入。

而在调味食品中,以仲景香菇酱为代表。

据招股书,以香菇酱(210g)为主的调味酱产品是仲景食品调味食品销售主力,贡献了调味食品业务89%以上的营业收入。并且,仲景食品号称是国内香菇酱品类的首创者,在调味食品领域,仲景香菇酱已形成区域及细分行业强势品牌。

然而,通过与招股书中披露的同行业上市公司进行比较,仲景食品调味食品业务在同行业中的表现并不亮眼。

招股书显示,根据产品构成、产品应用领域、销售模式的比较,仲景食品选择佛山市海天调味食品股份有限公司(以下简称“海天味业”)、重庆市涪陵榨菜集团股份有限公司(以下简称“涪陵榨菜”)、安记食品股份有限公司(以下简称“安记食品”)作为同行业上市公司。

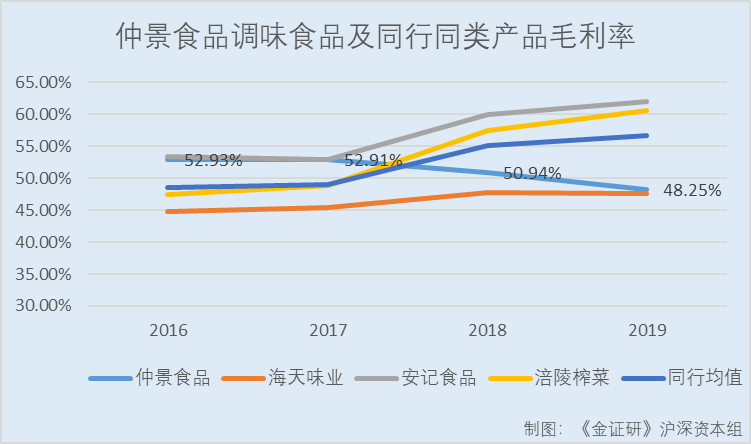

据2019年6月3日签署的招股书(以下简称“2019版招股书”)及招股书,2016-2019年,仲景食品调味食品的毛利率分别为52.93%、52.91%、50.94%、48.25%。

而按照同行业上市公司同类产品的毛利率来看,2016-2019年,海天味业调味酱的毛利率分别为44.7%、45.38%、47.75%、47.56%;安记食品酱类调味品业务的毛利率分别为53.38%、52.88%、60%、61.91%;涪陵榨菜榨菜业务的毛利率分别为47.37%、48.79%、57.44%、60.54%。同期,同行业上市公司同品类产品的毛利率平均值分别为48.48%、49.02%、55.06%、56.67%。

比较仲景食品调味食品毛利率,与海天味业、安记食品、涪陵榨菜同类产品毛利率表现,仲景食品调味食品毛利率变动趋势异于同行。海天味业、涪陵榨菜、安记食品的毛利率整体呈上升趋势,而仲景食品毛利率趋势却显“疲软”,2017-2019年间呈逐年下滑趋势。

显而易见,仲景食品调味食品的毛利率变动趋势异于同行业,在逐年下降。

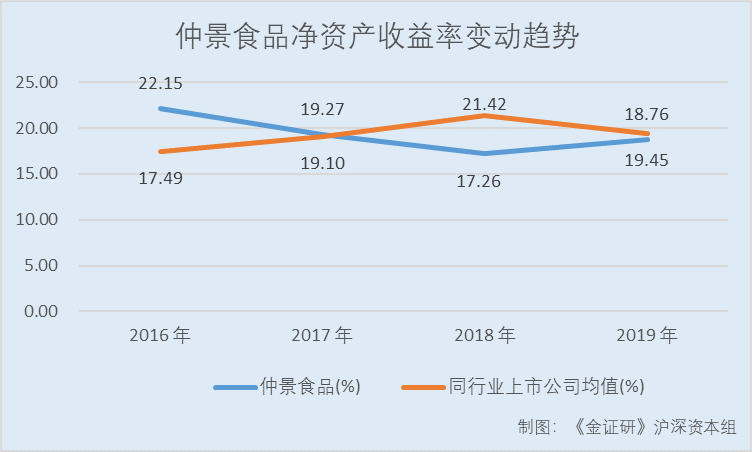

此外,据2019版招股书及招股书,仲景食品扣非后的加权平均净资产收益率分别为22.15%、19.27%、17.26%、18.76%。

据东方财富Choice数据,2016-2019年,海天味业扣非后的加权平均净资产收益率分别为31%、29.82%、30.86%、31.99%;安记食品扣非后的加权平均净资产收益率分别为5.66%、4.92%、4.37%、5.27%;涪陵榨菜扣非后的加权平均净资产收益率分别为15.81%、22.57%、29.02%、21.09%。即同期,仲景食品同行业上市公司扣非后的加权平均净资产收益率均值分别为17.49%、19.1%、21.42%、19.45%。

由此看出,仲景食品扣非后的加权平均净资产收益率表现与同行业上市公司海天味业、安记食品、涪陵榨菜相比,其变动趋势同样异于同行业上市公司均值。

二、六载布局蓝莓果酱显颓势,陷入净资产缩水及业绩亏损“窘境”

报告期内,仲景食品两家控股子公司连年亏损,其或成“拖油瓶”。

据招股书,仲景食品共有两家控股子公司。第一家为大兴安岭北极蓝食品有限公司(以下简称“北极蓝”),成立于2013年,主营业务为北极蓝蓝莓果酱产品主要原材料的采购及深加工。

据2017年4月14日签署的招股书(以下简称“2017版招股书”)2016年,仲景食品推出新产品蓝莓食品。2016年,蓝莓食品的收入为383.04万元,占主营业务收入比例为0.8%,毛利率为49.91%。

这一新增的蓝莓食品为2016年度贡献了191.19万元的毛利,叠加香辛食品配料销量上升引起毛利增加689.54万元,使得仲景食品当年主营业务毛利同比增加5.1%。

而仲景食品为开发蓝莓产品“量身定制”的北极蓝,或并未形成新的利润增长点。

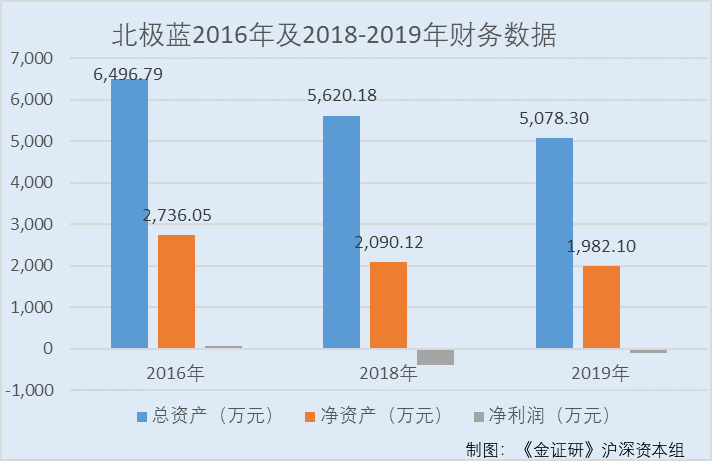

据2017版招股书,2016年,北极蓝的总资产为6,496.79万元,净资产为2,736.05万元,净利润为52.83万元。

据2019版招股书,2018年,北极蓝的总资产为5,620.18万元,净资产为2,090.12万元,净利润为-403.36万元。

据招股书,2019年,北极蓝的总资产为5,078.3万元,净资产为1,982.1万元,净利润为-108.02万元。

可以看出,2016年及2018-2019年,北极蓝的总资产和净资产都在逐年“缩水”,而2018年起净利润告负,或成为仲景食品的“拖油瓶”。

紧随其后,2014年,仲景食品成立了另一家名为郑州采蘑菇的小姑娘商贸有限公司的控股子公司(以下简称“采蘑菇的小姑娘商贸”),主营业务为调味食品的销售。2018年,采蘑菇的小姑娘商贸名称变更为郑州仲景食品科技有限公司(以下简称“郑州仲景食品”)。

与北极蓝相比,郑州仲景食品的表现也并不“给力”。据仲景食品2015年9月17日签署的招股书,郑州仲景食品2014年度净利润为-5.87万元,2015年第一季度净利润为-5.76万元。

据2017版、2019版招股书以及招股书,2016-2019年,郑州仲景净利润分别为-40.72万元、-121.19万元、4.03万元。

自郑州仲景食品成立以来,三度净利润年年“标红”为负,或成“拖油瓶”。

三、调味食品行业竞争加剧,市占率不足1%

实际上,仲景食品所在行业属于调味品行业,而其市场占有率不足1%。在调味食品行业产量平稳增长的大环境下,仲景食品未来将如何开拓市场?

据中国食品工业年鉴,2017年,国内调味食品总产量达到1,247.1万吨,同比增长9.4%;销售收入820.3亿元,同比增长9.5%。调味品总体市场的增长比较平稳,但调味品各细分产业被明显分化。其中,酱油、蚝油、酱腌菜、复合调味料等细分产品增长快。

据招股书,仲景食品主营业务按产品结构主要分为调味食品和调味配料两大系列。其中,调味食品属于细分行业下的调味酱产业,调味配料属于细分行业下的香辛料调味品产业。

据中国食品工业年鉴,中国调味品著名品牌100强,2017年度数据统计汇总分析显示,调味酱产业的产量同比增长6.1%,正处于平稳发展阶段,其产业产品种类多,市场竞争激烈,新零售方兴未艾,新品迭代加速。

而香辛料类调味品的同比增长率较低,2017年同比增长为1.32%,可以看出市场和消费者的选择在发生变化。

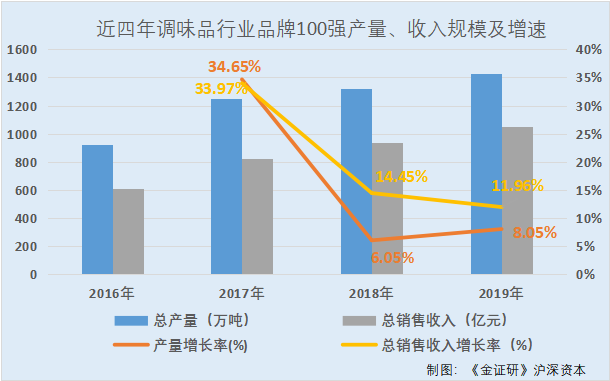

据招股书援引2016-2019年中国调味品行业著名品牌企业100强数据,2016年(85家)、2017年(94家)、2018年(100家)、2019年(100家)的总产量分别为926.2万吨、1,247.1万吨、1,322.5万吨、1,428.91万吨,2017-2019年,中国调味品行业著名品牌企业100强总产量增长率分别为34.65%、6.05%、8.05%。

2016-2019年,中国调味品行业著名品牌企业100强总销售收入分别为612.3亿元、820.3亿元、938.8亿元、1,051.08亿元,2017-2019年总销售收入增长率分别为33.97%、14.45%、11.96%。

可以看出,调味品行业发展稳中求好,虽总产量及总销售收入逐年增长,但增长步伐放缓,进入稳增长、调结构的阶段。

据中国食品工业年鉴援引自国家统计局统计数据,2017年国内调味品、发酵制品销售收入为3,097.4亿元。据招股书,2017年仲景食品销售收入为5.14亿元。由此可得,仲景食品市场占有率或为0.17%。

据中国食品工业年鉴,2017年,行业龙头企业海天味业销售收入为141.03亿元,占行业百强企业总销售收入的17.2%。由此可得,海天味业市场占有率为4.55%。

据涪陵榨菜2017年年报,涪陵榨菜食品加工行业的销售收入为15.17亿元。由此可得,涪陵榨菜市场占有率为0.49%。

通过对比可得,仲景食品的市占率低于上述两家同行业可比公司。而其调味食品行业近年来产量处于平稳增长,这对于市占率为0.17%的仲景食品而言,既是机遇,亦是挑战。未来能否顺着调味食品行业稳健的发展势头,提升其市场占有率?

四、负债率走低累计分红1.5亿元,募资“补血”合理性存疑

此番上市,仲景食品拟使用1亿元用于“补血”,而其或并“不差钱”。

据2019版招股书,仲景食品拟募资3.92亿元,分别用于“年产3000万瓶调味酱生产线项目”、“年产1200吨调味配料生产线建设项目”、“营销网络建设项目”中,分别拟投入募集资金1.36亿元、1.06亿元、1.5亿元。

据招股书,仲景食品拟募集4.92亿元,分别用于“年产3000万瓶调味酱生产线项目”、“年产1200吨调味配料生产线建设项目”、“营销网络建设项目”、“补充流动资金项目”,分别拟投入募集资金1.36亿元、1.06亿元、1.5亿元、1亿元。

对比两版招股书,除招股书新增“补充流动资金项目”外,其他三个项目及其募集资金并无变化。仅时隔一年,仲景食品便增添新募投项目,拟募集1亿元用于补充流动资金。

共2页 [1] [2] 下一页

搜索更多: 仲景食品