|

千呼万唤始出来, 三只松鼠 半年度报告终于在日前亮相,但业绩并不理想。报告显示,公司上半年营收52.52亿元,同比增长16.42%;归母净利润为1.88亿元,同比下滑29.51%,基本每股盈利0.4684元,同比下降36.72%。

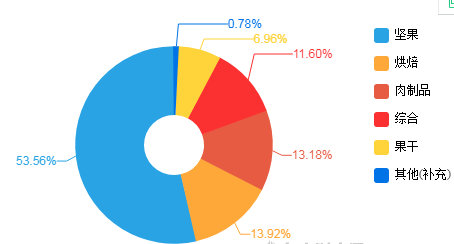

截至报告期末,公司累计卖出超350亿元零食,以坚果、果干、烘焙、肉制品为核心品类的休闲食品产品体系。如下图所示:

从产品的种类与营收占比来看,营收严重依赖坚果类产品,核心产品过于单一是食品行业的很大隐患。因为低门槛,一旦出现新的坚果产品同行,很有可能就会给三只松鼠带来威胁,瓜分市场份额。

高额销售费用吞噬利润

《每日财报》注意到,上半年公司已经构建了覆盖线上线下的全渠道销售模式。线上以天猫、京东平台为主,相关数据显示,三只松鼠在天猫和京东两个平台上的销售额占全部销售的80%以上,其次通过在线B2C开设品牌旗舰店和统一入仓模式进行“三只松鼠”产品销售。

长期以来,公司的销售模式严重依赖电商渠道,致使三只松鼠陷入增收不增利的僵局。第三方平台服务费与平台运营费的节节攀升直接提高销售费用,尤其体现在天猫、京东两家大的电商平台收取的佣金。

由于线上平台流量进一步分散,多流量入口导致主流电商渠道的流量下滑。线上销售增速放缓,公司采取积极措施,借助数字技术,通过直播、短视频等新兴工具,扩大电商引流入口,在保障销售增长的同时也增加了获客成本。

另一方面,运营费大幅攀升。2020年上半年三只松鼠的平台服务费为3.98亿元,同比增长51.3%,而营收却只增长16.4%。销售费用的增长率远大于营收的增长率是三只松鼠的致命伤。

而这种隐患是在前几年就有显示。从2018年起,三只松鼠就开始出现平台运营费增速超过营收的情况。2018年和2019年,三只松鼠平台运营费的增速分别为60%和67.9%。

线上平台的流量红利有不确定性,在加上同类竞品的出现,让线上的净利率增长越发地乏力。2019年,三只松鼠净利率已经下降到2.5%,而此前年度净利率还在4%-5%的水平。2020上半年三只松鼠净利率为3.58%,与去年同期相比下降2.33个百分点。 共2页 [1] [2] 下一页 搜索更多: 三只松鼠 |