|

根据相关规定,应收票据贴现分为附追索权和不附追索权的票据贴现,两者会计处理是不一致的。其中附追索权票据贴现,相当于利用票据进行抵押贷款,贴现时形成“短期借款”,到期承兑人不付款时,被贴现人有权要求企业归还贴现款;而不附追索权,会计处理相当于出售应收票据,不形成借款。换言之,公司此次票据贴现既承担了利息费用,又间接附加还款义务。这显然与强势的“先款后货”地位形成较大“反差”。

需要指出的是,2018 年之前公牛集团对经销商无专门的信用政策,2018 年开始公司制定统一商业信用政策并明确,在总额度和单一经销商额度限额内,对出现临时资金周转需求的经销商及新经销商给予重点商业信用支持。IPO审核时候,其曾被质询是否存在放宽信用政策以确保销售收入的情况。

此外,2015-2017年,公司实控人阮立平妻子潘晓飞通过个人账户分别出借给公司经销商6142万元、5552.50万元和9509万元。换言之,公牛集团将资金从关键关联方处流出,给予经销商,又最终回流到公牛集团自身。资金的进出之间,能使得公司存货及时周转,同时收入能同步确认。值得一提的是,由于2018年公司IPO发行上市,该类关联借款操作方式基于合规需求等原因被终止。

猜想二,票据贴现“美化”公司运营效率?

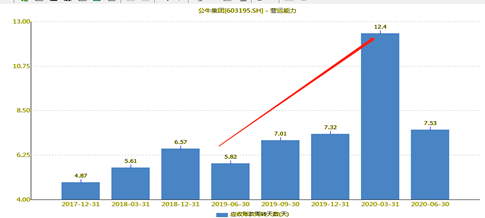

由于疫情因素等影响,其经营性资产周转效率明显下降。公牛集团存货周转率由2019年第四季的6.57次降至2020年一季度的0.94次;应收账款周转天数由2019年第四季度的7.32天上升至2020年一季度的12.4天。因此,如果通过对下游客户放松销售政策,同时进行票据贴现,不仅可以加速公司存货周转效率,也提高了应收款项周转效率。

来源:wind

猜想三,基于维护客户关系的短期借款?

业内人士表示,有些上市公司尽管不缺钱,但是基于本着维护银行合作关系的出发点,在资金成本可以接受的前提下,可能存在做了部分定期保证金、大额存单及结构性存款质押贷款等等。

以上三种猜想,仅仅是猜测,但公司真实情况具体如何或需要公司才能解释其缘由。

面临渠道、产品同质化等双重考验

业内人士表示,家电行业中,公司的产品力、渠道力及品牌力是其主要核心壁垒。当前,公牛集团属于民用电工龙头企业,转换器市占率过半,墙壁开关插座市占率位居第一,其市场地位形成或与这三大核心要素息息相关。

产品方面,公牛集团最早主打产品安全,定位于制造高品质产品,过可靠的产品品质,公司在市场上建立起了良好的产品力;渠道方面,公司采取线下“配送访销”的销售模式,已在全国范围内建立了约 75 万个五金渠道售点(含五金店、日杂店、办公用品店、超市等)、近12 万个专业建材及灯饰渠道售点及 18 万多个数码配件渠道售点,这些渠道将销售网点拓展到城市、乡村的门店、卖场、专业市场等各种场所,形成了较难复制的线下渠道能力;品牌方面,以售点广告为核心的立体化品牌传播模式,使“公牛”品牌家喻户晓。

然而,随着公司销量增长瓶颈凸显,以及新冠疫情等冲击,其曾经的渠道优势或面临新考验。一方面,公司庞大的销售网络能构建是强大的渠道能力,但同时也将增加公司管理成本。庞大的营销网络和市场体系需要公司花费较大的人力、物力、财力加以监督和管理,以防止经销商、终端网点出现售假窜货、不正当使用品牌等销售行为。如果公司不能有效管理市场尤其是经销商的不良行为,或者在管理工作中出现瑕疵,公司的渠道建设和品牌形象将会受到负面影响,从而可能影响公司的业务发展。

另一方面,公司旧渠道主要以C端用户为主。销量数据或表明,公司旧渠道核心产品高增长天花板或已显现。在疫情的催化下,消费者线上消费的习惯逐渐形成,慢慢地也弱化了公司线下为主的渠道优势。

值得一提的是,公司2020年半年报称将极力拓展B端渠道,这或间接说明公司对新渠道的“渴望”。公司称,目前其已与保利发展、融创集团、金地集团、建业地产等多家大型房地产企业以及中城联盟、新虹桥联盟达成战略合作,在嵌入式产品领域与索菲亚、欧派、曲美家居、林氏木业等企业达成合作。

此外,公司也面临产品同质化的新考验。根据相关报道,某电商平台上的其他品牌的一些插座产品和公牛集团的区别不大,价格反而更低。广发证券也认为,公牛生产的插座、墙壁开关等主要产品同质化程度高。

同时,随着物联网的到来,公司产品遭遇新功能属性等挑战。根据相关报道,早在2015年,小米就发布了具有定时开关和远程控制功能的智能插座。今年2月,小米还推出了增加支持用电量统计、漏电检测功能的青米智能插座。竞品创新性产品对公司未来市场的挑战或也不容小觑。(来源:新浪财经 公司观察/夏虫) 共2页 上一页 [1] [2] 搜索更多: 公牛集团 |