|

巨额商誉减值风险依旧

公开资料显示,金科文化成立于2007年6月,前身为浙江时代金科过氧化物有限公司,主营化工材料研发制造,2015年5月上市。

2016年,上市仅一年后,浙江金科就以29亿元收购杭州哲信100%股权,形成商誉23.20亿元。此外,花费3亿元收购每日给力100%股权,形成商誉2.70亿元。

2017年8月,再以42.41亿元交易对价收购杭州逗宝、上虞码牛,该两家标的公司的核心资产为Outfit7的56%股权,而Outfit7是“会说话的汤姆猫家族”IP的拥有者。2018年3月,金科文化继续收购Outfit7剩余股权。两轮收购合计总定价超过70亿元,给金科文化带来了36.51亿元商誉。此后,金科文化在2019年6月完成全部剥离精细化工业务,由此彻底成为一家游戏公司。

连续高溢价并购形成了巨额商誉,截止2018年末,金科文化商誉高达63.77亿元,占同期净资产(67.44亿元)的94.55%,绝对金额和占净资产比例均为其历史极值,而商誉在2015年末仅为1.16亿元。

2019年,金科文化的巨额商誉减值风险终被引爆,商誉减值主要来源是Outfit7、杭州哲信两家核心子公司。数据显示,Outfit7在2017年至2019年累计仅完成业绩承诺的87.72%,2019年金科文化计提Outfit7的商誉减值损失2.62亿元;杭州哲信2016年至2018年完成业绩承诺,但在刚过业绩承诺期的2019年,净利润即报大幅亏损3.00亿元,金科文化确认杭州哲信的商誉减值损失23.20亿元。

整体来看,金科文化在2019年发生商誉减值损失高达26.11亿元,成为金科文化2019年净利润巨亏27.80亿元的“罪魁祸首”。

在2019年巨额商誉减值之后,截至2019年末,金科文化的商誉降至36.50亿元,占同期净资产(38.61亿元)的比例为94.53%,与一年前的历史极值几无变化,商誉减值风险仍然高悬。

此外,金科文化股东违规减持也颇受关注。

7月18日金科文化披露的公告显示,深交所对金科文化董事长、杭州哲信创始人王健予以通报批评,其原因是2月28日,王健因强制平仓减持金科文化股票1124.13万股,涉及金额4823万元,相关减持行为发生在金科文化2019年业绩快报披露前十日内,违反了交易所相关规定。

事实上,这不是王健首次因为违规减持遭到监管处罚。

2月4日,金科文化披露了一份深交所对王健的监管函。深交所认为,王健在2019年8月15日至27日、2019年10月16日至21日期间,因强制平仓分别减持金科文化股票1737.84万股、515.60万股,涉及金额合计约5799万元;这些减持发生在金科文化2019年半年度报告、第三季度报告披露前三十日内,构成敏感期交易。

值得注意的是,今年以来(截止7月21日)王健一直在密集减持金科文化股份。Wind显示,王健的持股数量已经由2019年底的5.43亿股减至目前的4.37亿股,持股比例由15.33%降为12.35%,同时丢失了第一大股东的位置,退居为第二大股东。

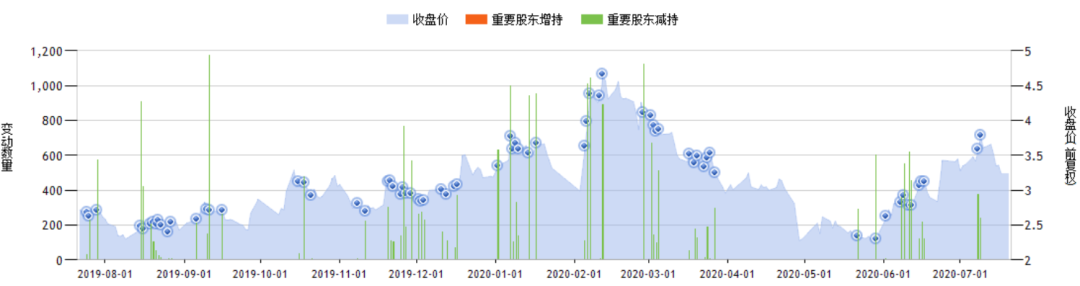

金科文化过去一年(2019年7月20日-2020年7月20日)重要股东买卖情况

(单位:变动数量为万元,收盘价为元)

数据来源:Wind

来源:投资时报 研究员 李浥尘 共2页 上一页 [1] [2] 搜索更多: 金科文化 |