在控股股东违规占用上司15.49亿元资金后,金科文化拟作价15.50亿元溢价47倍收购控股股东物业资产的“诡异”关联交易备受质疑

亮相已10年的“会说话的汤姆猫家族”IP的主人——浙江金科文化产业股份有限公司(下称金科文化,300459.SZ)拟溢价率超过47倍从控股股东金科控股集团有限公司(下称金科控股)手中收购万锦商贸有限公司(下称万锦商贸)100%股权,以取得相关物业资产用于建设“会说话的汤姆猫家族”主题商业综合体建设项目。

耐人寻味的是,此前披露的2019年报曝出金科控股违规占用金科文化的资金余额为15.48亿元,与此宗关联交易的作价基本一致。更为诡异的是,金科文化以超过47倍溢价率的代价拟收购的万锦商贸已资不抵债,经营业绩也差强人意。公告显示,截至今年5月底,万锦商贸净资产为-4982.94万元;今年前5个月,万锦商贸净利润只有336.31万元。其净资产和净利润两项数据与收购对价反差显著。

这一蹊跷收购迅即引起深交所关注。公告披露的第二天,7月18日,深交所即下发关注函要求金科文化说明此宗关联交易是否变相为控股股东提供资金,是否属于以控股股东资产抵债等。

《投资时报》研究员注意到,如果说金科文化此举有意通过关联交易为控股股东解困,那么,其自身的巨大隐患同样需认真应对——自2015年上市以来,连续大手笔溢价收购已形成超高商誉,且超高商誉在2019年部分引爆就将金科文化拉入巨亏泥潭。

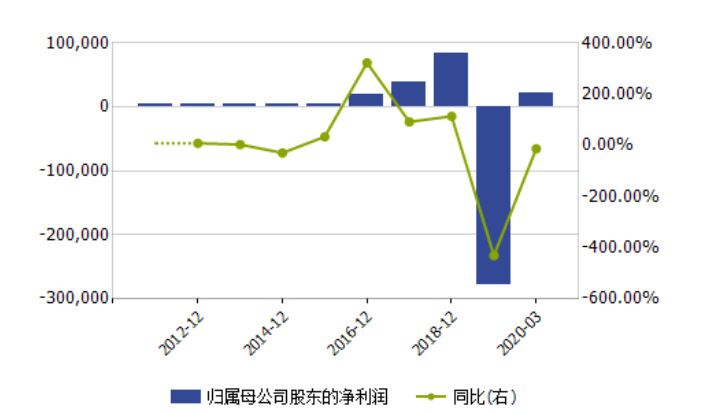

年报显示,2019年金科文化实现营收18.31亿元,同比减少32.83%,净利润则巨幅亏损27.80亿元,同比大降430.28%,上年同期盈利8.42亿元。由盈利转为巨亏的最重要原因是,计提商誉减值高达26.11亿元,占2019年总亏损额的93.92%。

值得关注的是,经过2019年的巨额商誉减值之后,目前金科文化的商誉还在36.50亿元,商誉减值风险仍然高悬。

《投资时报》研究员留意到,最新披露的半年度业绩预告显示,金科文化预计今年1—6月实现净利润4.06亿元至4.96亿元,同比变动-10.00%至10.00%。

变相为控股股东提供资金?

7月17日,金科文化披露了《关于收购资产暨关联交易的公告》(下称《收购公告》),拟向公司控股股东金科控股收购万锦商贸100%股权,以取得相关物业资产,交易价格以评估价值16.63亿元为基础,经交易双方协商一致后确定为15.50亿元,此次交易构成关联交易。

令人感到诡异的是,交易对价与金科控股违规占用上市公司的资金金额基本一样。年报显示,2019年度金科控股通过第三方供应商往来款的方式,占用金科文化及全资子公司自有资金余额15.49亿元。

最新的收购交易仅仅是巧合,还是属于以控股股东资产抵债?

公告显示,4月30日,金科控股出具承诺,通过以现金、现金等价物或其他优质资产以资抵债等多种形式积极解决资金占用问题,并支付资金占用利息,在未来3个月内归还所欠总额的50%以上、在今年10月底前全部还清。从目前的时间节点看,金科控股归还50%欠款的3个月期限即将到期。

正是由于存在金科控股占用金科文化巨额资金的违规行为,导致这宗关联交易颇为复杂——交易不是直接以控股股东资产向金科文化偿还债务,而是金科控股先向金科文化支付10.10亿元现金,金科文化再向金科控股支付现金14.56亿元购买资产,扣除万锦商贸与金科控股之间的往来款9442万元,又因为万锦商贸及其子公司已向金融机构提供相关担保,支付对价中,万锦商贸对外担保余额对应的4.47亿元暂不支付,金科文化此次以自有及自筹资金支付收购金10.08亿元,且交易以金科控股已向金科文化归还款项不少于10.10亿元作为前提条件。

这一连串的交易细节令人颇为眼花缭乱,关联收购如此蹊跷,立刻引起交易所注意。深交所在关注函中明确要求金科文化说明此宗关联交易是否属于金科控股承诺解决资金占用的方案,是否变相为控股股东提供资金,是否存在损害上市公司利益及中小股东利益的情形。

值得注意的是,暂时无法解除的万锦商贸及其子公司4.47亿元的对外担保,将导致该项收购完成后,金科文化构成对外担保及关联担保。

对此,深交所提出了一系列质疑:被担保方是否具有偿债能力?相关贷款是否存在偿付风险,进而导致在交易完成后损害上市公司利益?交易完成后,是否构成上市公司及子公司为关联方提供担保或存在为关联方提供财务资助情况?

拟收购资产净资产为-4983万元

根据《收购公告》,此次关联交易完成后,万锦商贸将成为金科文化全资子公司,万锦商贸自持的商业综合体与酒店等商业物业资产将注入上市公司,用于建设“会说话的汤姆猫”主题商业综合体。

值得一提的是,万锦商贸已资不抵债。

《收购公告》中,立信会计师事务所(特殊普通合伙)出具的审计报告及财务报表显示,截至今年5月31日,万锦商贸总资产为3.83亿元,总负债为4.32亿元,净资产为-4982.94万元。

根据银信资产评估有限公司出具的《拟收购股权所涉及的万锦商贸有限公司股东全部权益价值资产评估报告》(下称《评估报告》),在评估基准日今年5月31日,万锦商贸的账面净资产为3460.79万元,评估值为16.63亿元,评估增值为16.29亿元,增值率为4706.05%——超过47倍。

令人奇怪的是,同时披露的《收购公告》、《评估报告》两则公告中的万锦商贸净资产数据竟然不一致,两者相差金额达到8443.73万元。更蹊跷的是,净资产账面价值为负的资产,评估增值率超过47倍,而最终交易作价也是以这一超高溢价的评估值为基础——这一溢价超过47倍的评估估值是否合理?进而以此评估估值为基础的交易作价是否合理和公允?

从披露的财务数据看,万锦商贸的经营情况难言乐观。2019年,万锦商贸实现营收1.12亿元,净利润1343.04万元;今年前5个月,实现营收3013.54万元,净利润336.31万元。

《交易公告》显示,万锦商贸的商业物业资产,估值未来可能存在减值风险。此次交易约定,金科文化将对万锦商贸名下的商业物业资产在包括资产交割日在内的三个完整会计年度(2020年、2021年、2022年)各年度结束后进行减值测试,若发生减值的将由金科控股以现金方式补足差额。

万锦商贸目前是否存在减值迹象?

此外,《交易公告》并没有披露金科文化与金科控股是否就资产减值补偿事项签署了明确协议,那么,如果万锦商贸的商业物业资产发生减值,在金科控股的经营及财务状况不佳的背景下,金科控股是否具备相应履约能力?金科文化是否有相关履约的保障措施?

金科文化营业总收入及增长率(单位:万元)

数据来源:Wind

金科文化净利润及增长率(单位:万元)

数据来源:Wind共2页 [1] [2] 下一页

搜索更多: 金科文化