即时配送三巨头之一的达达集团(下称达达),昨日在美国纳斯达克成功挂牌上市。

确定发行价为16美元/ADS(美国存托股票)。其中此次上市发行规模为2000万ADS,每ADS代表4股普通股。如果全额行使“绿鞋机制”,达达集团IPO募资规模约在3.68亿美元,约合26.1亿元。

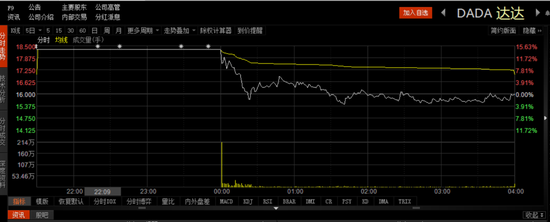

在中概股齐齐准备回归的当下,达达选择赴美上市并不是一个好时机。上市当天的开局就不太顺利,开盘价18.30美元较发行价16美元高开14.3%,但随后大幅跳水跌破发行价触及15.24美元,跌幅一度达到20%。截至收盘,达达报收15.99美元/股,市值34.97亿美元。

来源 / choice

事实上,瑞幸造假事件后,中概股在国际市场的信誉大幅受损。5月20日,美国参议院通过了《外国公司问责法案》(Holding Foreign Companies Accountable Act,又名“Kennedy法案”)。一位分析师对燃财经称,如果这个法案再经众议院通过,会直接对拟赴美上市的中国公司和已经上市的中概股有重大影响。

该法案要求证券发行人证实自身不受外国政府所有或控制,聘用海外审计公司的发行人必须对报告真实性作出保证,并接受美国上市公司会计监督委员会(PCAOB)的审查,如果连续三年PCAOB不能对海外审计公司进行审查,将禁止发行人的证券在交易所和其他场所进行交易。

如果该法案最终通过并落地,中概股就必须接受PCAOB对会计底稿的审查,但这将违反中国的法律法规。

除此之外,瑞幸之后,纳斯达克也提高了IPO的门槛,募资金额要达到2500万美元或至少上市后市值的1/4。这也是纳斯达克首次对IPO规模设定最低数额。

美国证券交易委员会(SEC)也在不断加强监管,提高严查力度。比如据证券时报网的消息,SEC将对一位举报人提供近5000万美元的奖励,该人对公司的不当行为提供了详细的一手资料,从而成功实施了执法行为。这也是SEC举报人计划所授个人的最高金额。

回看即时配送行业,近十年的发展期内,争夺物流最后一公里的战役从未停歇。

这个赛道拥挤不堪、巨头林立,而达达虽然背靠京东,但业务模式单一,常年亏损,营收和融资一直依赖京东、沃尔玛,如今欲抢即时配送第一股,能收获资本市场的认可吗?一位业内人士表示,对于即时物流企业来说,技术的差距已经近乎于无,未来要拼的是资本和人才,持续靠金主爸爸输血的达达,似乎也难以为继、需要上市进一步续命。

靠金主爸爸输血撑起一片天

达达集团创始人、董事会主席兼CEO蒯佳祺在上市仪式现场分享了几个关键词,其中一个是“创造价值”——我们为所有零售商伙伴、所有品牌商伙伴、所有的用户创造更好的价值,这是我们的立身之本。

除此之外,蒯佳祺还表示:“坚持共赢。我们永远不跟零售商竞争,我们永远不会变成零售商,我们永远只会帮助我们的零售商、品牌商伙伴越做越好。”

成立于2014年的达达,在2016年与京东到家合并成立了新达达,其业务自此与京东到家密不可分。招股书援引艾瑞咨询的报告称,其运营的京东到家以GMV(成交总额)计算是2019年中国最大的本地即时零售平台之一,而达达快送按订单量计算则是2019年中国领先的本地即时配送平台。

从营收来看,2017年-2019年,达达分别实现营收12.18亿元、19.22亿元、 30.99亿元,2020年Q1季度达到了10.99亿元,几乎要追上2017年全年的营收;增速惊人,2018年同比增长57.8%,2019年同比增长61.3%。

数据来源 / IPO招股书 制图 / 燃财经

但具体来看业务,情况并不乐观。

达达的营收主要分两块,一是服务收入,包括点对点的跑腿服务,将消费者和零售商联系起来的市场服务,也就是B2C的配送服务,以及线上营销服务费和包装费;二是商品销售收入,主要是向骑手出售配送设备。在2019年以前,达达还尝试过无人零售货架,这一业务后被终止。

这些业务主要由达达快送和京东到家两个平台承担。其中,达达快送主要提供同城配送服务,京东到家的收入源自向商家收取配送服务费、商品销售佣金、线上营销服务费和包装费。

两项中,服务收入一直占大头,自2017年以来至今的占比均在95%以上,且这部分收入很大程度上依赖股东的供血,而另外的销售收入微乎其微。

数据来源 / IPO招股书 制图 / 燃财经

财报显示,在2017年、2018年、2019年以及2020年Q1,达达净收入的56.7%、49.1%、50.5%和37.8%分别来自京东的收入。另外,2018年、2019年及2020年Q1中,净收入的4.6%、13.0%和14.9%来自于向沃尔玛提供的服务。

总的来看,达达的抗风险能力弱,在过去三年里,来自关联方的净收入分别占总收入的56.73%、53.72%、63.4%。也就是说,达达半数以上的收入都得靠金主爸爸,而且依赖性逐年递增。

从股权架构看,上市后,达达与关联方并没有解绑,反而进一步加深。IPO之前,京东持有达达51.4%的股权,上市后股权稀释至47.1%。2016年6月,达达与沃尔玛集团签订了业务合作协议,达达负责配送沃尔玛集团的货物,随后的2018年,沃尔玛又对达达追加了3.2亿美元投资,IPO前沃尔玛为第三大股东,占股10.8%,IPO后股权稀释为10.5%。

达达的经营现金流净额常年处于负数状态,资金补给一直依靠外部融资,自成立以来,达达先后获DST、红杉、京东、沃尔玛等顶级风投基金和战略合作伙伴的八轮投资,累计融资金额超过11亿美元。

但2019年一年的现金流净额为负的15.87亿元,而目前他们账上的现金、短期投资等资产加起来不到20亿元。也就是说,如果没有外部资金支持,IPO融资是必然选择。

一项不赚钱的买卖

除服务方单一外,达达的业务也颇为单一,主要是即时零售和配送。

我们拆解美团的业务发现,外卖是总收入中占比56%的核心业务,但以2019年第四季度为例,外卖订单25.1亿单,以每单不到2毛的利润计算,利润是5亿元,仅相当于四季度整体净利润的1/3。

即时配送业务盈利难,在达达身上也验证了这一点。2017-2019年,达达累计净亏损49.97亿元,加上2020年Q1亏损部分,则累计亏损了52.76亿元。

数据来源 / IPO招股书 制图 / 燃财经

共2页 [1] [2] 下一页

搜索更多: 达达