|

乱象下的“利润边缘者”

对于美容行业来说,高毛利的医美无疑是一块“新大陆”。

在医美市场起步发展的20多年间,国内医美市场被过度开发,由于民营医美没有国家资质背书,因此一直存在广告导向和医疗导向的博弈。

随着所谓“颜值经济”大爆发,医美的高毛利彻底引发行业热情。于是,下游的美容行业从最初的以医美渠道自居,与医美机构分账,到最后自己开办医美机构,直接下场参与客源竞争。

其中,由于医美技术、开办资质等问题,加上医美行业核心产品低成本、高复购的特点,催生了现在的“医美黑产”。数据显示,我国90%以上的事故都是出自于非正规机构、非正规医生、非CFDA药品的三非之地。

正如上文提到的,以医美国际为例的正规医美机构公司,其成本产生的核心在于美容消耗品和正规执业医师开支。

但黑产机构不需要考虑这些,一支玻尿酸的成本可以压低至19元,这一成本给足了商家降价空间,而这些商家的目标人群也很固定:钱不多、爱美。在广告包装下,便宜的医美摇身一变成为“轻奢主义”,让不少消费者上钩。

至于正规执业医师,更是不存在的。联合丽格的《中国医美“地下黑针”白皮书》中提到过,“非法从业者比比皆是,美容师、美发师、美甲师、纹绣师都能摇身一变成为医美专家。”

可见,黑医美们对正规机构的优势便在于“便宜”,再加上广告包装,消费者真假分不清,才让乱象横生。

广告导向是医美营销长期进行粗放型营销的表现。由于过度依赖广告纳客,出于成本和时间的考虑,医疗技术的发展退居二位,医生处于销售生产线的末端,部分或全部丧失医疗决策权。

对医疗质量的忽视,导致行业内医疗服务逐渐形成同质化竞争,同质化或去医生化的结果只能是价格战。一方面获客成本日益高起,另一方面成交价格越来越低,恶性循环。

智通财经APP了解到,医美机构的推广手段主要有直客和渠道拓客两种。直客方式是指通过户外和电视广告、百度竞价搜索等方式吸引消费者直接前往店内咨询或消费;渠道拓客方式是指医院与美容院、美甲店、化妆品店等渠道商合作,渠道商从中获得返点或分成。

2018年中国医美行业规模达1217亿元,总获客成本为313亿元,占医美行业规模的25.7%。从获客成本的角度看复购率,其提升虽会让客单价降低,但同时也带来单个获客成本的降低。

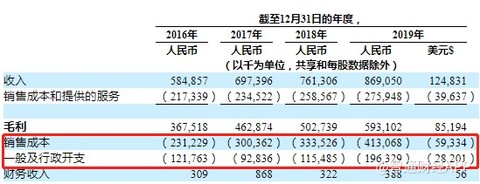

在医美国际的财报中,公司依然无法在行业营销怪圈中独活。2016-2019年,随着公司毛利的逐渐上升,公司营销费用和管理费用也在同步增长。

在报告期的4个年度中,医美国际分别在2016年、2018年和2019年这3个年度中,经营收入仅有不足40万元。可见,在实际经营领域,公司并赚不到钱。

导致公司在2019来了净利润扭亏的根本原因,是以可转换可赎回优先股导致的公允价值变动被计入了公司的当期损益。

智通财经APP了解到,根据国际会计准则,可转换可赎回优先股在资产负债表被列为“按公允价值计入损益的金融负债”,初始按公允价值确认,之后公允价值的变动计入当期损益。

这一项目的变动不反映公司实际的经营利润情况却能展现公司的估值变化。

通常情况下,公司估值增长,可转换可赎回优先股的公允价值会跟随上涨,这部分公允价值的增加需要在损益表中确认为“公允价值亏损”;反之,如果公司估值下降,可转换可赎回优先股的公允价值也会跟随下降,相应的公允价值的下降在损益表中需要确认为“公允价值收益”。

这也意味着,此次在医美国际业绩中出现的1.37亿元可转换可赎回优先股的公允价值收益,其实是公司估值下跌的结果,与公司当期经营业绩无关。

对于医美国际而言,目前最核心的痛点,仍来自于以客源导向为主的发展策略。对于正规的医美机构而言,打破价格战的恶性循环,关键在于扩大专业医师团队,夯实医疗技术。在乱象之下,坚持树立口碑才是真正的破局之道。

来源:智通财经 共2页 上一页 [1] [2] 搜索更多: 医美国际 |