|

4月25日,牛栏山酒厂母公司顺鑫农业发布了公司2019年报,全年白酒产品的收入增速较低,且下半年增速明显低于上半年。但得益于猪肉及房地产业务的快速增长,公司全年的业绩增速尚可。

近十年来,顺鑫农业的白酒产品营收占比从27%增长至70%,白酒的快速突进是顺鑫成长的核心。而在2019年,即将剥离的房地产业务以及周期性强但整体复合增速一般的猪肉业务却承担业绩增长的重头,顺鑫的业绩预期及稳定性面临考验,高估值的故事还能讲多久。

牛栏山破百亿现隐忧 “低端茅台”提价难

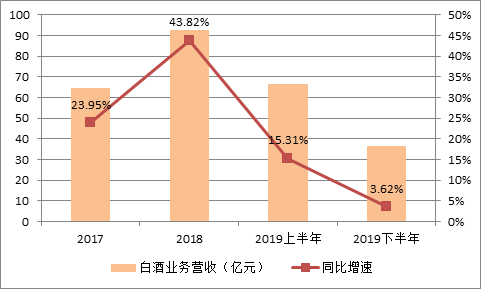

年报显示,顺鑫农业2019年实现营收149亿元,同比增长23.4%,但实现净利润8.09亿元,同比增长仅8.73%。相较于半年报,顺鑫在营收增速提高的情况下,利润增速却明显下滑,这其中主要是由于利润重头白酒产品在下半年不及预期。自此轮白酒复苏以来,顺鑫农业的白酒收入增速在2017年、2018年分别增长至23.95%、43.82%,2019年则略显疲态,上半年降至15.31%,下半年更是只有3.62%,增速明显下滑。

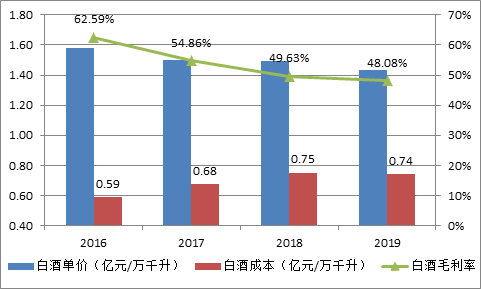

全年白酒产业营业收入102.89亿元,牛栏山实现了破百亿的里程碑,但值得注意的是,白酒全年销量71.76万千升,同比增长15.56%,高于营收10.9%的增速,这主要是由于产品的毛利率持续下滑所致。2016至2019年间,顺鑫的白酒单价连降四年至1.43亿元/万千升,这与我们常识上看到的消费升级并不符合,而与此同时,成本占比却在持续上升,从2016年的0.59亿元/万千升增长至2019年的0.74亿元/万千升,复合增长率达到7.8%,明显超过期间的通胀水平。

产品卖得越来越便宜,成本还在不断上涨,“低端茅台”的消费升级概念似乎被证伪。提价能力不足导致公司白酒业务毛利率四年间均呈下滑趋势,至48.08%。而根据中国产业信息网的数据显示,2019年国内白酒的平均毛利率为76.86%。

渴望全国化 关注今年一季度业绩

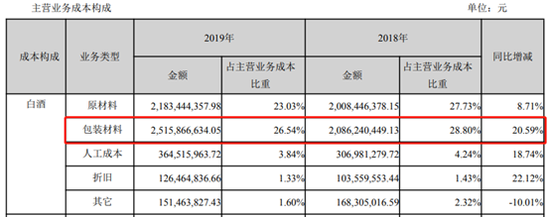

顺鑫农业为了将牛栏山品牌更多地推往全国,全年的销售费用增速较快,达到16.68%,明显快于白酒收入增速而管理费用同比增长也达到23.16%。值得一提的是,白酒业务成本中,扣除人工等成本外,其包装材料费用为25.16亿元,超过原材料费用的21.83亿元,占比分别为23.03%、26.54%。包装材料成本增速达到20.59%,明显高于原材料的增速,顺鑫在包装上加大支出以至于一瓶酒的成本最大的是包装而不是产品本身,则折射出顺鑫想实现品牌提升及全国化的决心。

事实上在过去一年,顺鑫继续斥资推进全国化进程也有收获,外埠市场销售收入占比提高达到64.58%,营收同比增长28.78%,而同期北京地区的销售增速为14.68%,同时公司全年的运费和促销费快速增长。而其中牛栏山于去年在省外市场的占比达到了76.63%,北京市场占比仅为23.27%。 共2页 [1] [2] 下一页 搜索更多: 顺鑫农业 |