|

一年多前,万达电影总裁曾茂军曾信誓旦旦对外表示,“商誉是一个财务概念,有信心完成未来几年的对赌业绩。” 如今,他却食言了。

4月21日,万达电影(002739.SZ)发布2019年报,实现营业收入154.35亿元,同比减少5.23%;归属于上市公司股东的净亏损47.29亿元,同比大跌324.87%;归属于上市公司股东的扣除非经常性损益的净亏损48.47亿元。

作为全国最大院线,这也是万达电影近五年以来首次出现净利润负增长,并跌入谷底。不仅巨亏47亿元,王健林还未完成收购万达影视的业绩承诺,需要作出现金补偿。

巨额商誉

谈及去年利润大幅亏损原因之时,万达给出的理由为,由于公司计提了商誉减值等资产准备59.09亿元。如果剔除这一因素的影响,万达电影2019年其实是赚了11.41亿元。

在59.09亿元的计提减值准备金额中,其中商誉减值高达55.75亿元,占2019年度归属于上市公司股东净利润绝对值比例的117.90%。

万达商誉问题是历史遗留问题,和多年来数次大手笔收购不无关系。通俗来说,就是之前的并购,买得有点贵,但是收购来的公司业绩却不理想,由此对上市公司及股东形成一定的损害。

此次巨额商誉减值的对象包括此前并购的影城(2014年-2018年约以35.9亿元并购的14家影院)、时光网(并购价格约23.4亿元)、慕威时尚(已更名为北京万达传媒)、Propaganda GEM Ltd。

具体来看,并购影城、北京万达传媒、Propaganda GEM Ltd和时光网在2019年的计提商誉减值分别为23.40亿元、10.33亿元、2.09亿元和19.93亿元,计提依据为“资产组的可收回金额低于其账面价值”。 国内并购的企业营收能力下降,而国外并购标的同样也不容乐观。万达曾在2012年以26亿美元购买AMC娱乐100%股权。眼下,受疫情影响,AMC院线被传出申请破产的可能性变大。

虽然,万达集团通过官方网站出面辟谣,表示“申请破产”纯属谣言。但不可否认随着海外疫情的爆发,AMC确实遭受重创。4月7日,信用评级机构标准普尔全球将AMC的信用评级从B降至CCC-级。 宁可补偿业绩也要计提商誉 此份业绩报,这也是万达电影收购万达影视以来的第一份年报。

去年5月,万达电影经过几度更改方案、历时三年多,完成了对万达影视百亿级的艰难重组。据此,万达电影成为万达影视的控股股东,持有其95.77%股权。 在重组方案中,万达投资、莘县融智、林宁承诺万达影视2018年度、2019年度、2020年度及2021年度承诺净利润数分别不低于7.63亿元、8.88亿元、10.69亿元、12.74亿元。 如果不计提巨额商誉,万达电影11.41亿元的利润,是完成业绩承诺的。王健林为何宁可做出现金补偿,也要计提商誉呢? 去年一整年里,万达影视由于影片数量较少、体量较低且部分影片票房不及预期, 加上受游戏行业政策调整影响,部分产品上线延迟,导致整体盈利不佳。

财报显示,2019年,万达影视实现3.16亿元归母净利润,扣除占用的资金成本、非经常性损益后的归属净利润为3.01亿元,未能完成8.88亿元的业绩承诺。所以相关股东方需用自身资金弥补,当期应补偿金额14.53亿元,应补偿股份数量为4375.4万股。

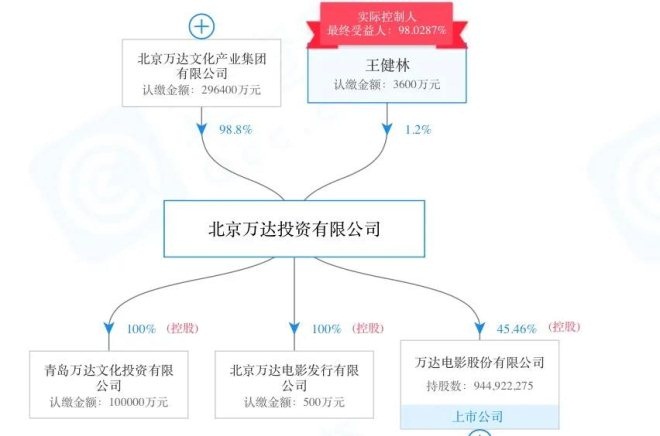

万达电影称,此次补偿由北京万达投资有限公司(简称“万达投资”)全部承担,即由万达投资补偿4375.4万股,以上所补偿的股份由万达电影以总价人民币1.00元的价格回购并予以注销。据悉,万达投资由王健林持股98.03%。也就是说,此次补偿基本也是由王健林掏钱。 回购注销完成后,万达电影注册资本将减少,总股本将由20.78亿股减少至20.34亿股。 共2页 [1] [2] 下一页 搜索更多: 王健林 |