|

3月12日午间,太古地产(01972.HK)发布2019年度业绩公告。公告显示,2019年全年太古地产实现营业收入142.22亿港元,同比减少1%;期内营业溢利137.92亿港元,同比减少55%;归属股东净利润134.23亿港元,同比下降53.17%。

在2019-2020年,太古地产连续两年遭遇“黑天鹅”事件。2019年下半年开始香港出现修例风波,酒店、零售层面受影响尤甚,太古地产作为老牌港企也未能幸免。2020年一开年,新冠肺炎疫情突袭,并对香港及内地的零售物业已经产生了不利影响。

为此,太古地产在业绩公告中也指出,预计2020年的零售物业及住宅租金收入将会下降,酒店的入住率和收入大幅下跌。在不影响租户及其他顾客长期关系的情况下,将尽可能节省成本。

香港地区零售物业表现不佳 租金收入下降12%

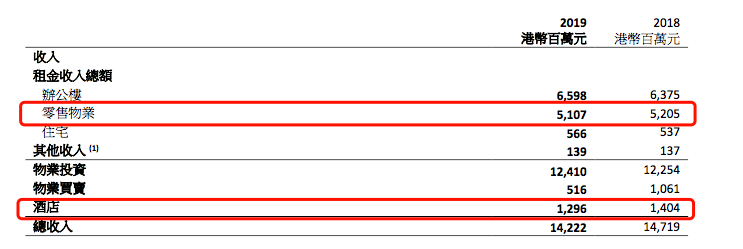

公告显示,在2019年太古地产零售物业收入51.07亿港元,相较于2018年的52.05亿元降低1.88%;酒店业务收入12.96亿元,相较于2018年的14.04亿元降低7.69%。上述两项业务收入的降幅均高于太古地产总收入降幅的1%。

来源:业绩公告

由于社会事件以及全球经济的不稳定性,太古地产在香港地区的零售以及酒店业务经历“寒潮”,表现不佳。

截至2019年12月31日,太古地产香港零售物业组合的租金收入总额为24.37亿港元,比2018年下降12%。其中,太古广场购物商场作为太古集团旗下太古广场综合发展项目的重要组成部分,有别于2018年全年增长11.8%的表现,2019年的零售销售额下跌17%。

对此,太古地产表示,主要由于向零售销售额受到香港社会事件不利影响的租户提供租金支援。

除零售物业之外,太古地产在香港的酒店业务也遭到不利影响。总体来看,2019年因社会事件访港的过夜旅客全年减少19%,而2019年12月则减少57%。太古地产在香港由集团管理的酒店受到旅客减少的影响,业绩转差。

公告显示,2019年由太古地产管理的酒店之折旧前营业溢利下跌16%至1.68亿港元。虽然上海和美国的业绩有所改善,但不足以抵销香港业绩之转差。

不过,在2019年太古地产位于香港的办公楼组合业务租金收入表现稳定。2019年太古地产香港办公楼物业组合租金收入总额为61亿港元,较2018年增长4% 。

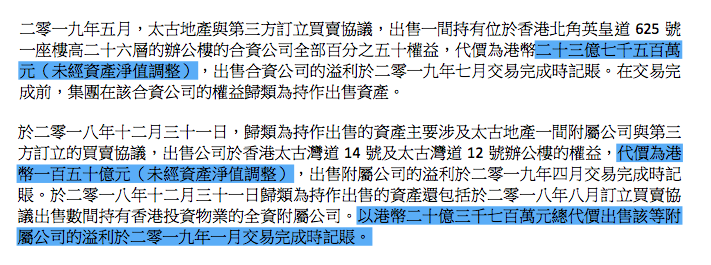

太古地产表示,增长亦反映了2018年第四季度开幕的太古坊其全年租金收入,但部分因2019年4月完成出售太古城中心第三座及第四座办公楼后,租金收入减少而抵销。

与此同时,由于2019年出售两座位于太古城的办公楼以及香港其他投资物业,太古地产2019年股东应占基本溢利241.3亿港元,相较于2018年的101.48亿港元增加138%。

在过去数年间,太古地产都通过出售非核心资产回笼资金,用于核心物业的获取、建设与修整。值得注意的是,虽然出售资产能够带来短期收益,进而拉升业绩,但相比之下该类收益不具有可持续性。

来源:业绩公告

内地零售物业收入增长10% 2020年不确定性增加

与香港的情况相比,2019年太古地产在内地与美国的表现强劲。

公告显示,太古地产2019年经常性基本溢利(不包括出售投资物业权益的溢利)为76.33亿港元,而2018年则为75.21亿港元,增幅主要反映来自中国内地物业投资的基本溢利上升。

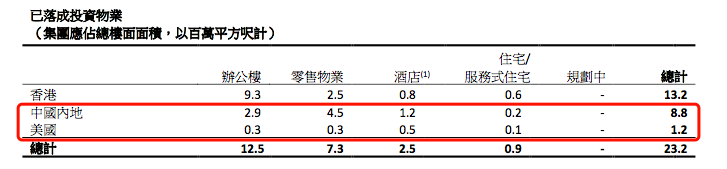

来源:业绩公告

在2019年太古地产已完成的投资物业中,中国内地应占总楼面面积达到880万平方尺,占太古地产2320万平方尺应占总楼面面积的37.93%。其中,在中国内地的零售物业面积达到450万平方尺,占太古地产730万平方尺总楼面面积的61.64%。

数据显示,2019年,太古地产在中国内地零售物业的估值为551.12亿港元,其中太古地产应占权益为403.4亿港元。尽管人民币兑港币贬值4%,2019年太古地产在中国内地零售物业的租金收入23.76亿港元,较2018年增加10%。

根据公告统计,太古地产目前在北京、上海、广州、成都持有8座投资物业,包括3幢写字楼和5座零售物业。例如,北京三里屯太古里、广州太古汇、北京颐堤港、成都远洋太古里和上海兴业太古汇。 共2页 [1] [2] 下一页 搜索更多: 太古地产 |