产品设计方面,款式顺应亚洲人的身材特点,该品牌20世纪70年代的不少经典风格被重新演绎。创新度也是产品环节最为看重的指标之一,“我要求每一季的创新面料不少于一半,进口材料的比例不少于40%”,姚伟雄称。

至于最接近大众的市场推广,FILA采取以娱乐时尚明星为主的营销布局。舒淇、高圆圆等一众合作明星为FILA吸引了不少年轻消费者。

无论是品牌基因、产品定位,还是营销模式,安踏有意在FILA与主品牌之间设置“防火墙”区隔。最终FILA成为安踏在中国市场与耐克和阿迪达斯叫板的一张王牌。2019年上半年,FILA品牌实现营收65.38亿元,在集团整体收益中占比44.1%,两大主品牌的贡献基本实现平分秋色。

大渠道 除“大品牌”外,安踏还提出“大渠道”战略,从批发向零售转型,打造品牌DTC(直接面向消费者)模式,大力发展直营渠道。具体而言,5年内Amer Sports将现有的360余家自营渠道拓展至1000余家,DTC业务收入占比从2018年的11%提升至30%。

分销与直销的博弈,从根本上来说是制造商与经销商之间的利益分配,是一种控制与反控制。这种博弈是安踏驾轻就熟的技艺。虽然在销售环节采取分销制——绝大部分门店由各地的经销商出钱投建,但安踏却对渠道保持了超强的控制力。这一点,恰恰是安踏过去10年里最重要的运营经验之一。

从2011年开始,安踏的每个终端零售门店都被强制要求接入公司ERP系统,目的是让总部能实时监测和分析每个零售终端、每款单品的销售数据,实现整个集团的信息与资源共享,以此指导生产、平衡库存,并及时优化店铺网络,摒弃业绩不佳的门店。

分销商对于品牌方要求完全开放经营数据这一点,显然没那么容易顺从。但是北京奥运会之后不到3年,体育运动消费产业陷入异常痛苦的泡沫期,阿迪达斯和耐克也未能幸免,对中国市场吞吐力过于乐观的预估,在2011年触发了行业性的库存危机,所有品牌都在降价清库存。当时极度糟糕的市场环境倒逼着分销商,只能接受与安踏合作,共渡难关。

去库存的过程,也引发了安踏的反思——早年的商业逻辑只能说是一种简单的批发模式,经销商拿到货,打了款后,安踏就不管了。真正的“零售导向策略”应该实现对于经销渠道的强控制和输出标准化管理方案。这场以化解危机为驱动力的渠道管理模式调整,标志着公司完成了从批发模式向零售模式的转型。

正是由于调整态度坚决,2012年行业最艰难的一年,安踏仍获得13亿元的净利润,“意外”完成了对李宁的反超。同期李宁因为数量庞大而管理松散的加盟模式,清库存不利,被迫承担近20亿元的净亏损,元气大伤。

值得关注的是,不同于依靠渠道经销商的安踏本品牌,FILA的渠道改革采取的是另一条路径——耗时三年,从经销商手中收回80%门店,改为直营模式,从总部到零售端形成扁平化管理。这种坚持在国内一二线重要城市开设大店的策略,推广效果显著。在中国市场,直营是品牌维护中高端形象的铁律,有利于公司把控终端、控制体验、对消费趋势快速作出反应。

不同路径均验证了安踏对于渠道变革的控制力。这种与经销商之间的密切关系,甚至一度成为浑水的做空论据。安踏前员工、服装分析师马岗对此反问道:“为什么要怀疑考100分的学生作弊呢?”在他的回忆中,丁世忠在2013年、2014年左右曾高频度地大量拜访各级经销商,“有一段时间基本每天都在探店”。

大平台 安踏试图再造数个FILA,系统化的管理与资源协同成为关键支撑。安踏品牌总裁郑捷认为,过去十多年安踏最大的变化之一是从相对即兴的管理模式升级到系统性的管理模式。从原来只是为了拿下一笔生意,点状地干一件事情,到现在具备了从上到下的计划性和系统性。

2019年4月在宣布收购Amer Sports同期,安踏完成了架构调整,根据旗下品牌不同属性分成专业运动、时尚运动以及户外运动三大品牌事业群,专注各自领域,并加速推进协同孵化、价值零售和国际化。

与互联网企业倡导的中台架构类似,安踏在集团层面搭建起零售、供应链和共享支持三大平台,前端直接面对消费者的品牌群完全独立,各个品牌群都有自己的设计、品牌、营销等职能,并全面推动品类制;后端采购、物流、财务、零售、电商等能力共用,以提升效率和发挥规模优势。

对于安踏而言,这次架构调整是一场不小的“手术”。收购Amer Sports后,安踏旗下品牌超过20个。其中,Amer Sports旗下各品牌运作良好、具备造血功能和持续发展能力,均已搭建经验丰富且独立稳定的管理团队。收购完成后,Amer原CEO和主要管理层继续领导公司,各品牌高管与核心人员也将留任;对管理层的激励将侧重长期价值创造,以解决股权分散、缺少大股东的弱点。

与此同时,安踏将主要精力放在中国业务的调整与改革中,基于其在国内市场运营高端品牌的经验能力,从产品、供应链、零售等维度助力Amer Sports旗下核心品牌在中国市场的快速落地和成长。

以供应链为例,2018年Amer Sports的60%产值来自亚洲 (22%来自中国),全球133家供应商中,中国有62家。安踏在国内打磨多年的供应链体系将有助于Amer旗下产品在国内的开发和销售,形成更好的协同效应。而收购Amer Sports给安踏带来全球品牌运营和渠道管理经验,为主品牌的全球化运营积累宝贵经验。此外,Amer Sports旗下品牌的设计研发产品能力突出,与全球顶级供应商有着良好的合作关系,安踏可借此打磨和提高产品设计研发能力,进一步提高主品牌品质。双方产生的协同效应大小将成为研判收购成败的关键。

03

安踏的终局:the end of the beginning

13年前安踏在香港证券交易所上市当天,丁世忠主动提出要和到场的公司管理人员一一合影。合影后,他带着浓重的闽南口音说了一句:“一切才刚刚开始。”如今,安踏市值超过2000亿港元,比李宁、特步、匹克、361°四家市值之和还多。

在丁世忠办公室的书柜上,耐克创始人菲尔·奈特所著的《鞋狗》就放在《孙子兵法》旁边。安踏面前的道路清晰:保住国内体育品牌领军者的地位,在更多细分市场抢夺国内市场第一,在主场上跨过耐克、阿迪这两座国际品牌大山,甚至尝试撬动巨头固若金汤的后花园——美国和欧洲核心市场。

从财务数据上看,2015年耐克、阿迪达斯的营收分别为安踏的近18倍、11倍。2018年,这两个数据缩小为10.5倍、6.9倍。数字虽有缩小,但差距依然明显。在品牌价值上,英国品牌评估机构Brand Finance发布的“2019全球最有价值TOP50服饰品牌”榜单中,耐克蝉联第一,品牌价值为324.21亿美元;安踏虽然位列第21位,但品牌价值仅38.7亿美元。作为本土体育用品行业老大,安踏任重道远。

某种程度上,安踏主品牌的品牌力还弱于李宁。近几年,李宁主攻设计,借助国潮东风登上纽约国际时装周,韦德之道等爆款收割了一大波年轻拥趸。而安踏主品牌从2018年下半年才推动“品牌重塑”,意欲更贴近一二线城市的年轻人,但至今未有阶段性成果。

重塑战略和体系的同时,安踏将核心竞争力定位在产品研发与创新上。2018年年报显示,安踏研发成本占销售成本减少0.5个百分点达到5.2%,但绝对值增长了25%左右。第二名李宁的研发占比为1.9%。从投入的研发资金量来看,安踏在国内同行中遥遥领先。但与国际巨头相比,安踏的研发投入金额仍有差距,耐克的研发投入占营收比例约为10%。

收购Amer Sports为安踏提供了一个弯道超车的机会。以始祖鸟为例,由于其对新工艺和新技术近乎疯狂的追求,在短短十几年时间内,始祖鸟成为北美公认乃至全球领导型的户外品牌,它的专卖店跟奢侈品店并排开着,被称为“户外用品的爱马仕”。2019年年11月,一款售价12000元的始祖鸟羽绒雪服限量礼盒成为李佳琦直播间的最贵单品,20秒就售空了。以科研精神做产品、醉心于精益求精的求索是始祖鸟不变的精神内核,在果壳发布的测评视频中,实验员穿上这件羽绒遭遇了一系列残酷试炼:裁纸刀、淋浴、鼓风机、挂烫机,甚至还有一辆温度低于零下20摄氏度的冷藏车……

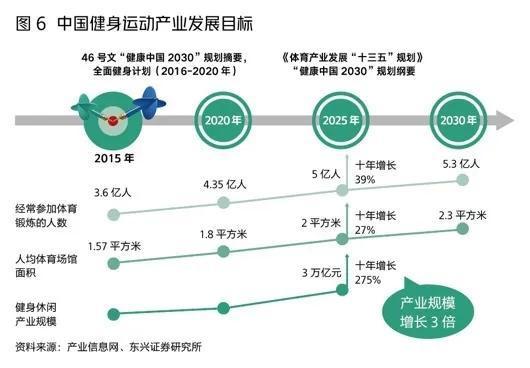

除此之外,中国的体育产业远未到爆发期,仅以运动服饰的人均消费为例,中国的运动服饰人均消费28.75美元/年,日本是110.57美元/年,美国是357.48美元/年,巨大的差距意味着运动服饰行业增长的巨大空间。安踏的“双A计划”正处于漫长的增量进程中。

“安踏们”所面对的赛道,不仅拥有政策红利、兼顾消费升级,而且拥有全球成长最快、空间最大的体育产品市场。问题的关键仍然在于,机会均等的情况下,个体企业的发展路径。对于安踏而言,全球业务的运营和磨合将是未来需要攻克的难关。

来源: 中欧商业评论 尹晓琳

共2页 上一页 [1] [2]

搜索更多: 安踏