|

上述两笔超短期融资券均于今年第四季度到期。据Wind数据统计,金地集团今年内将有6笔已发行的债券到期,除上述两笔超短期融资券外,还包括3笔一般中期票据和1笔证监会主管ABS,当前余额合计67.44亿元,到期日集中于8月份以后。最大一笔为8月5日到期的中期票据,规模为25亿元。

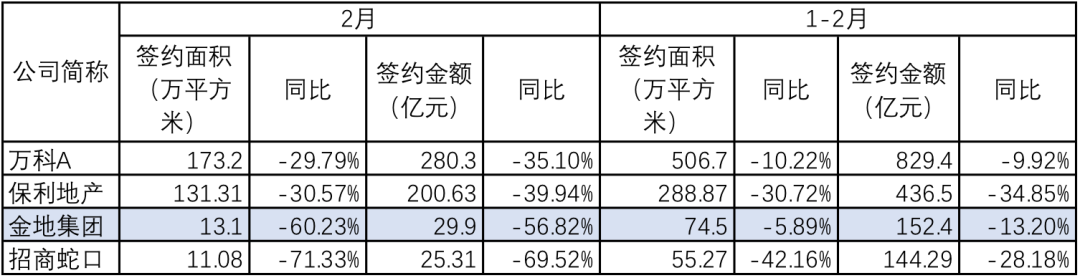

“招保万金”2月份销售数据

数据来源:上市公司公告

110亿元公司债券在路上

20亿元的超短期融资券或许只能解燃眉之急,并不能满足金地集团对资金的需求。实际上,该公司还在计划更大规模的融资。

2月11日,据上交所消息,金地集团公开发行2020年公司债券已获上交所受理。根据金地集团《公开发行2020年公司债券募集说明书》,此次债券发行规模为不超过人民币110 亿元(含110亿元),发行采用分期发行方式;债券期限不超过20年(含20年),可以为单一期限品种,也可以为多种期限的混合品种。

据悉,此次债券募集资金拟用于偿还公司到期债务或到期/回售的公司债券,换言之就是“借新还旧”。进一步看,金地集团拟以此偿还的到期或回售的存续公司债券有5笔,均于2021年—2023年到期;其中4笔的回售日在2020年5月至10月,当前余额合计80亿元。

金地集团在上述募集说明书中表示,此次拟发行债券的偿债资金将主要来源于发行人经营活动产生的收益和现金流。但标点财经研究员注意到,2017年、2018年、2019年前三季度,该公司经营活动现金流量净额均为负值,净流出额依次为69.89亿元、18.28亿元、2.71亿元。金地集团亦提示,在此次债券存续期内,若未来销售资金不能及时回笼、融资渠道不畅或不能合理控制融资成本,将可能会影响此次债券本息的按期兑付。

金地集团此次的发债计划遭到上交所追问。上交所在审核反馈意见中要求金地集团补充披露经营性与非经营性其他应收款的划分标准和认定依据、其他应收款中非经营性占款的比例和形成原因、主要往来款未来回款安排及未计提减值准备的相应依据,并要求补充说明报告期内购置土地资金来源情况或相关安排,以及说明购置土地资金来源是否符合相关监管要求。

来源:投资时报 标点财经研究员 黄凤清 共2页 上一页 [1] [2] 搜索更多: 金地集团 |