不过,销售规模上涨、权益销售比重却有所下降。根据观点指数发布的2019中国房地产权益销售金额TOP100榜单,2019年合景泰富的权益销售金额为555.2亿元,权益比重约64.5%,相比2018年全年平均权益占比80%左右大幅下降。显然,合景泰富正在加强合作。

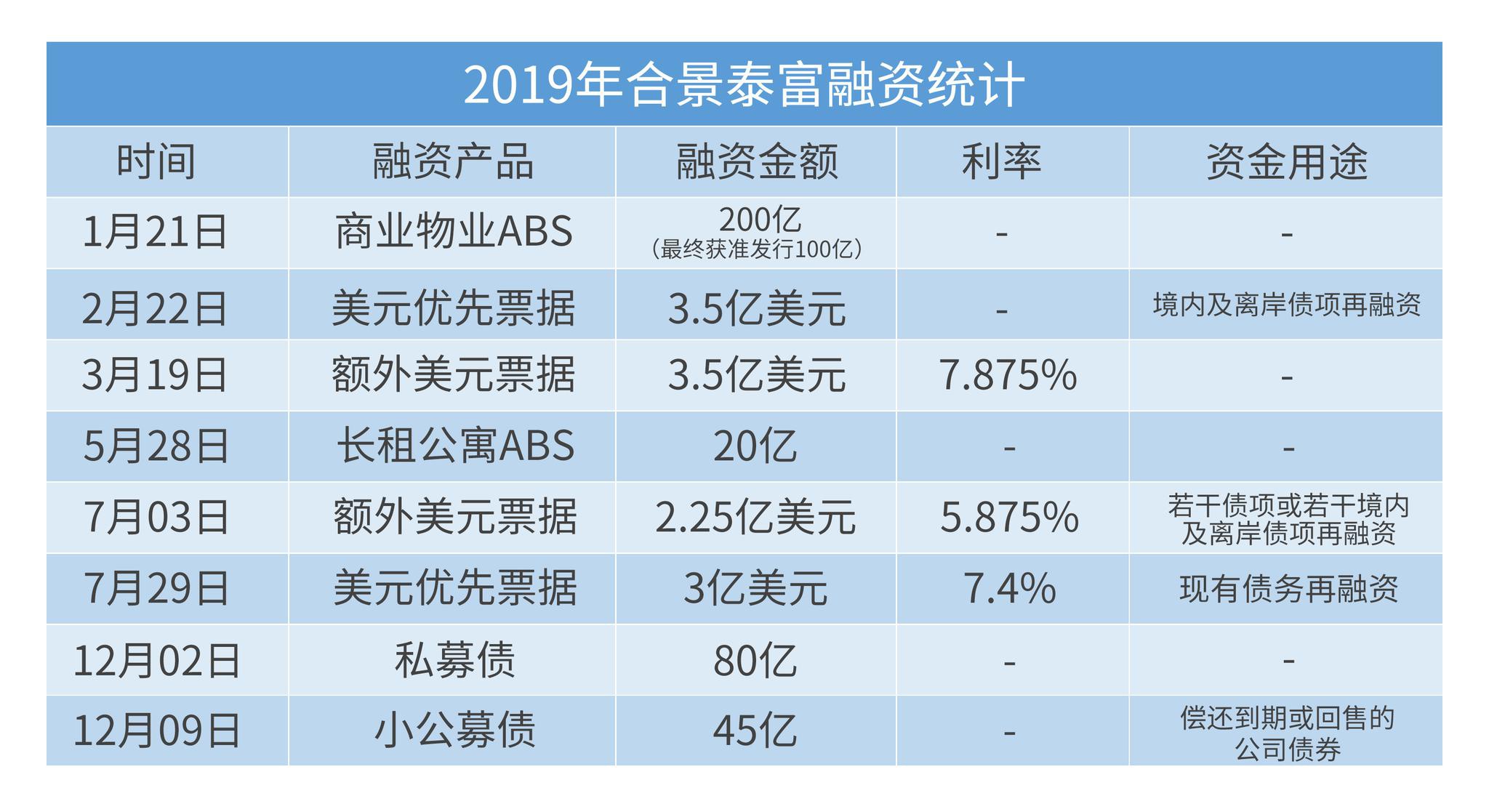

另一方面,合景泰富在加大融资力度,寻求海外债进行融资的同时,还“创新”融资方式,拓宽融资渠道。

数据来源:企业公告,观点指数整理

于3月11日,合景泰富发行了市场首单CMBS,具体为100亿规模的商业物业资产支持专项计划,该债券于7月份成功发行19亿元,利率5.3%。

12月不到半个月的时间内,合景泰富旗下子公司广州合景申请了两项合共125亿的公司债。广州合景的融资主要与收购广州天建而增长的债务有关,而该项资产重组则是合景泰富为集团内部进行的股权调整和架构内资源整合。

为管理好资金池,合景泰富在这一年里花了不少心思。

“在盈亏平衡、利润率越来越低的情况下,企业就必须重视精细化管理提升盈利能力。”合景泰富地产首席执行官蔡风佳曾表示。为此,合景泰富与SAP(中国)有限公司、IBM就构建合景泰富SAP数字化管理平台系统签订合作。

“如果不进行精细化管理,赚钱的项目就可能变成亏损的项目,一体化数字管理平台最大的价值之一就是集团经营风险可控。”最终的表现则是给企业所有的运营流程,以及企业对于整个集团资金落实到所有项目的动态利润率、集团整体的现金流、以及所有的预测(项目进度预测,开发土地预测,现金流的预测)带来保障。

更重要的任务

融资以外,合景泰富2019年大部分动作都集中在拿地上。

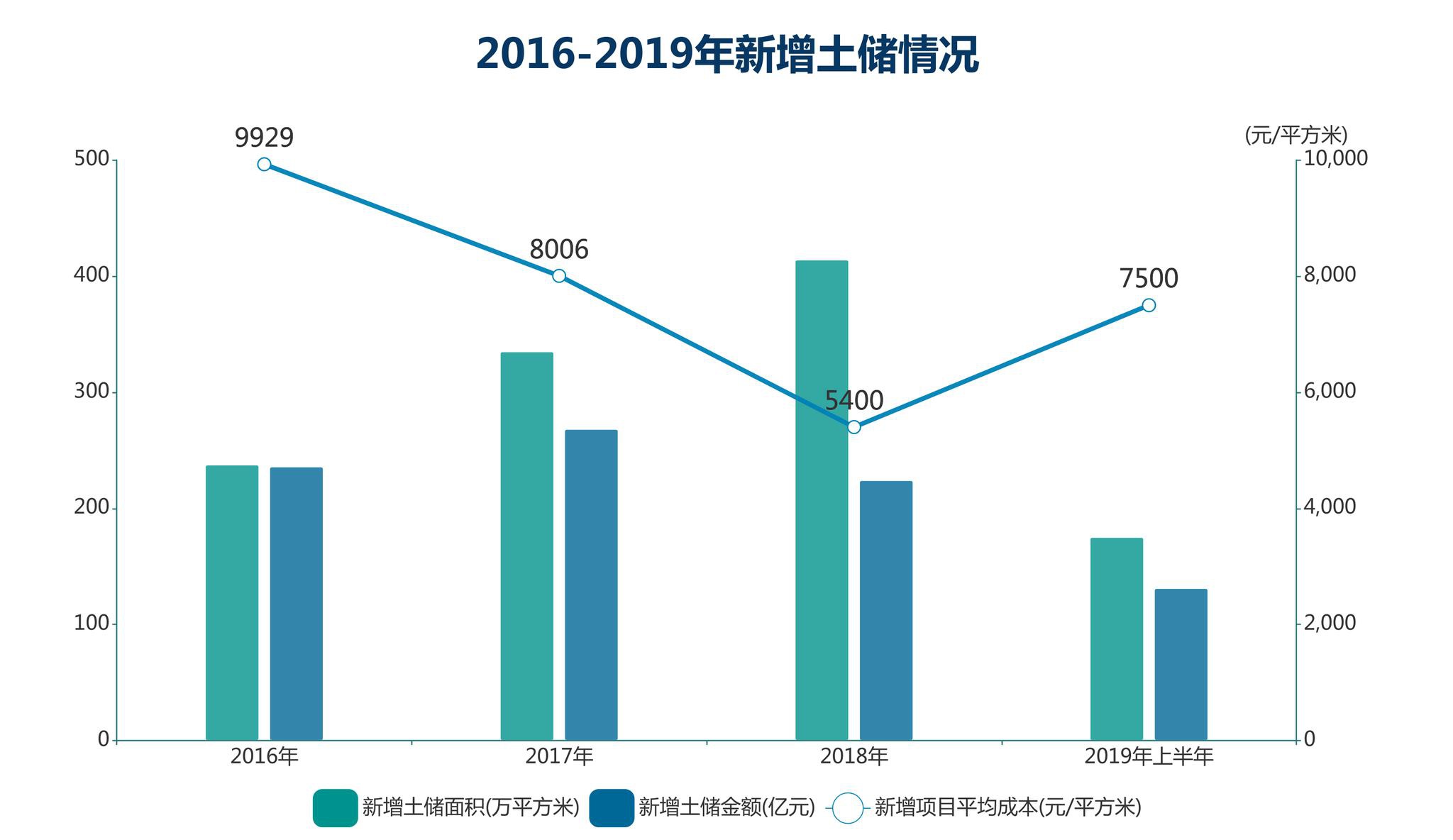

后面的路要跑赢,需要补充足够的储备。按时间线回溯可以发现,一贯低调的合景泰富从2016年起便开始蓄力。

土储上加大全国化战略布局力度,进入城市数量由2016年末的12个城市扩展至2019年6月末的38个城市,项目数量亦由2016年末的67个增加至2019年6月末的153个。截至6月底,合景泰富旗下共拥有153个项目,拥有共计权益建面约1772万平方米的土储。

数据来源:企业年报,观点指数整理

单从2019年来看,土地获取主要集中在上半年,共新增16个项目,合计新增权益建筑面积175万平方米;如果按面积计算,其中约50%新增权益建面通过招拍挂方式获取。

值得注意的是,合景泰富多次是以超过45%溢价竞得地块。2月份,以总价37亿摘天河黄埔金融城商住用地,楼面价3.7万/平方米,溢价超45%。3月底,以上限4.97亿元竞得杭州塘栖小城市核心区商住地块一,溢价49.77%。4月份,以总价3.01亿摘浙江临海商住地,溢价54.36%。6月,以12.46亿摘增城荔城街罗岗村A19124宅地,溢价45%。

进入城市数量和项目数量均大幅增加,这对合景泰富跨区域项目管理能力及资金平衡能力带来一定的挑战。土储和项目建设不断增多,加上存货和投资性物业规模较大,也直接影响了多项财务指标,包括负债率增长、资产周转速度难以提升、毛利下滑等。

事实上,为了以较低价格获取土地,合景泰富获取新项目的主要形式已开始转向收并购。

从拿地均价来看,2016-2018年公司新获取项目楼面均价分别为9929元/平方米、8006元/平方米和5411元/平方米,下降幅度较大。2019年上半年,新获取的项目16个,权益建筑面积为175万平方米,楼面均价为7500元/平方米,该数据有所上升或因为多次通过招拍挂方式以高溢价拿地。

如何实现规模和利润并进,始终是一个难题。面对行业瓶颈期,合景泰富也在寻找新的“出路”。

2018年,“合景泰富地产”便更名“合景泰富集团”,为调整未来发展布局规划做铺垫。

多元化发展成效的确在业绩上有所体现。2018年末,合景泰富在物业开发、物业投资、酒店营运及物业管理方面的收入分别约60.64亿元、3.79亿元、4.68亿元、5.66亿元。其中,物业投资、酒店营运、物业管理收入分别提升64.1%、10.3%和24.2%,物业开发收入占比从2017年的90.38%降至81.1%。

截至2019年上半年,物业开发、物业投资、酒店营运及物业管理收入分别约97.1亿元、3.2亿元、2.5亿元及3.63亿元。

于8月份,合景泰富进行了一项人事变动,原首席财务官徐锦添辞任公司执行董事、首席财务官、公司秘书等职位,并将出任集团高级顾问。对此,孔健岷称:“徐锦添有更重要的任务。”

常年担任公司CFO的老将,在公司加速发展阶段突然抽身,“更重要的任务”给人们留下了许多猜测和想象空间。有分析猜测是分拆物业,据了解,截至2019年6月30日止6个月,合景泰富物业管理收入约3.6亿元,同比增长约43.6%。

“更重要的任务”是什么?新的一年里,或许合景泰富会给出更明确的答案。

来源:观点地产网

共2页 上一页 [1] [2]

搜索更多: 合景泰富