虽然此前已经数次预警,但当债券真正违约的时候,市场还是有些意外。

12月2日晚间贵人鸟发布公告称,即将于2019 年 12 月 3 日到期的“14 贵人鸟”债券未能按期兑付,将自 2019 年 12 月 3 日起在上海证券交易所固定收益证券综合电子平台停牌。

“14 贵人鸟”公司债券2014年的发行规模为8亿元,截至目前债券余额为6.47亿元,债券利率为7%,信用等级为“CC”,如期如数兑付存在着较大的困难,贵人鸟在公告中称,正在继续通过多途径筹集偿债资金,并积极与债权人寻求债务和解方案。

这不是贵人鸟最近遇到的唯一麻烦。早在一周以前,贵人鸟控股股东贵人鸟集团持有的3000万股无限售条件的流通股被移送福建省厦门市中级人民法院司法拍卖平台进行第一次公开拍卖。

截止到目前,贵人鸟集团持有贵人鸟4.79亿股,占公司总股本的76.22%,累计被冻结数量为4.27亿股,占公司总股本 67.86%,占控股股东所持有公司股份的 89.03%。本次将被司法拍卖的3000万股占公司总股本的 4.77%,占控股股东所持有公司股份的 6.26%。

本次拍卖不会导致公司的控股股东和实际控制人发生变化。截至本公告披露日,贵人鸟集团持有的本公司股份累计将被司法拍卖的数量为6769.50万股,占公司总股本的10.77%,占控股股东所持有公司股份的14.13%。

股东质押股份被拍卖、债券逾期未兑付、主体信用被降级,曾经的“体育第一股”贵人鸟为什么会走出了与安踏、李宁完全相反的道路,从2010年到2019年这短短的十年期间,贵人鸟到底经历了什么?

2012年净利润达顶峰 2013年盈利能力恶化

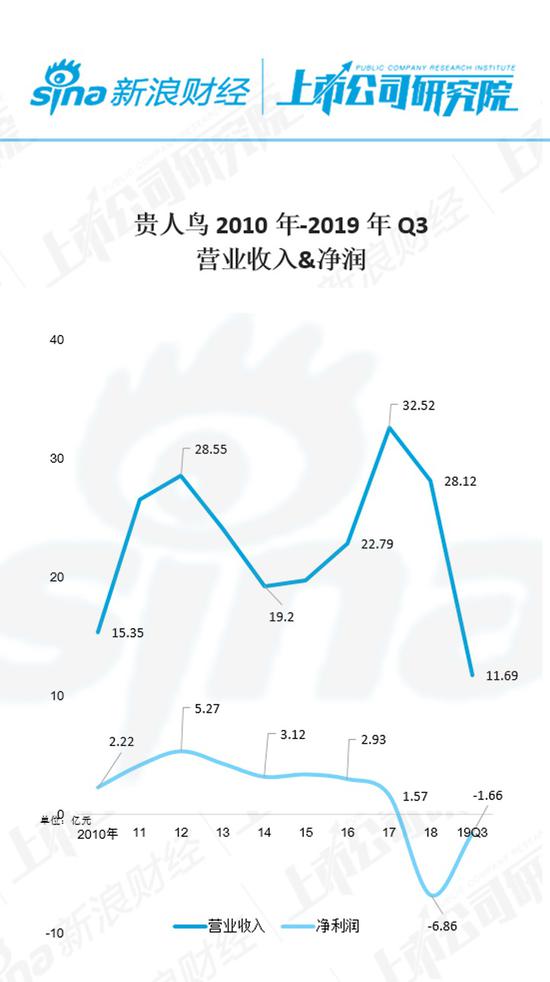

首先从营业收入和净利润这两个数据看贵人鸟,会发现贵人鸟在这十年间营业收入经历了一个较大的起伏,从2010年的15.35亿元增长到2018年的28.12亿元,其中在2017年达到顶峰的32.52亿元,最高点相较于2010年的数值增长超过1倍。

营业收入的曲折中增长并没有带来净利润数据的增长。从2010年的2.22亿元到2018年巨亏6.86亿元,贵人鸟的盈利之路是下滑的。从2012年实现5.27亿元年度盈利最高峰之后,贵人鸟就一直在走下坡路。

那么2013年贵人鸟到底发生了什么?为什么会从2012年的净利润高峰急转直下?根据多项数据指标可发现,贵人鸟业绩发上下滑的主要原因是门店过多导致管理混乱、库存过多导致存货高企、应收账款迅速增加,现金流承压。

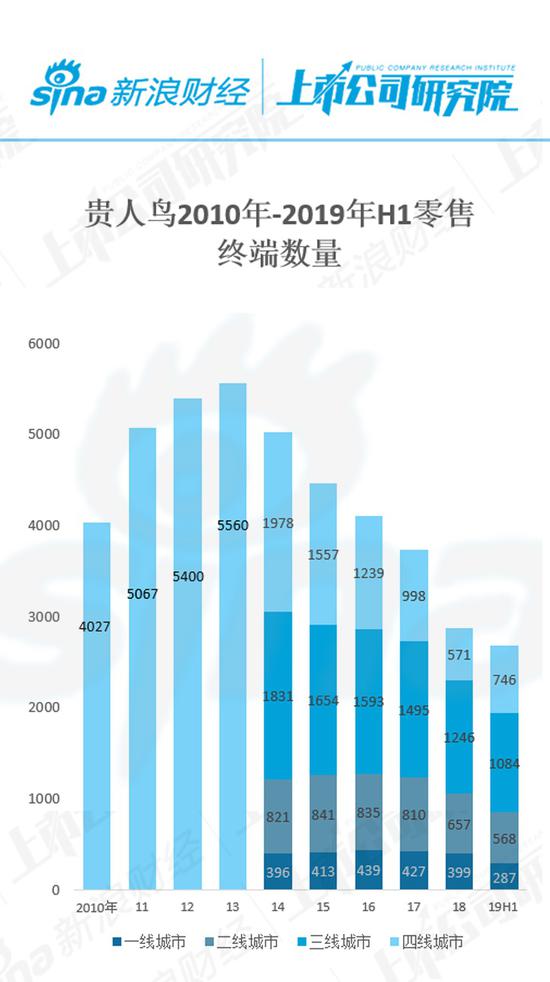

在门店数量方面,2010年到2013年这段时间是疯狂上涨的,从4047家终端销售门店一直增加到5560家,增长幅度高达37.39%,2013年也是贵人鸟门店的巅峰期,从2013年开始就直线走下坡路了,截止到2019年H1,门店数量已经降至2685家,相当于腰斩水平。

门店的疯狂增长并没有带来营业收入的增长,渠道的扩张对于公司并没有实质性的好处,尤其是单个店面创收的下降,从2012年的52.87万元下降到2013年的43.27万元。

这种激进的扩张还带来了应收账款的大幅增加,营收和净利润呈现完全相反的曲线。财报显示2012年贵人鸟的应收账款为8.62亿元,2013年进一步增长至13.69亿元,增长幅度高达58.82%。

疯狂资本运作,负债高企、经营性现金流恶化

如果说2013贵人鸟开始走下坡路的话,那么从2014年到2017年这段时间,则是“虚胖阶段”,贵人鸟不断通过资本运作的方式打造“体育生态”的概念,一步步将自己推向了危险的边缘。

在主营业业务盈利能力开始下降时期,贵人鸟开始走外延式并购发展的道路,不断地增加营收,造成业绩增长的“幻觉”,2014年12月17日,贵人鸟出资490万元成立上海贵欧投资有限公司,正式开启了自己直接投资+基金并购的资本化运作大门。

随后2015年贵人鸟斥资2.39亿元收购虎扑体育16.11%的股权;斥资5亿元成立上海慧动域投资中心(有限合伙),进行对外投资;1亿元收购深圳市星友科技有限公司;出资2.7亿元(最后实际出资2亿元)成立上海竞动域投资中心(有限合伙)。

尤其是慧动域投资和竞动域投资两支基金进行了大量的早期投资,据不完全统计共慧动域和对外投资了31家公司,涵盖足球、篮球、跑步、健身、户外等热点运动项目,以及电竞、体彩等互联网+项目,甚至与体育沾点边的GOGO 动咖啡运营方上海燊动实业也投了一笔。

疯狂的体育产业投资让贵人鸟逐渐迷失,董事会曾在2017年3月份审议并通过了《关于拟变更公司名称及修订<公司章程>部分条款的议案》,公司拟将注册名称由“贵人鸟股份有限公司”变更为“全能体育股份有限公司”,演出了一场改名闹剧。

这期间主业的疲软与疯狂的对外投资,让贵人鸟面临着至少三种危险:

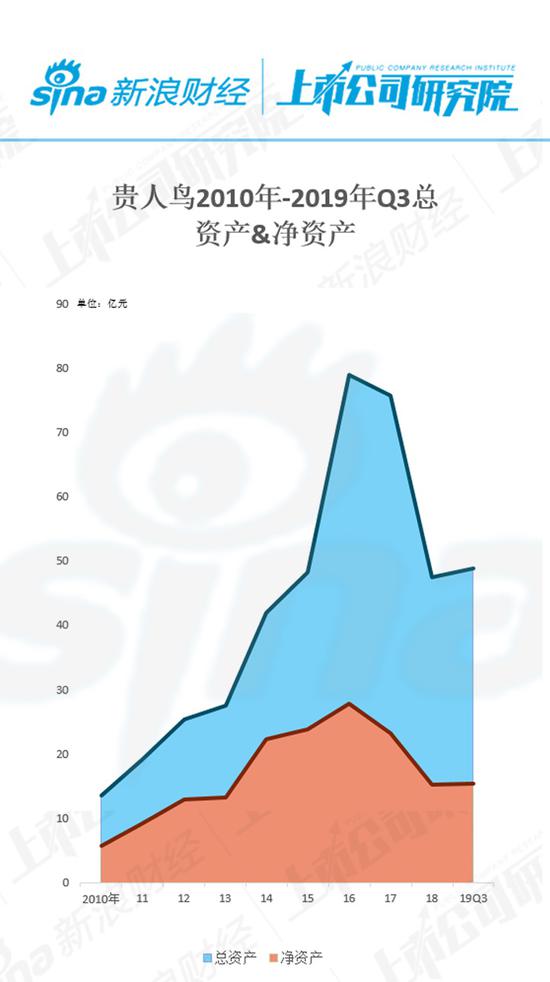

一是负债高企。虽然频繁的并购可以让贵人鸟的总资产加速上升,从2014年的42.06亿元增长至2017年的75.83亿元,上涨超过80%,但是在归属于股东的净资产方面却增长缓慢,从2014年的22.36亿元增长至2017年的23.27亿元,增长4.1%。

这意味着贵人鸟大量增加的是负债。财报中的负债合计从2014年的19.7亿元暴增至2017年的49.56亿元,增长幅度超过100%,这其中除了短期借款和长期应付债券占了绝大部分数额。

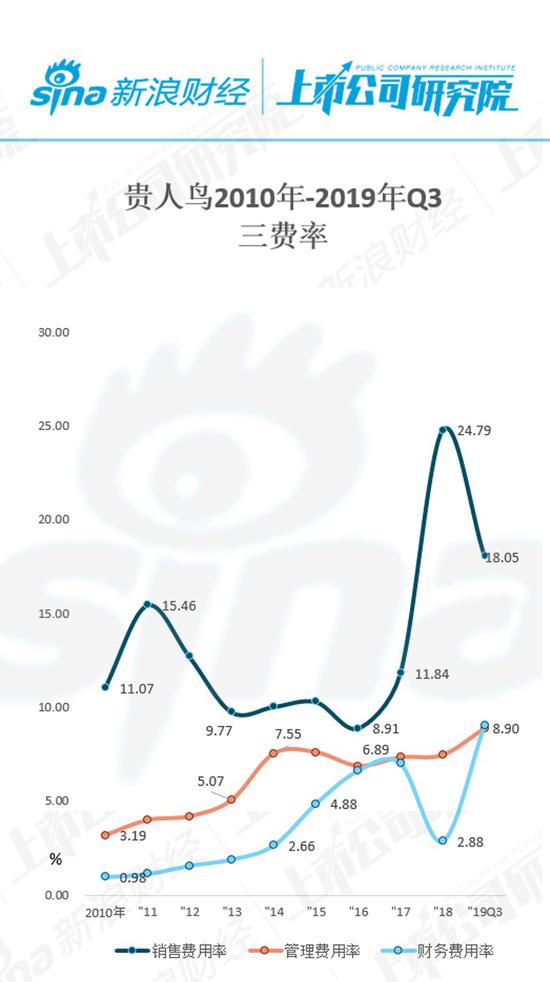

负债的增加让贵人鸟背上沉重的财务负担,表现在报表上就是财务费用率的不断攀升。从2014年的2.66%迅速攀升到2017年的高点7.01%,已经接近于2017年的管理费用率。

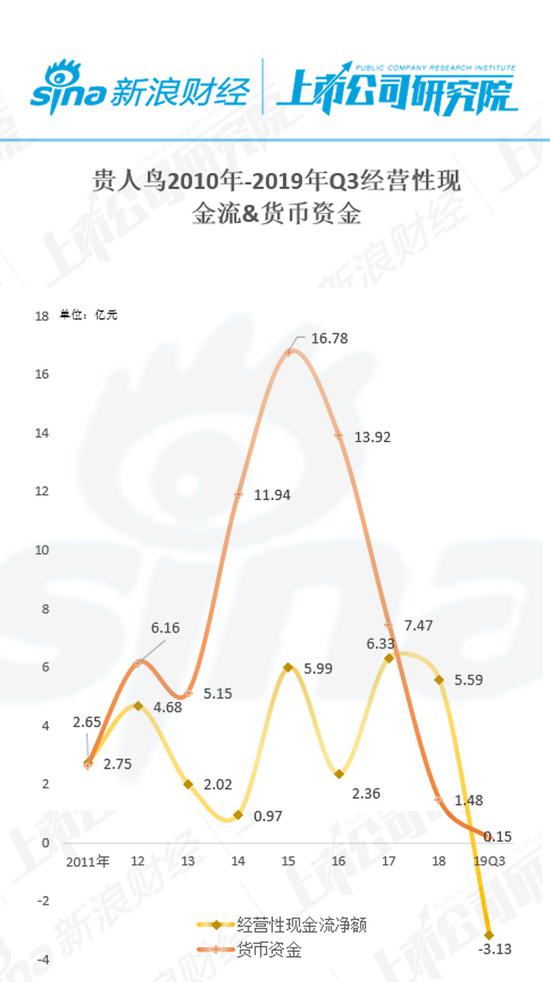

二是主业疲软带来现金流的迅速恶化,在经营活动产生的现金流净额、应收账款和存货方面出现了比较大的问题。

从经营活动产生的现金流净额方面来说,虽然2014年到2017年之间仍然是不断净流入的,但是数额可以用断崖式下跌来形容,2017年净流入7.47亿元,相比较于2015年高峰期的16.78亿元,降幅高达55.48%。

从应收账款的角度来说,在2014年和2015年小幅小降之后,贵人鸟2016年和2017年的应收账款再次攀上新高峰,2016年最高点达到18.29亿元,相比较于2015年的12.22亿元增长接近50%,公司的现金流也承压。

在存货方面,贵人鸟从2015年开始也不容乐观,一直增长到2017年的4.92亿元,商品库存问题已经非常明显。

共2页 [1] [2] 下一页

搜索更多: 贵人鸟