|

中国唯一一家被巴菲特旗下公司持股的比亚迪股份有限公司(简称,比亚迪)(01211-HK;002594-CN),近两年在汽车行业的调整期,该公司不管是股价还是汽车的销售数据,都跑赢了行业的平均数(有兴趣的读者可以找找相关数据),但是,比亚迪的短期偿债能力一直在持续恶化,这是什么原因呢?

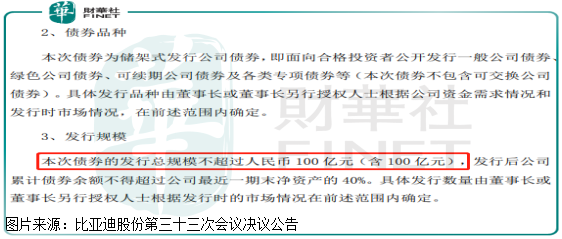

我们先来看一组数据,根据比亚迪11月22日晚间披露的公告数据显示,公司面向合格投资者公开发行一般公司债券、绿色公司债券、可续期公司债券及各类专项债券等,发行规模不超过100亿元(人民币,下同),含100亿元。发行规模还不小,债券利率将由发行人和主承销商根据网下利率询价结果在利率询价区间内协商确定。

此次募集资金的用途,公司解释数主要用于补充运营资金,偿还公司借款和其他符合法律法规之用途。

偿还公司借款、补充运营资金,这两项吸引了笔者的注意,这家公司到底有多缺钱呢?

存在借新还旧,流动性问题

根据比亚迪最新的三季报数据看,公司的资产负债率为68.48%,而以杠杆经营著称的地产公司,去掉合同负债之外,其资产负债率也不过如此,甚至杠杆低一点公司,经营杠杆会大幅低于这个数值,从这个角度来看,比亚迪经营杠杆似乎已经比较高了,但也在可接受的范围内。

我们再继续往下看,比亚迪所处制造业的特点就是账上拥有巨额的固定资产,而这部分资产清算价值很小,所以,虽然表面看它的负债率还可以接受,而真实的偿债能力可能非常堪忧。

比亚迪是不是如此呢?根据该公司最新的三季报显示,总资产1982亿元,其中,非流动资产总计866亿元,固定资产加在建工程合计588.1亿元;流动资产1116亿元,流动资产中占比最大的是应收账款和存货,两项总和755.5亿元,货币资金只有109.3亿元。

负债项短期借款一项就高达430亿元,流动负债合计1091亿元,(流动负债是指在1年或者1年以内的一个营业周期内需偿还的债务)。

很明显,比亚迪流动资产虽然可以覆盖住流动负债,但是流动资产中货币资金占比太少,连短期借款都没办法覆盖,而根据以往经验看,短期内应收账款和存货,是没办法变现的,所以,短期比亚迪面临严重的流行性问题,必须靠借新还旧维持经营,这或许也是公司发行大额债券的主要目的。

以上我们看到的都是结果,那么根源呢?是什么原因让这家国内的龙头车企,面临如此严重的偿债问题? 共2页 [1] [2] 下一页 搜索更多: 比亚迪 |