|

然而资产负债表显示,2018年年末应收票据2185.57万元和应收账款10704.49万元及其坏账准备合计只有13539.75万元,相比上一年年末相同项目合计金额10102.21万元仅体现出3437.55万元新增,远远小于15410.86万元理论新增债权,这意味着2018年有11973.31万元含税收入既没有获得现金流入,也没有获得应收款项数据支持。

虽然招股书披露了已背书或贴现且在资产负债表日尚未到期的应收票据情况,银行承兑汇票及商业承兑汇票在2018年年末终止确认金额4080.48万元、未终止确认金额1189.99万元,两项合计5270.47万元,但仅凭该数据仍无法合理解释11973.31万元差异的原因。

同样的问题还发生在2017年。2017年,中瓷电子含税营业收入有37816.40万元,而当期“销售商品、提供劳务收到的现金”25782.53万元在剔除预收款项减少额651.29万元影响后,与营收相关的相关现金流量流入额为26433.83万元。将含税收入与相关现金流量勾稽,理论上,2017年有11382.57万元的含税营业收入没有相关现金流入需要在资产负债表中形成新增债权。

然而,2017年年末应收票据、应收账款及相关坏账准备合计10102.21万元比上一年年末相同项目的合计金额5466.13万元仅新增了4636.07万元,而非理论上新增的11382.57万元债权,两者之间相差6746.50万元。即使是考虑到2017年年末已背书或贴现且在资产负债表日尚未到期的应收票据情况,可以发现其中仍有千万元级别的异常。

采购数据混乱不清

既然考虑到票据背书的影响,就需要对中瓷电子原材料采购情况进行分析,到底有多少票据背书用于采购了?

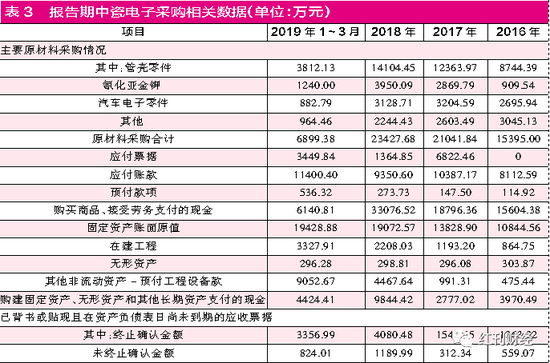

2018年,中瓷电子的管壳零件、氰化亚金钾、汽车电子零件等原材料采购合计有23427.68万元(如表3所示),这是不含税的采购额,如果考虑5月1日增值税税率从17%下调至16%,分别计算各月份月均采购额的进项税额,则原材料含税采购总额约为27254.20万元。

同期的现金流量表显示,2018年“购买商品、接受劳务支付的现金”为33076.52万元,剔除预付款项增加额126.23万元的影响(虽有现金流入但当年并未结算),相比含税采购,公司在2018年多支出了5696.08万元。

一般而言,现金流量多流出即意味着在2018年更多偿还了经营性债务,也就是说,2018年年末的应付账款等经营性债务必有相同规模的减少。2018年年末中瓷电子应付票据1364.85万元与应付账款9350.60万元合计,比上一年年末相同项目合计金额减少了6494.18万元,这一金额与多流出的5696.08万元的现金流量仅相差798.09万元,差异并不明显。

需要注意的是,这一结果是在不考虑承兑汇票背书影响的前提之下核算出来的,如果考虑招股书所披露的已背书或贴现且在资产负债表日尚未到期的应收票据情况,即2018年年末终止确认金额4080.48万元、未终止确认金额1189.99万元,合计达到5270.47万元(受限于信披,上述金额很可能并非票据背书的全部金额),则差异将达到数千万元。

类似的现象在2017年同样呈现。在原材料采购金额合计21041.84万元的基础上,考虑17%税率所形成的增值税进项税额,则含税采购总额有24618.95万元。与此同时,当期“购买商品、接受劳务支付的现金”18796.36万元和预付款项增加额32.58万元共同形成了18763.77万元的相关现金流出。两者勾稽,可知还有5855.18万元的含税采购额并没有付现,理论上这将导致当年债务新增。

资产负债表中,中瓷电子2017年年末应付票据6822.46万元与应付账款10387.17万元合计17209.63万元,相比上一年年末相同项目合计金额新增了9097.04万元,相比5855.18万元理论新增债务要多出3241.86万元,很显然,这是不合理的,若考虑已背书或贴现且在资产负债表日尚未到期的应收票据情况,则之间的差异会变得更加明显。

当然,上述对2017年和2018年采购情况的分析中并没有考虑长期资产购建可能带来的影响,但由于招股书对固定资产、在建工程、无形资产等长期资产项目的情况披露并不足够详细,因此仅从资产负债表、现金流量表体现的数据来看,显然是存在较大差异的。

来源:红刊财经 胡振明 共2页 上一页 [1] [2] 搜索更多: 中瓷电子 |